Freno al gasto público en 2023: 1T 2023

Tan sólo se han reportado tres meses de 2023 y las expectativas de ingreso, gasto y endeudamiento para las finanzas públicas federales ya se están resquebrajando. El Gobierno aspiraba a tener la mayor tasa de crecimiento de los ingresos desde 2016, pero en su lugar ha enfrentado un retraso inédito en la recaudación, que lo ha obligado a recortar el gasto para procurar que el endeudamiento no se desborde.

En el primer trimestre de 2023 los ingresos totales del Sector Público federal fueron de 1,743 mmdp, lo que implica una reducción de 5.5% (102 mmdp) frente al mismo periodo de 2022, y la peor caída desde 2018 para un inicio de año. Además, los ingresos se quedaron por debajo de lo programado en 6.3% o 117 mmdp, el mayor retraso frente al calendario desde la crisis de 2009. El problema no es menor.

Que los ingresos se quedaran cortos frente a las expectativas era previsible, debido a que el Gobierno se planteó objetivos demasiado optimistas en cuanto a crecimiento o producción petrolera, como detallamos en nuestro análisis del Paquete Económico 2023. Encima de esto, el Gobierno federal ha reducido aún más la carga fiscal de Pemex, mientras que la recaudación tributaria sigue sufriendo pérdidas, ya que en 2022 se concedieron estímulos complementarios a las gasolinas.

Ante la falta de ingresos, el gasto neto del Sector Público enfrentó una reducción anual por primera vez desde 2019: 3.7% (71 mmdp) frente al primer trimestre de 2022, para colocarse en 1,868 mmdp. Esto fue provocado por un recorte del gasto frente a lo programado de 9.3% o 191 mmdp, el mayor retraso en los últimos 15 años. Se destaca que tal recorte fue superior al atraso en los ingresos (117 mmdp), con el fin de limitar el endeudamiento. Este dilema (recortar el gasto o aumentar la deuda) será una constante en 2023.

Las consecuencias: todos los Ramos Autónomos tienen recortes en su gasto frente al calendario; 18 de los 26 Ramos Administrativos van con retraso, y también el gasto federalizado, IMSS, ISSSTE, Pemex y CFE. Algunas dependencias o ramos tienen recortes no vistos en décadas, como la Secretaría de Turismo –que construye el Tren Maya–, las participaciones federales o el IMSS.

Otro efecto del freno al gasto han sido que el avance anual de la inversión física al primer trimestre fuera de sólo 15.5% –el peor registrado en la última década–, lo que ocasionó también que la inversión a marzo fuera la segunda más baja del sexenio. Asimismo, el avance anual en subsidios fue de 27% –el menor desde 2019–, lo que causó que el gasto al primer trimestre cayera 11% (31.7 mmdp) y se colocara por debajo del monto de 2022 y 2021. El Gobierno está sacrificando incluso inversiones en obras prioritarias y programas sociales.

Pese al freno al gasto, los Requerimientos Financieros del Sector Público (RFSP) –la métrica más amplia de endeudamiento– fue de 185.21 mmdp al primer trimestre, un crecimiento real de 45% (57.2 mmdp) respecto al déficit observado en 2022. Se agotó así el 14.3% del endeudamiento aprobado anual: el segundo avance más acelerado de los últimos 10 años. De no haberse realizado recortes al gasto, el endeudamiento hubiera llegado a 375.7 mmdp, o 29.1% de la meta anual de endeudamiento, ambas cifras sin precedentes.

Te narramos este prólogo a las ilusiones truncas de las finanzas públicas de 2023

La peor caída de ingresos desde la crisis de 2009

Por lo general la Secretaría de Hacienda peca de optimista en sus estimados de ingresos, pero en 2023 se lució: anticipó un crecimiento de los ingresos totales de 9.9% frente lo aprobado en 2022, 15.5% de los petroleros y 11.6% de los tributarios. Lo anterior, sustentado por un crecimiento de 3% del PIB, el doble de lo estimado por los analistas privados, y una producción petrolera de 1,872 miles de barriles diarios (mbd), producción jamás alcanzada en el sexenio.

Tan sólo hicieron falta tres meses del año para que la realidad golpeara. De enero a marzo los ingresos totales del Sector Público sufrieron una disminución de 5.5% o 102 mmdp, la peor caída interanual desde 2018. Hay que aclarar que en marzo de 2017 el Gobierno recibió 321 mmdp del Remanente de Operaciones del Banco de México[1], lo que elevó los ingresos totales en el primer trimestre de ese año y provocó la caída porcentual de 2018, año que no contó con esos ingresos no previstos[2]. Entonces, si descontamos 2018, la contracción de los ingresos al primer trimestre de 2023 es en realidad la peor desde 2009, cuando impactó en México la crisis financiera global.

Frente al calendario, al mes de marzo Hacienda había anticipado recaudar 1,860 mmdp, pero se obtuvieron sólo 1,743 mmdp, un retraso de 6.3% o 117 mmdp. De nuevo, sólo en otra ocasión los ingresos se quedaron cortos frente al calendario en un primer trimestre: 2009, año de la crisis, cuando los ingresos se quedaron cortos en 8% o 104 mmdp. De hecho, en los últimos tres años (2020 a 2022) los ingresos arrancaron el año por encima de lo previsto. Que los ingresos se retrasen de esa forma significa que no habrá recursos para fondear por completo los programas públicos aprobados, especialmente si se busca cumplir con el nivel de endeudamiento aprobado para el año.

Detrás de la contracción de los ingresos totales se encuentra una reducción anual de 4.2% (50 mmdp) de los ingresos tributarios frente al primer trimestre de 2022, hasta llegar a los 1,153 mmdp: una caída de esta magnitud no se había presenciado desde 2012, cuando el IEPS dejó de cobrarse ante el incremento inusitado de los precios del petróleo. Frente al calendario, el retraso fue de 3.5% o 41 mmdp respecto de los 1,194 mmdp que Hacienda esperaba recaudar. Desde 2013 los ingresos no habían presentado un retraso similar.

La caída de los ingresos tributarios se dio a pesar de que la cobranza del Servicio de Administración Tributaria (SAT) para el primer trimestre de 2023 llegó a 178.5 mmdp, un aumento de 18.7% o 28.1 mmdp frente al mismo periodo de 2022. Este incremento es de 313% (135.3 mmdp) si se compara respecto a lo observado a marzo de 2018 (43.3 mmdp), lo que refleja el esfuerzo continuo por parte de la autoridad tributaria en la fiscalización de los contribuyentes durante todo el sexenio.

Más allá de la presión fiscal, la recaudación tributaria primaria –aquélla vinculada al dinamismo económico– llegó a 544 mmdp en el primer trimestre, una caída de 10% o 60.7 mmdp. Se trata de la peor contracción en este tipo de recaudación y que se tenga registro desde 2010. Lo anterior puede deberse a un desempeño económico peor de lo esperado, pero también a decisiones de política pública que han provocado una reducción de ingresos tributarios como el IVA e IEPS, como explicaremos más adelante.

La política de estímulos a las gasolinas aplicada en 2022 sigue causando estragos en la recaudación de 2023. En nuestro análisis anual 2022 expusimos que la pérdida recaudatoria provocada por los estímulos complementarios fue de 239.7 mmdp, más que el presupuesto de la Secretaría de Salud (193 mmdp). Pues bien, es posible que nuestras estimaciones se hayan quedado cortas, y que la merma al erario aún no haya sido superada. Veamos.

Según el Decreto del 4 de marzo de 2022[3], los estímulos complementarios se aplicarían a los distribuidores de gasolina cuando vendieran combustible al público por debajo de su precio de compra al mayoreo: esa diferencia se acreditaría como un saldo a favor contra el ISR, IEPS o IVA que causan los distribuidores de gasolina. Además, se estableció que el derecho a solicitar la devolución tendría vigencia de un año a partir del mes inmediato posterior a aquél en que se obtuvo el saldo excedente. Hasta noviembre de 2022 la SHCP mantuvo la política de estímulos complementarios, por lo que podemos esperar grandes solicitudes de saldos a favor de IVA e IEPS durante todo 2023.

Al mes de marzo de 2023 el total de devoluciones y compensaciones tributarias ascendió a 343.7 mmdp, un incremento de 11.3% (33 mmdp), con lo que se consiguió el mayor monto para un primer trimestre desde 2012. Lo anterior no es poca cosa: desde la reforma fiscal de 2013 el SAT ha tenido en la mira la disminución de devoluciones y compensaciones de los contribuyentes. En este sexenio, por ejemplo, se eliminó la compensación universal, que permitía liquidar impuestos federales en contra –como ISR– con los saldos a favor de otros impuestos –digamos, IVA, como hemos explicado.

Por el lado del IEPS, la suma de devoluciones y compensaciones llegó a 32.3 mmdp, un aumento de 212% (22 mmdp) frente a 2022 y su mayor nivel desde 2013. Si descontamos estas disminuciones de impuestos, se tiene que el IEPS bruto recaudado fue de 123.1 mmdp, un incremento de 35.3% (32 mmdp) frente a 2022. Sin embargo, el IEPS neto recaudado fue de sólo 90.9 mmdp, un incremento de 12.7% (10.2 mmdp). En otras palabras, el incremento de las devoluciones y compensaciones limitó el crecimiento de la recaudación del IEPS y ocasionó una pérdida de entre 18 y 22 mmdp.

En el caso del IVA, en el primer trimestre de 2023 la recaudación cayó 6.4% (20 mmdp), a 293.4 mmdp, la peor cifra desde 2017 para un inicio de año. Lo anterior se debió tanto al mediocre desempeño económico como al incremento de devoluciones y compensaciones. En primer lugar, la recaudación bruta de IVA sólo aumentó 0.8% (4.2 mmdp), a 527 mmdp. Aunque esta recaudación bruta es la mayor para un primer trimestre en todo el sexenio, es sólo 3.8% (19 mmdp) superior frente a 2018. Y es que en el sexenio de Peña Nieto la recaudación bruta de IVA se incrementó en 41% (148 mmdp).

En segundo lugar, el conjunto de devoluciones y compensaciones de IVA llegó a 233.9 mmdp, 12% (24 mmdp) más que de enero a marzo de 2022, y alcanzó su mayor monto desde 2016, antes de la eliminación de la compensación universal. Aunque no se puede saber a ciencia cierta la causa de las devoluciones de IVA, es previsible que en un contexto de recaudación bruta estancada, el incremento de las devoluciones se deba a la política de estímulos a los combustibles, la única modificación en la política fiscal que pudo haber provocado dicho incremento.

Lo llamativo es que el IVA cayó tanto, que se quedó corto frente al calendario en 20.8% (77 mmdp), el peor retraso en los últimos 15 años, peor que en los años de crisis de 2009 y 2020. Ya sea por el desempeño económico o por las políticas fiscales, un retraso en la recaudación del IVA de esta magnitud generará presión en las políticas públicas o en el endeudamiento.

Finalmente, por lo que concierne al ISR podemos hablar de un triunfo a medias. Si bien frente al calendario su recaudación al tercer trimestre es 7.8% (52 mmdp) superior a lo estimado, respecto del año pasado se registra una caída de 4.3% (32.5 mmdp). Esta caída interanual sucede en un contexto en que las devoluciones y compensaciones de este impuesto cayeron 18% (16 mmdp) frente al año pasado, a 71 mmdp. Por lo tanto, la caía del ISR puede deberse a un peor desempeño económico o a la política de postergar el pago de la Declaración Anual de las Personas Morales de finales de marzo a finales de abril.

Una renta petrolera que pasa de largo

La ‘mala suerte’ y la decisión expresa de apoyar a Pemex a toda costa han provocado el colapso de los ingresos petroleros del Gobierno a inicios de 2023. Por un lado, el precio de los hidrocarburos a nivel internacional ha caído respecto de 2022 y, por el otro, la proporción de la renta petrolera que se queda Pemex ha llegado a un nuevo máximo histórico.

Para 2023, se estimó, como viene siendo costumbre, una producción de 1,872 miles de barriles diarios (mbd), muy superior a lo observado en el sexenio. Al mes de marzo la plataforma promedia sólo 1,645, 227 mbd. Asimismo, el precio de la Mezcla Mexicana de Exportación (MME) se estimó en 68.7 dólares por barril (dpb), pero al mes de marzo promedió 65.9 dólares por barril (dpb), 2.4 dpb por debajo de lo aprobado. A diferencia de otros años, el precio de la MME va por debajo de lo aprobado y por ello no ha podido compensar la menor producción petrolera. Tampoco hay esperanza de obtener ingresos por coberturas, ya que dicho instrumento se contrató en 65 dpb, es decir, sólo se activará si el precio de la MME cae por debajo de ese precio.

Como resultado, los ingresos petroleros del sector público (Pemex y Gobierno federal) fueron de sólo 255.2 mmdp en el primer trimestre, 18.3% (57 mmdp) menos que en el mismo periodo de 2022. Lo anterior significó la peor caída interanual desde la crisis de 2020. Además, los ingresos se quedaron por debajo de lo programado en 33% o 124 mmdp, el mayor retraso frente al calendario desde 2015.

El desplome de los ingresos petroleros ha golpeado de forma muy diferenciada a Pemex y al Gobierno federal. Mientras que la petrolera tuvo una caída de 2.1% (3.8 mmdp), para colocarse en 174.5 mmdp, el Gobierno sufrió un desplome de los ingresos petroleros por 39.8% (53.3 mmdp), hacia los 80 mmdp en el primer trimestre.

Frente al calendario, los ingresos petroleros de Pemex se ubicaron 25.8% (61 mmdp) por debajo, el peor retraso desde 2020, pero los ingresos petroleros del Gobierno federal quedaron por debajo en 43.9% (63 mmdp), el peor retraso desde 2015. En otras palabras, el Gobierno federal ha asumido la mayor parte del colapso petrolero. El problema es que los ingresos petroleros del Gobierno son aquellos destinados a financiar programas sociales, gasto de las dependencias, gasto federalizado, entre otros, mientras que los ingresos de Pemex… son sólo de Pemex.

La situación diferenciada entre Pemex y el Gobierno federal se debe a que, en enero de 2023, Pemex no realizó pagos por Derecho de Utilidad Compartida (DUC) al Fondo Mexicano del Petróleo. Esto puede deberse a una política orientada a darle liquidez a la empresa. Esta posibilidad la anunció[4] el subsecretario de Hacienda Gabriel Yorio, aunque nunca confirmó la medida.

El hecho es que el pago de DUC al FMP en de enero a febrero de 2023 –los datos más recientes disponibles– fue de sólo 28.4 mmdp, una reducción de 58% (38.6 mmdp) frente al mismo periodo de 2022 o 68% (60.6 mmdp) menos frente a 2018. La contracción en este pago fue porcentualmente mayor (26% o 52.8 mmdp) a la caída de los ingresos por comercialización de hidrocarburos frente a 2022. De esta forma, la proporción entre el pago del DUC respecto de los ingresos por comercialización cayó a 19%, su peor nivel registrado.

Todo parece indicar que, ante la mala situación de los ingresos tributarios, la única forma que el Gobierno encuentra de apoyar a Pemex es mediante el ‘perdón’ de impuestos. Y es que en el primer trimestre de 2023, las transferencias de la Sener a Pemex fueron de sólo 17.7 mmdp, una reducción de 76% (55 mmdp) frente al primer trimestre de 2022 y el peor monto desde 2019. Sin embargo, el apoyo por reducción de la carga fiscal aumentó en 52% (14.3 mmdp), a 41.9 mmdp[5]. Lo anterior provocó que el Gobierno federal se quedará con sólo el 32% de la renta petrolera, la peor proporción del milenio.

En suma, las decisiones de política energética del Gobierno (las acarreadas desde 2022 y las de 2023) han generado una pérdida tributaria de 77 mmdp para el primer trimestre, la peor en una década. Aunque en el 1T de 2023 no se dieron estímulos complementarios al IEPS de gasolinas, la recaudación de este tributo quedó 32% (14 mmdp) por debajo de la meta. Además, los ingresos petroleros del Gobierno federal se quedaron cortos en 43.9% (63 mmdp). Dicho faltante obliga irremediablemente a incrementar la deuda o a recortar el gasto.

Frenazo histórico del gasto programable

Si los ingresos públicos iniciaron 2023 aletargados, lo del gasto público luce como un desmayo. De enero a marzo de 2023 el gasto neto del Sector Público fue de 1,868 mmdp, una caída de 3.7% (71 mmdp) frente al mismo periodo de 2022. Es la primera vez que el gasto neto sufre una caída en un primer trimestre, desde 2019. De 2020 a 2022 se habían encadenado tres años con incrementos en el gasto al inicio de año.

Por otro lado, el gasto se quedó por debajo de lo programado en 9.3% o 191.5 mmdp, el mayor retraso frente al calendario en los últimos 15 años, para periodos comparables. Hay que notar que este recorte fue 63% (74.1 mmdp) superior a la caída de los ingresos frente al calendario (117.4 mmdp). El Gobierno prefirió ‘pasarse de frenada’ ante la mala situación de los ingresos.

Con el resultado anterior, el incremento del gasto neto en el sexenio actual, frente 2018, ha sido de sólo 5.2%, inferior al 18.4% acumulado en el sexenio de Peña Nieto, 38.8% en el sexenio de Calderón o 38.2% en el sexenio de Fox.

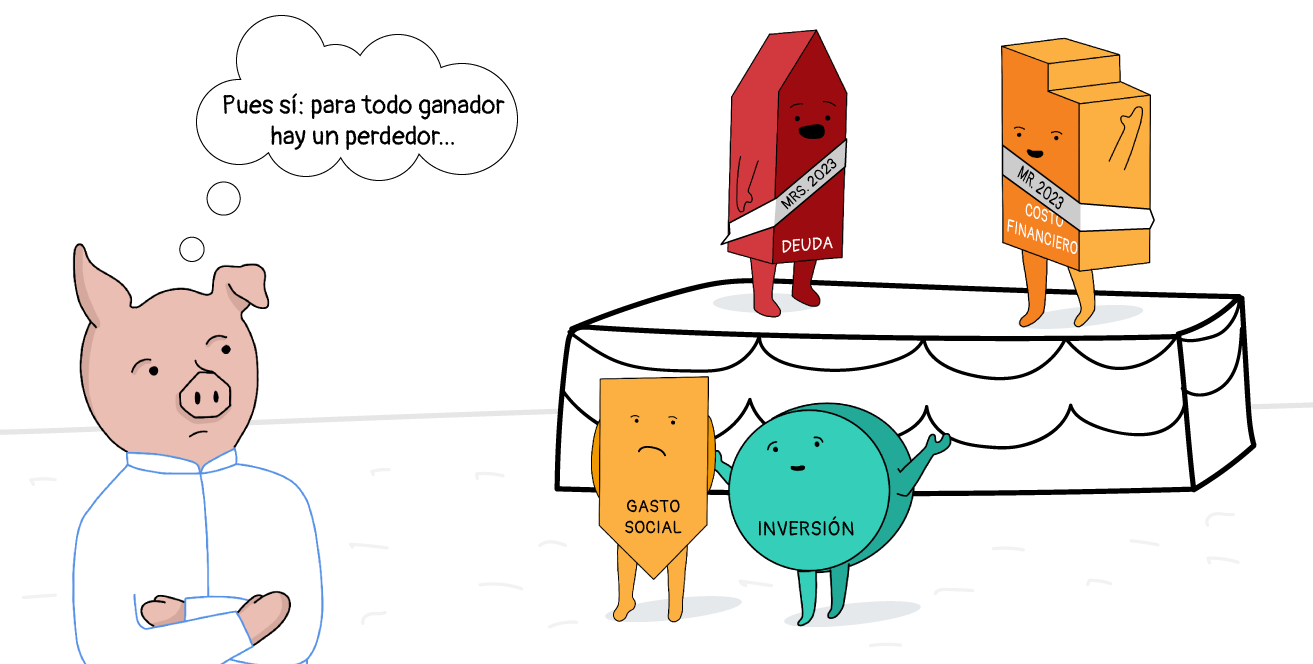

La contracción del gasto neto fue provocada por una caída del gasto programable –enfocado a cubrir el presupuesto de las dependencias, inversión o programas sociales–, mientras que el gasto no programable –como el costo financiero de la deuda o adeudos de años anteriores– tuvo un crecimiento.

El gasto programable fue de 1,284 mmdp, un recorte de 10.9% (157 mmdp) frente a 2022. Se trata de contracción interanual más grande que haya ocurrido en un primer trimestre desde inicios del milenio. En relación con el calendario de gasto a marzo, el retraso fue de 11.1% (160 mmdp), el mayor desde 2011. Asimismo, se destaca que el avance del gasto anual fue de sólo 21.6%, el peor para un primer trimestre en los últimos 15 años. De haber avanzado el gasto total como en años anteriores, éste habría llegado a 1,489 mmdp, 205 mmdp adicionales, lo que hubiera empeorado aún más el déficit público, como abordaremos más adelante.

Por el lado del gasto no programable, se registró un monto de 584 mmdp, 17.3% (86 mmdp) más que en 2022, el mayor observado desde el año 2000. Este incremento fue impulsado por el costo financiero de la deuda, que ascendió a 258 mmdp, 46.3% (82 mmdp) más que el año pasado, y por los Adeudos de Ejercicios Fiscales Anteriores (ADEFAS), que sumaron 27 mmdp, 421% (22 mmdp) más que en 2022. En contraparte, las Participaciones federales cayeron 5.6% (18 mmdp), a 298 mmdp.

Los recortes al gasto programable han tenido un impacto generalizado en la Administración Pública federal. De enero a marzo de 2023 todos los Ramos Autónomos presentan retraso en su gasto frente al calendario, y también 18 de los 26 Ramos Administrativos, el gasto federalizado, el IMSS, ISSSTE, Pemex y CFE.

Aunque la austeridad es generalizada, al mes de marzo algunas dependencias y ramos presentan recortes históricos. La Secretaría de Turismo, que construye el Tren Maya, presenta un retraso de 73% o 38.7 mmdp, el mayor registrado. Ya sea por problemas de planeación o de suficiencia presupuestal, incluso una obra prioritaria del Gobierno ha comenzado con un recorte en su gasto. También es llamativo que el IMSS tenga un recorte de 10% (26 mmdp), el mayor desde 2009, una mala noticia para las personas con seguridad social.

Asimismo, las Participaciones federales –recursos de libre disposición para los estados– presentan un recorte de 9% (29 mmdp), el mayor en 15 años. No menos importante, las Aportaciones federales –recursos etiquetados– tienen un retraso de 5% (11.4 mmdp), el mayor desde 2016.

La única dependencia que tiene incrementos considerables frente al calendario es la Sener, con un 151% (11.2 mmdp) por arriba, a causa de un crecimiento de las transferencias a Pemex. Como de costumbre, el presupuesto de esta dependencia es ficticio, ya que sobrejerce recursos para apoyar a la petrolera.

En materia de inversión física, el gasto llegó a 172 mmdp, un aumento de 5.2% (8.4 mmdp) frente al mismo periodo de 2022. El crecimiento se debe a una mayor inversión de Pemex, 16.2% (9 mmdp) por arriba, mientras que la inversión distinta de Pemex sufrió una caída de 0.7% (800 mdp).

A pesar del incremento de la inversión frente al año pasado, el gasto en la materia tuvo un avance anual de sólo 15.5%, el peor registrado en la última década. Lo anterior pone en duda que se logre incrementar el gasto de inversión en 21.7%, como se prometió para 2023, lo que limitará las capacidades de crecimiento del país y desarrollo económico.

Otro objeto del gasto que parece que sufrirá recortes son los subsidios. Aunque el presupuesto anual en programas sociales aumentó en 13% (112 mdp) de 2022 a 2023, en el primer trimestre del año el gasto observado presenta un recorte de 11% (31.7 mmdp). Lo anterior se debe a un avance del programa anual de sólo 27%, el menor desde 2019.

Lo anterior debilita la capacidad del Gobierno de promover la justicia social. Hay que recordar que en el actual sexenio no se ha logrado recuperar los mejores niveles de gasto en subsidios que se alcanzaron a mediados del Gobierno pasado, como lo hemos indicado. Las medidas de austeridad pesan más que la narrativa de “primero los pobres”.

Endeudamiento incontenible

Los indicadores de deuda del Sector Público al primer trimestre anticipan que, efectivamente, 2023 será el año con mayor endeudamiento en lo que va del sexenio. En el Paquete Económico 2023 se espera que el endeudamiento público, en su medida más amplia (los Requerimientos Financieros del Sector Público o RFSP), asciendan a 1,291.14 mmdp (4.1% del PIB), monto que no se ha observado desde 2014, cuando los RFSP llegaron a 4.5% del PIB. El ritmo de endeudamiento en 2023 indica que dicho monto podría incluso superarse.

A marzo de 2023, los RFSP ascendieron a 185.21 mmdp, lo que representó un crecimiento real de 45% (57.2 mmdp) con respecto al déficit observado en 2022, y el segundo mayor nivel de endeudamiento neto para un primer trimestre desde 2018, que hay registro. Asimismo, se agotó el 14.3% del endeudamiento aprobado anual, lo que representó el segundo avance más acelerado de los últimos 10 años. Lo anterior es más preocupante, pues el Gobierno está incurriendo en subejercicios del gasto para poder controlar el endeudamiento. Hay que recordar que el Gobierno generalmente cubre su cuota de endeudamiento hacia la segunda mitad del año, por lo que la presión se intensificará hacia finales de 2023.

Como mencionamos anteriormente, al primer trimestre de 2023 el subejercicio del gasto fue de 190.5 mmdp. Si el Gobierno no hubiera incurrido en este subejercicio, es decir, si hubiera cumplido con lo calendarizado, los RFSP hubieran sido de 375.7 mmdp, lo que habría representado 29.1% de la meta anual de endeudamiento: cifras sin precedentes.

La presión de endeudamiento proviene principalmente del Gobierno federal, y en menor medida de las Empresas Productivas del Estado. Al primer trimestre el Gobierno tuvo un déficit público de 234.4 mmdp, el más alto para un primer trimestre en los últimos 20 años. Así, que el crecimiento real del déficit fue de 119.4% respecto al primer trimestre de 2022. Esto es resultado de la renuncia recaudatoria a favor de Pemex y de las pérdidas tributarias que se acarrean de 2022. En términos prácticos, la Federación está limitando el endeudamiento de Pemex a costa de asumirlo ella.

A pesar de los recortes al gasto, el endeudamiento del Gobierno federal llegó al 20.1% del techo aprobado, lo que representa el avance más agresivo para un primer trimestre de todo el sexenio. Si el Gobierno federal hubiera cumplido con el calendario del gasto programable, su endeudamiento hubiera ascendido a 309.7 mmdp, lo que hubiera representado 27% de su techo de endeudamiento.

En el caso de las Empresas Productivas del Estado, se esperaba que Pemex terminara el primer trimestre con un déficit limitado, de 0.84 mmdp; sin embargo, presentó uno de 11.4 mmdp. Aun así, dicho déficit es el menor que presenta la petrolera desde 2007. Por su parte, la CFE reporta un superávit financiero de 5.2 mmdp, cuando se esperaba uno de sólo 1.9 mmdp, el mejor resultado desde 2020.

Endeudarse en el momento menos indicado

Cuando México se encontraba en el momento más agudo de la crisis económica y sanitaria por la covid-19, y las tasas de interés, tanto en México como en el mundo, se encontraban en niveles muy bajos (4.0% para el caso de México), el Gobierno federal decidió respetar en lo posible los techos de endeudamiento, endureciendo las políticas de austeridad. Ahora, dos años después, cuando las tasas de interés se encuentran en máximos históricos (11.25%), el Gobierno federal incurre en el mayor endeudamiento que se ha visto para los primeros tres meses del año.

Tan sólo al primer trimestre del año, el costo financiero de la deuda presentó un crecimiento real de 46.3% (81.77 mmdp) con respecto a 2022. Monto que representó 52% del subejercicio que se dio en el gasto programable, el cual se destina directamente para los programas públicos como educación, seguridad y salud pública. Este incremento es explicado, principalmente, por el aumento del endeudamiento interno y el aumento de la tasa de interés en México. El pago de intereses de la deuda interna aumentó 72.3% (62.5 mmdp), mientras que el pago de intereses de la externa lo hizo en 21.4% (19.3 mmdp).

El aumento del endeudamiento y del costo financiero de la deuda demuestran que los desbalances en las finanzas públicas se mantendrán a futuro: si el Gobierno se sigue endeudando en un contexto de altas tasas de interés, acabará heredando un enorme costo a las siguientes administraciones, las cuales se verán obligadas a recortar aún más el gasto social y la inversión o a continuar con la espiral de endeudamiento ascendente.

[1] Secretaría de Hacienda y Crédito Público (2017) Comunicado No. 235. https://www.gob.mx/shcp/prensa/comunicado-no-235-la-secretaria-de-hacienda-y-credito-publico-concluye-el-programa-de-uso-del-70-del-remanente-de-operacion

[2] EN 2016 también se entregaron a la Tesofe 239 mmdp por Remanentes de Operación de Banxico, pero el depósito se hizo en abril, por lo que no modifica la comparativa del primer trimestre. Fuente: https://www.finanzaspublicas.hacienda.gob.mx/work/models/Finanzas_Publicas/docs/congreso/infotrim/2016/iit/01inf/itindc_201602.pdf

[3] Diario Oficial de la Federación (DOF) (2022). Decreto por el que se establecen estímulos fiscales complementarios a los combustibles automotrices. https://dof.gob.mx/nota_detalle.php?codigo=5644745&fecha=04/03/2022#gsc.tab=0

[4] El Economista (2023). Gobierno aceptará que Pemex retrase pago del DUC para darle liquidez: Yorio. https://www.eleconomista.com.mx/empresas/Gobierno-aceptara-que-Pemex-retrase-pago-del-DUC-para-darle-liquidez-Yorio-20230413-0100.html

[5] Se estima respecto de la recaudación de DUC que el Gobierno obtendría si se mantuviera la proporción entre ingresos por la comercialización de hidrocarburos y DUC que existía en 2019, previo a la reducción de tasas. Sólo se consideran los datos disponibles al mes de febrero.

endeudamiento, freno al gasto público, Primer trimestre 2023

5 riesgos de finanzas públicas al 1T 2023 – Números de Erario

[…] Las expectativas optimistas de ingresos públicos para 2023 se han desvanecido a inicios de año. En el primer trimestre los ingresos totales del Sector Público sufrieron una disminución anual de 5.5% o 102 mmdp, y un retraso frente al calendario de 6.3% (117 mmdp); en ambos casos, el peor resultado desde 2009[2], en el contexto de la crisis financiera internacional, como lo hemos detallado. […]