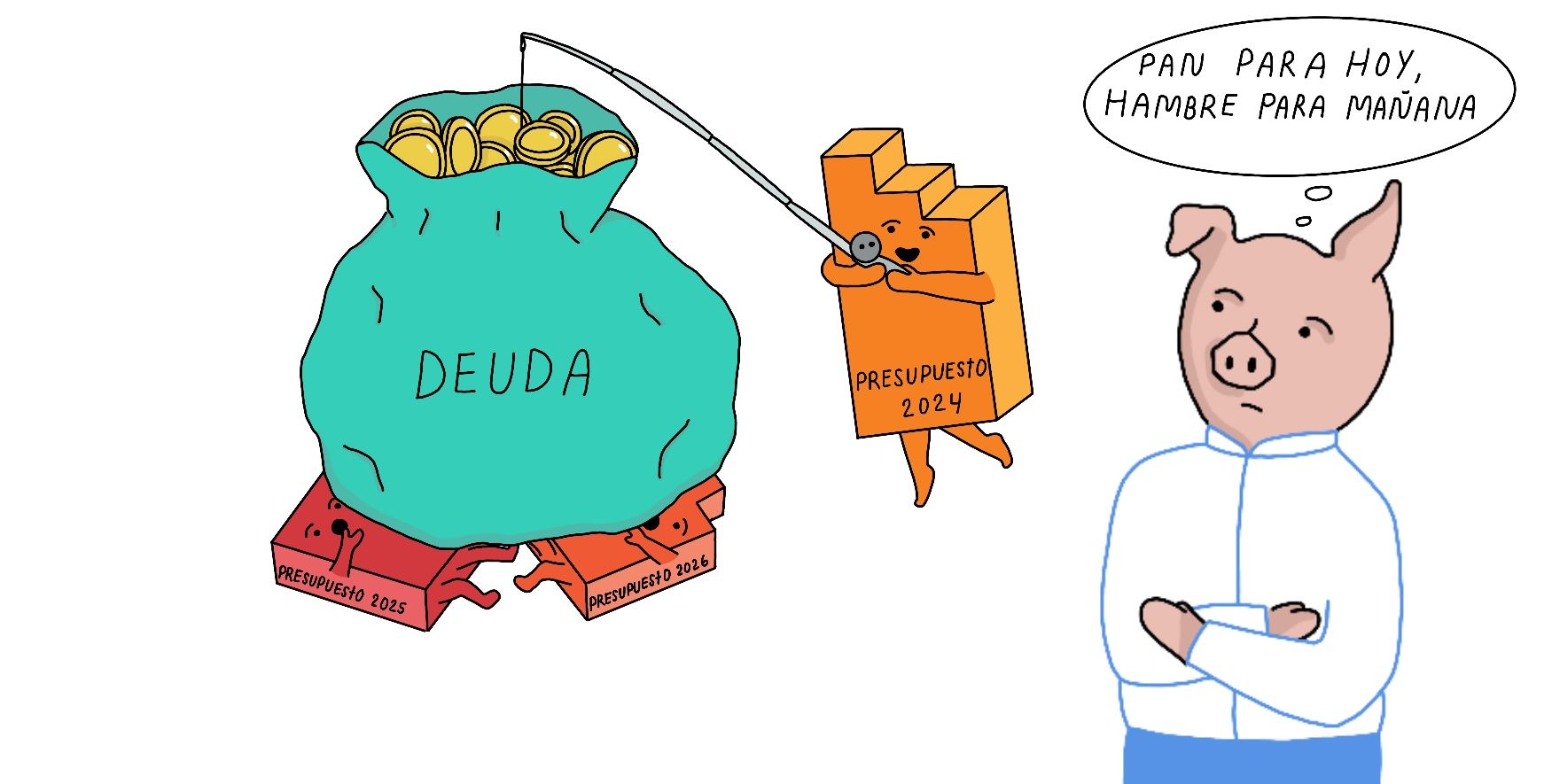

Presupuesto 2024 o el fin de la prudencia fiscal

Atrás se han quedado las promesas de no endeudamiento y la presunción de responsabilidad fiscal: para el último año del sexenio se propone el mayor déficit presupuestario de los últimos 35 años, con la intención de expandir el gasto corriente en un contexto electoral. Se trata de un endeudamiento imprudente, al no estar enfocado en inversión pública capaz de detonar el crecimiento, lo cual obligará al siguiente Gobierno a hacer un ajuste fiscal: recortes al gasto o alza de impuestos.

Incluso con un estimado optimista de crecimiento económico de 3% del PIB, para 2024 apenas se anticipa un aumento de los ingresos totales de 0.8%, para llegar a 7.3 billones de pesos, o 21.3% del PIB. A pesar de esta limitante, la SHCP propone una expansión del gasto de 7.8%, hacia los 9 billones de pesos o 26.2% del PIB. Sin mayores ingresos para financiar el gasto, no quedará más recurso que la deuda.

Para 2024 se anticipa un déficit presupuestal –diferencia entre ingresos y gasto– de 4.9% del PIB, incluso superior a lo observado en la década de 1990. Si contamos la deuda del resto del sector paraestatal y Empresas Productivas del Estado, se estima que el endeudamiento neto llegará a 1.8 billones de pesos, o 5.4% del PIB, el mayor monto jamás registrado.

El endeudamiento en sí no es negativo, si se usa, por ejemplo, para detonar la inversión. Pero precisamente este componente del gasto, la inversión, caerá en 23% frente a 2023. Como resultado, por cada peso de endeudamiento sólo se gastarán 0.59 pesos en inversión, la proporción más baja desde 2009, y el resto se usará para financiar el gasto corriente. Se trata de una violación al artículo 73 de la Constitución.

La resaca del endeudamiento pegará en el siguiente sexenio en forma de mayores pagos por intereses de la deuda. Tan sólo por los créditos adquiridos hasta 2023, Hacienda anticipa un costo financiero de 1.2 billones de pesos en 2024, el mayor monto en los últimos 25 años. Hacia futuro seguiremos rompiendo récords, lo que reducirá los recursos disponibles para salud, educación, seguridad y otros gastos esenciales.

Acá el recuento del principio del fin… del sexenio.

Desaliento para los ingresos

Tal parece que el acostumbrado optimismo en el pronóstico de ingresos ha quedado en el pasado. Para el último año de gobierno la SHCP estima que la recaudación total llegará a 7.3 billones de pesos, 1.8% (136 mmdp) menos de lo aprobado para 2023, pero 0.8% (58 mmdp) por arriba de lo estimado al cierre de año. La situación es poco común: para 2023 se estimó un aumento de 9.9% en los ingresos frente al año previo, y en 2022 se estimó un incremento de 4.1% frente a 2021.

La prudencia en el estimado de ingresos totales parece fundamentarse en la experiencia de 2023. Al segundo trimestre de 2023 el retraso de los ingresos frente al calendario fue de 5.2% (190 mmdp), como lo hemos documentado, y para el cierre de año se estima cerrar con un déficit de 2.6% o 194 mmdp. Los retrasos en los ingresos programados, a estas alturas del sexenio, suponen un verdadero problema, ya que los fondos de estabilización están prácticamente agotados y no han servido para reponer los faltantes. Por esta razón, la SHCP ha preferido asumir el costo de proponer un gran colchón de endeudamiento para 2024, en lugar de estimar ingresos optimistas. Vaya, así se asegura de contar con recursos el último año de gobierno.

Con los estimados de ingresos del Sector Público para 2024 ya podemos hacer una evaluación general de la política recaudatoria del sexenio de López Obrador.

Si se cumplen estas expectativas, la recaudación total habrá crecido 6.5% frente a 2018, último año del sexenio pasado. Con la misma métrica, en el sexenio de Peña Nieto los ingresos totales aumentaron 12.9%; con Calderón, 15.5%, y con Fox 35.7%. En otras palabras, el crecimiento de los ingresos netos será el peor de las últimas cuatro administraciones.

En materia de ingresos tributarios, que detallaremos en seguida, se tendrá para el final del sexenio un aumento del 20%, gracias a las mayores medidas de fiscalización; sin embargo, tal crecimiento será inferior al 80.7% logrado por Peña Nieto, quien afrontó una reforma fiscal. No obstante, el aumento en el actual sexenio sería superior a lo logrado por Calderón, que consiguió un aumento de 9.8%, y de Fox, por 8.1%.

Hay que recordar que los sexenios de Fox y Calderón fueron beneficiados por una bonanza petrolera, mientras que Peña, quien sufrió la caída en la producción del crudo, realizó una reforma fiscal. En el actual sexenio se apostó por aplicar mayores medidas de fiscalización, lo cual fue insuficiente para impulsar vigorosamente los ingresos totales. No queda duda de que para el próximo sexenio será inevitable discutir una nueva reforma fiscal que incluya un plan para mejorar la recaudación tributaria, pero también uno para mejorar los ingresos petroleros.

Para fundamentar el pesimismo: ingresos petroleros

Desde 2012 los ingresos petroleros han venido cayendo casi de forma constante, y en 2024 se profundizará esa caída. Para el año que viene Hacienda estima ingresos por 1.04 billones de pesos, 24% (333 mmdp) menores frente a los aprobados en 2023, y 11.3% (133 mmdp) por debajo de lo estimado al cierre del año. Se trata del peor estimado de ingresos petroleros de los últimos 20 años, y de materializarse sería el segundo peor nivel observado sólo por arriba de lo registrado durante 2020.

Para 2023 Hacienda fue muy optimista, lo cual ha salido muy caro: se estimó una recaudación petrolera de 1.38 billones de pesos, un incremento de 15% (185 mmdp) frente a lo aprobado en 2022, pero la realidad es que a al segundo trimestre del año los faltantes de ingresos petroleros fueron de 31% (220 mmdp), y para el cierre del año se estiman en 14.4% (199 mmdp). Por esta razón, parece que en 2024 Hacienda estará ‘jugando más a lo seguro’ en sus estimados de renta petrolera, eso sin mencionar que no tendrá las cartas a su favor: precio del petróleo, tipo de cambio y producción.

Como es costumbre, la plataforma de crudo parece estar sobrestimada. Para 2024 prevé una producción de 1,983 miles de barriles diarios (mbd), superior a los 1,872 mbd estimados para 2023. A julio promedia sólo 1,656 mbd*, 216 mbd por debajo de lo aprobado para este año, la tercera peor brecha de la que se tenga registro.

La sorpresa es que para este año el pronóstico de producción petrolera de Hacienda incluye producción de crudo y condensados. Los condensados son hidrocarburos que se encuentran en forma de gas en los yacimientos de petróleo, pero que al contacto de la temperatura ambiente se transforman en un líquido ligero. Pemex comenzó a contabilizar la producción de condensados dentro de su monto global de producción petrolera a partir de 2018, lo que le ayudó a disimular la caída en su producción tradicional de crudo. Para 2024 se ha copiado esta práctica por primera vez en un Paquete Económico.

El problema con esta modificación es que los estimados de producción petrolera ya no son comparables con años anteriores. Antes de 2018 por lo menos hay seguridad de que no incluían el componente de condensados, y de 2019 a 2023 no se manifestó expresamente. El hecho es que se desconoce qué tanto del aumento de la plataforma para 2024 se prevé por crudo y qué tanto por condensados. Es necesario que la SHCP tenga un estimado público sobre la producción de crudo tradicional y de condensados de forma separada, para poder hacer evaluaciones precisas sobre su cumplimiento.

Si sólo consideramos la producción tradicional de crudo al mes de julio, la plataforma petrolera es de 1,656 mbd, pero si consideramos los condensados se llega a 1,882 mbd, según datos de la Secretaría de Energía. Con todo, parece complicado alcanzar la producción estimada de 1,983 bdp. Si la producción total de crudo (con condensados) se mantiene al mismo nivel de 2023, en el siguiente año habría una pérdida en la recaudación petrolera de 36.1 mmdp, según las sensibilidades de ingresos de la SHCP.

Las menores expectativas de ingresos petroleros provienen en parte del estimado del precio de la Mezcla Mexicana de Exportación (MME). Para 2024 Hacienda anticipa un precio de 56.7 dólares por barril (dpb), inferiores a los 66.7 promediados a julio de 2023 o a los 68.7 dpb aprobados para este año. Aunque el estimado para 2024 parece más sobrio, hay que recordar que el precio del petróleo cayó por debajo de los 50 dpb en 2020, 2018, 2017, 2016 y 2015. En materia de precios no parece haber garantía, y el cumplimiento de esta meta estará condicionado a factores geopolíticos difíciles de predecir.

Por ejemplo, si el precio de la MME se cotiza en promedio en 60 dpb el año que viene, habría una ganancia de 36.1 mmdp, pero si cayera a 50 dpb habría una pérdida de 89.1 mmdp. Por el nivel de precios visto hasta la fecha (66.7 dpb), parece que hay más oportunidades de tener una mejora en la recaudación, pero no es posible asegurarlo.

La caída en las proyecciones de ingresos petroleros en 2024 parece provenir, más bien, de un menor tipo de cambio. Para 2023 se anticipó un precio promedio del dólar en 20.4 pesos, pero en lo que va del año ha promediado 17.8 pesos por dólar. Aunque un peso más fuerte beneficia las importaciones, reduce el valor de las exportaciones, como la venta de petróleo al extranjero. Como lo explicamos en nuestro análisis al segundo trimestre de 2022, el 46% de los retrasos en la recaudación petrolera en 2023 se han suscitado por un tipo de cambio más fuerte; el 39.5% por una menor producción petrolera y el 14.5% por el precio de la MME menor a lo anticipado. Es decir, el tipo de cambio ha sido el principal factor de la caída de la renta petrolera.

Para 2024 el dólar se prevé en 17.1 pesos, el menor estimado desde 2016, por lo que se puede intuir que éste es el principal factor detrás de las menores expectativas de ingresos petroleros para el siguiente año. Esta menor expectativa puede jugar a favor del fisco. Según la encuesta a especialistas del sector privado, para 2024 se anticipa un tipo de cambio de 18.7 pesos por dólar al cierre del año. De presentarse una estimación al nivel de la encuesta de Banxico, los ingresos petroleros podrían aumentar en 82.4 mmdp.

El último factor destacable respecto de los ingresos petroleros es que en 2024 se agudizará la concentración de la renta petrolera en Pemex, debido a la reducción del Derecho de Utilidad Compartida (DUC) de 40 a 35%. Como lo hemos detallado anteriormente, el cobro del DUC ha venido cayendo desde 2019, cuando se encontraba en 65%, provocando que una menor parte de los ingresos petroleros lleguen al Gobierno federal, y que una mayor proporción se quede en Pemex. Gracias a esta medida, de 2020 a 2022 Pemex ha recibido alrededor 543 mmdp de ingresos adicionales, y para 2024 es probable que reciba unos 300 mmdp adicionales en apoyo.

El problema del DUC es que se cobra sobre las ventas y no sobre las utilidades de Pemex. Es decir, la empresa estatal debe darle recursos al Gobierno a partir del valor de sus ventas –descontando algunas inversiones y costos, pero no todos–, por lo que es posible que se le cobren impuestos incluso si no tiene utilidades. Por el contrario, el Impuesto Sobre la Renta (ISR) se paga sólo si hay utilidades; es decir, al considerar el total de ventas menos el total de costos operativos deducibles. Por esta razón, puede ser positivo que se reduzca el DUC de Pemex; no obstante, el problema es que se ha hecho sin un plan de transición, a partir del cual el Gobierno prevea fuentes de financiamiento alternativas para sustituir dicha pérdida recaudatoria, como puede ser, en efecto, una reforma fiscal.

Si en 2024 la SHCP espera una reducción de 11.3% (133 mmdp) en los ingresos petroleros frente al estimado al cierre de 2023, la reducción del DUC a Pemex hará que esta caída no sea pareja: mientras que los ingresos de Pemex caerán 3.8% (29.8 mmdp), para el Gobierno federal caerán 25.4% (103 mmdp). Como resultado, sólo el 29% (304 mmdp) del total de ingresos petroleros estimados para 2024 llegarán a la Tesorería de la Federación, la menor proporción jamás registrada. Esto presionará aún más los gastos que financian derechos como la salud, educación, seguridad, entre otros.

Ingresos tributarios

Los ingresos provenientes del cobro de impuestos tampoco son muy optimistas para 2024, a pesar de una estimación alta de crecimiento económico. Para el siguiente año Hacienda anticipa un nivel de ingresos tributarios de 4.9 billones de pesos, 2.1% (100 mmdp) por arriba de los aprobados para 2023, o 6.1% (284 mmdp) más frente al estimado para el cierre de año. Se trata de la estimación más pesimista de crecimiento desde 2015, a excepción de la vista en 2021, en el contexto de la pandemia.

El pesimismo proviene de la experiencia reciente. Al primer semestre de 2022, los ingresos tributarios se quedaron por debajo de la meta en 3.8% o 90 mmdp, el peor retraso desde 2012, debido a un menor pago de IVA, fruto de la política de estímulos complementarios a las gasolinas. En conjunto, de 2019 a 2023, los estimados de recaudación tributaria quedarán 2.9% (128 mmdp), en promedio, por debajo de las metas planteadas en cada Paquete Económico. Esto podría cambiar para 2024, con unos estimados más sobrios, ya que Hacienda ha asumido el costo político de incrementar el techo de deuda, en lugar de proyectar ingresos tan optimistas como en años anteriores.

A pesar del bajo crecimiento esperado de la recaudación, existen riesgos para el siguiente año vinculados al crecimiento de la economía. Para 2024 Hacienda estima un crecimiento de 3%, cuando la encuesta del sector privado de Banxico prevé un aumento de sólo 1.6%. El año pasado, Hacienda también anticipó un crecimiento del 3% para 2023, cuando el consenso de las expectativas del sector privado eran de un crecimiento de sólo 1.3%. Las más recientes encuestas ahora coinciden que el crecimiento para este año será de 3%, es decir, le han dado la razón a Hacienda.

No obstante, sin considerar 2020, año de la pandemia, las estimaciones de Hacienda se han quedado cortas en 2019 y 2022, mientras que en 2021 fueron ligeramente superiores. Digamos que Hacienda ha acertado en dos ocasiones (2021 y 2023) y ha errado en dos (2019 y 2022). Ya veremos si la dependencia logra cerrar el sexenio con un balance favorable. En cualquier caso, vale la pena apuntar que de errar su estimación en un punto del PIB, habría una pérdida de ingresos tributarios de 23 mmdp.

En todo caso, una de las principales apuestas para incrementar la recaudación en 2024 se centra en el ISR. Para el siguiente año Hacienda estima ingresos de 2.7 billones de pesos, 2.9% (77 mmdp) más de lo aprobado en 2023 o 3% (79.8 mmdp) más del estimado al cierre de 2023.

A pesar de las medidas de fiscalización del SAT, en lo que va del sexenio, en cuatro de cinco años, las expectativas de recaudación de ISR se han quedado cortas (considerando expectativas al cierre de 2023). Sólo en 2022 se logró un superávit de 216 mmdp. No obstante, durante el sexenio pasado, en cinco de seis años se logró una recaudación superior a la aprobada en las Leyes de Ingreso por 165 mmdp en promedio cada año. Hacienda no ha sido muy certero en sus expectativas, pero eso podría cambiar el siguiente año.

En lo que va de 2023, el desempeño del ISR ha sido favorable, a pesar del aumento de devoluciones y compensaciones. Al segundo trimestre acumuló 1.37 billones de pesos, un crecimiento de 2.9% (38.2 mmdp) con respecto a 2022, y frente al calendario fue 3.7% (48.7 mmdp) mayor. Debido a que en 2024 la posibilidad de pedir devoluciones del programa de estímulos complementarios a las gasolinas de 2022 habrá finalizado, es factible que los estimados de Hacienda se cumplan o se superen.

En el caso del IVA, las expectativas no son muy halagüeñas. Para 2024 Hacienda estima ingresos por este tributo de 1.3 billones, 10.6% (157 mmdp) menos de lo aprobado en 2023, pero 2.6% (33 mmdp) más de lo estimado al cierre de 2023. Esta diferencia en las proyecciones se debe a que para 2023 se anticipa que el IVA se quede corto en 13%, o 190 mmdp, frente a lo aprobado para el año. En otras palabras, para 2024 Hacienda no está esperando recaudar tanto como anticipó (equivocadamente) para 2023, pero piensa que la recaudación mejorará frente a lo que se consiga en el año.

Es necesario comentar que al cierre del quinto año de gobierno, Hacienda se habrá quedado corta en sus estimados de recaudación de IVA en 1% (23 mmdp), mientras que en el sexenio se logró un superávit de 2% (24 mmdp). En el caso de 2023 (cuando se anticipa el peor retraso) la menor recaudación se debe a las mayores devoluciones, provocadas por la política de estímulos a las gasolinas de 2022. Así como en el caso del ISR, es probable que en 2024 las devoluciones se estabilicen y se mejore la recaudación efectiva del IVA.

La mayor promesa para los ingresos tributarios se sitúa en el IEPS: se espera que este tributo se incremente en 35% (178.5 mmdp) frente a lo aprobado para 2023, o 32% (166 mmdp) respecto de lo estimado al cierre del año. La mejora proviene prácticamente del IEPS cobrado a combustibles, del cual se espera un incremento de 56% (165 mmdp) frente a lo aprobado en 2023, o 54% (160.9 mmdp) respecto de lo estimado al cierre.

A pesar de que en todo 2023 no se han otorgado estímulos complementarios a las gasolinas y que los estímulos tradicionales han sido cercanos a cero, no se han cumplido las metas de recaudación. Al segundo trimestre, el IEPS total quedó 15% (35 mmdp) por debajo de la meta, mientras que el componente de gasolinas tuvo una déficit de 31% (37.7 mmdp) frente a lo estimado al periodo. Al igual que en el caso del IVA e ISR, este déficit se debe al incremento de 260% en las devoluciones de impuestos. De la misma forma que en los tributos comentados, es probable que en 2024 se reduzcan estas devoluciones de impuestos, y que mejore la tributación del IEPS.

Sin embargo, hay que comentar una situación preocupante: la mejora en la recaudación tributaria por la venta de gasolina no compensará los menores ingresos por la venta de petróleo. En su conjunto, la recaudación de IEPS de gasolina e ingresos petroleros del Gobierno federal llegarán a 760 mmdp, 6% (46 mmdp) menos frente a lo aprobado para 2023, el peor monto jamás presupuestado.

Esta situación puede agravarse si se incrementa el precio del petróleo a nivel internacional, obligando al Gobierno a aumentar los estímulos al IEPS de gasolinas, para evitar mayores precios en año electoral. Si bien un incremento de los precios del petróleo aumenta la renta petrolera en general, con la reducción del DUC a 35% es menos probable que los mayores ingresos petroleros compensen la pérdida del IEPS por mayores estímulos. Generalmente nunca se compensan estos ingresos, y el Gobierno federal sale perdiendo.

Explosión del gasto y militarización presupuestal

Pese al estancamiento de los ingresos tributarios, para 2024 se espera que el gasto neto llegue a 9 billones de pesos, un incremento de 4.3% (368 mmdp) frente a lo aprobado en 2023, o de 7.8% (652 mmdp) respecto del estimado al cierre de año. En términos de puntos del PIB, el gasto representará 26.2% del tamaño de la economía mexicana, el mayor nivel jamás registrado.

De cumplirse el estimado de 2024, al cierre del sexenio el gasto neto del Sector Público habrá aumentado en 20%, mientras que con Peña Nieto aumentó 11%, 29% con Calderón y 29% con Fox. En términos del PIB, el gasto habrá aumentado 3.1 puntos, mientras que con Peña Nieto cayó en 0.6 puntos, con Calderón aumentó 3.4 y con Fox creció 2.6 puntos. En otras palabras, el crecimiento del gasto será el segundo más ambicioso en los últimos cuatro sexenios, a pesar del menor crecimiento de ingresos.

Como expondremos más adelante, el gran crecimiento del gasto sólo podrá lograrse con un incremento sustancial del endeudamiento.

Por componente del gasto, el presupuesto 2024 subraya las prioridades presidenciales observadas durante todo el sexenio. En términos de la función del gasto, la protección social presenta un incremento de 12% (220 mmdp) respecto del monto aprobado para 2023. Esto se debe al aumento en el presupuesto de pensiones contributivas y no contributivas. La Pensión para Adultos Mayores llegará a 465 mmdp, un aumento de 871% (417 mmdp) frente a 2018, o de 31% (109 mmdp) frente a 2023. Por su parte, las pensiones contributivas llegarán a 1.4 billones de pesos, un aumento de 17.1% (320 mmdp) frente a 2018 o de 2.4% (35 mmdp) respecto de 2023.

Por otro lado, el pago de intereses y servicio de la deuda es la segunda ‘función ganadora’ en el PPEF 2024. El incremento en los recursos destinados a este concepto abarca un 16.1% (142 mmdp) respecto a lo aprobado para este año, lo que representa 2.6 veces el aumento que se propone para salud y 5.1 veces el aumento para educación pública. Esto nos muestra el alto costo de oportunidad que representa el endeudamiento en el presupuesto público.

El ramo ganador con el PPEF 2024 es la Defensa Nacional, a la cual se le propone asignar un presupuesto por 259 mmdp, lo que representa un crecimiento real de 121% (142.2 mmdp). Esto implica, prácticamente, duplicar el presupuesto para la Sedena para el último año del sexenio. La razón: la construcción del Tren Maya pasa a esta secretaría. En cambio, Pemex es el ramo perdedor, al proponérsele un recorte de 30.8% (266.8 mmdp) con respecto al presupuesto aprobado en 2023, principalmente en inversión.

Al último año del sexenio le dan tijerazo a Turismo, al proponer un recorte de 99% (150.6 mmdp) en su presupuesto. Esto representa, prácticamente, eliminar todos los recursos de este ramo presupuestario, por la razón ya expuesta.

En términos del destino del gasto en el Presupuesto 2024, se propone que los recursos para transferencias, asignaciones y subsidios presenten un aumento real por 8.6% (204.3 mmdp), siendo el concepto de gasto con mayor incremento. No es de sorprender, dado el incremento de las pensiones del bienestar. Por otro lado, el presupuesto destinado para la inversión pública presenta un recorte de 39.5% (277 mmd) respecto al monto aprobado para 2023. Al recortar el presupuesto que se destina a la inversión, se debilitan las acciones del Gobierno para estimular el crecimiento económico y, con ello, conseguir las metas macroeconómicas proyectadas para 2024.

El sexenio del endeudamiento

Con la propuesta de ingresos y presupuesto para 2024, la diferencia entre los ingresos y gasto públicos sería la más grande en los últimos 25 años: el mayor déficit público de la historia reciente de México. Se propone un déficit presupuestario por 1.7 billones de pesos, lo cual implica un crecimiento real de 42.4% (504 mmdp) respecto al déficit aprobado para 2023. Sin embargo, no es algo que sorprenda, ya que desde 2020 el déficit presupuestario se ha ido deteriorando. Esto es, a partir de ese año el Gobierno comenzó a endeudarse como no lo había hecho antes.

Si analizamos la diferencia entre el déficit aprobado y el observado en cada año, vemos como a partir de la pandemia el segundo ha superado al primero. Esto tiene dos implicaciones: primera, que el endeudamiento que se aprobó entre 2020 y 2022 no fue suficiente, por lo que se tuvo que requerir un endeudamiento adicional; la segunda, que esto provoca que en los siguientes años se tenga que pedir más endeudamiento, convirtiéndose en una espiral de deuda.

Si al endeudamiento público le agregamos todos aquellos compromisos que se encuentran fuera del presupuesto, se obtienen los Requerimientos Financieros del Sector Público (RFSP)[1], los cuales miden el endeudamiento total del Gobierno. Para 2024, los RFSP son los más altos que se tenga registro, al ascender a 1.8 billones de pesos. Si se aprueba sin cambios, el endeudamiento público total crecería 37.8% (512 mmdp) respecto del monto aprobado para 2023.

¿AMLO se endeudó más o menos que otros presidentes?

Con la propuesta 2024, ya podemos saber cómo cerrará el sexenio de AMLO en términos de la política de endeudamiento. Si consideramos el endeudamiento en el que incurre el Gobierno federal[2], con AMLO veremos el sexenio de mayor endeudamiento desde el de Zedillo. El endeudamiento total contraído durante el presente sexenio suma 6.5 billones de pesos (20.2% del PIB), lo cual representa un crecimiento real de 54.9% (2,329 mmdp) respecto del endeudamiento que contrajo EPN. Si lo comparamos con el endeudamiento contraído por Calderon, el incremento pasa a 90% (3,110 mmdp).

Hay que apuntar que el endeudamiento histórico se dará en tiempos electorales, por lo que se convierte en un grillete presupuestario para la siguiente administración, que será la que enfrente los costos fiscales de esta política. Este hecho no se había visto en sexenios anteriores. Si comparamos el crecimiento del endeudamiento respecto del último año del sexenio anterior, vemos que el incremento es de 1.2 billones de pesos: a eso asciende el grillete presupuestario que dejaría a la siguiente administración.

Hay que reconocer que el endeudamiento no es un problema que surgió con AMLO, sino es un lastre que se ha ido heredando de sexenio en sexenio. Históricamente, desde 2009, los ingresos del Gobierno no son suficientes para financiar los gastos en los que incurre, lo cual da como resultado una brecha presupuestaria entre gastos e ingresos públicos, que es cubierta con endeudamiento. Sin embargo, a partir de 2017 se comenzó a observar una tendencia a cerrar la brecha y equilibrar el presupuesto público, principalmente mediante medidas de contracción del gasto público: entre 2016 y 2017, el gasto público pasó de 25.8% a 23% del PIB.

Esta tendencia duró poco, ya que entrando en la pandemia volvió a observarse un incremento en la brecha presupuestaria, resultado de que los ingresos públicos no pudieron compensar el incremento del gasto. Entre 2019 y 2020, el gasto público pasó de 23% a 24.9% del PIB, mientras que los ingresos públicos sólo pasaron de 22.2% a 22.4% del PIB. A partir de este año se comenzó a deteriorar la brecha presupuestaria, hasta llegar a la de 2024, que representaría la más grande diferencia entre los ingresos y gastos del Gobierno.

En resumen, la brecha fiscal no surgió con AMLO; sin embargo, durante el sexenio ésta se deterioró a niveles no vistos. Así, llegando al final del sexenio podemos decir que la política de endeudamiento del Gobierno fue irresponsable, pues agravó la hoja de balance del Sector Público, dejando grandes retos no sólo para el siguiente Gobierno, sino también para las futuras generaciones.

La politización del endeudamiento público

El excesivo endeudamiento observado durante este sexenio es resultado de la politización del endeudamiento, la cual puede ser explicada a partir de dos efectos: 1. el agotamiento de los ahorros públicos, y 2. los esfuerzos por disminuir el costo político de incrementar los impuestos.

Hablemos del primer efecto. Cuando estallaron las afectaciones sanitarias y económicas de la pandemia en México, se decidió no incurrir en un endeudamiento significativo, con el objetivo de cumplir una de las promesas de campaña del presidente, y estandarte del partido gobernante: no endeudar al país como sexenios anteriores[3]. Por ello, comenzó a utilizar de manera excesiva los fondos de estabilización presupuestaria, y a extinguir fideicomisos públicos para obtener recursos y así financiar el presupuesto. ¿Cómo acaba esta historia? Como dice su nombre, los fondos de estabilización presupuestaria sirven para blindar las finanzas ante movimientos macroeconómicos que puedan tener afectaciones a los ingresos públicos, como la caída del precio del petróleo, un alza repentina en tasas de interés, o sorpresivamente un tipo de cambio apreciado. Y lo que pasa es que desde 2022 el Gobierno ya no cuenta con ahorros para poder blindar las finanzas públicas; por ello tiene que incurrir en endeudamiento para poder enfrentar los choques adversos sobre los ingresos públicos.

El segundo efecto que puede explicar el comportamiento del Gobierno en política de endeudamiento es la premisa del ‘suavizamiento’ de impuestos, la cual implica que el Gobierno incurrirá en déficits presupuestarios para poder reducir los costos políticos del incremento de impuestos. Por tanto, no sorprende que ante las propias estimaciones de que los ingresos públicos van a la baja, se plantee un endeudamiento histórico a un año de las elecciones presidenciales.

Sin embargo, a pesar del incremento histórico del endeudamiento, se espera que el saldo total de la deuda pública como porcentaje de la economía aumente en sólo 2.3 puntos del PIB. Esto mantendría el nivel de deuda por debajo de niveles observados durante la pandemia, cuando llegó a representar un máximo de 51% del PIB. ¿A qué se debe esta relativa estabilidad del cociente de endeudamiento? La respuesta es que Hacienda le está apostando todo al crecimiento económico.

Para entender por qué las proyecciones de deuda de Hacienda para 2024 dependen sólo del crecimiento económico se debe analizar cómo es que afectan las variables macroeconómicas al saldo de la deuda como porcentaje del PIB[4]. A continuación, presentamos las variables macroeconómicas y fiscales que explican las estimaciones de deuda pública para 2024:

- La tasa de crecimiento económico: si la economía crece a mayor velocidad que la de la deuda pública, el cociente de endeudamiento va a disminuir, debido a que “el pastel se hace más grande”. En este sentido, con una tasa de crecimiento económico de 2.5%[5], que representa el escenario base planteado por la SHCP, la deuda pública como porcentaje del PIB disminuye en 1.1%.

- La tasa de interés real: es el costo neto que debe pagar el Gobierno por la deuda. Al igual que cuando un hogar saca un préstamo bancario, el valor total de la deuda adquirida con el banco es la suma del valor del préstamo más el valor de los intereses. Si la tasa de interés que se paga es mayor a la inflación, entonces el préstamo saldrá más caro y el valor total de la deuda será mayor. Lo mismo sucede cuando el Gobierno se endeuda. Con el costo financiero estimado por la SHCP –pago de equivalente a 1.2 billones de pesos–, el valor de la deuda aumenta en 1.5 puntos del PIB; esto representa la mayor contribución que han tenido las tasas de interés en la acumulación de deuda desde el año 2001.

- El tipo de cambio: es la paridad del peso frente al dólar. Si el peso se aprecia (el dólar se vuelve más barato) facilita el pago de interés de la deuda externa y disminuye el valor en pesos del saldo de la deuda denominada en monedas extranjeras. Pasa lo contrario si el peso se deprecia, es decir, si el dólar cuesta más medido en pesos. Con el tipo de cambio proyectado por Hacienda para finales de año que es de 17.6 pesos por dólar, y considerando que la deuda externa representa 23% del saldo total, la depreciación del tipo de cambio contribuye a aumentar el saldo de la deuda pública en 0.2 puntos del PIB.

- El balance primario[6] (que se estima con un déficit por 429 mmdp) contribuye al aumentar el saldo de la deuda en 1.2% del PIB. Esto, debido a que, en tanto déficit, representa la contratación de más endeudamiento.

- Otros flujos creadores de deuda: además del balance primario, existen otros registros contables, como los requerimientos financieros de la banca de desarrollo o el pago de intereses de bonos indexados a la inflación. De acuerdo con los RFSP estimados por Hacienda para 2024, estos otros requerimientos contribuyen a aumentar la deuda en 0.5 puntos del PIB.

La suma de estos efectos es igual a 2.3% del PIB, el cual representa el incremento que estima Hacienda en el saldo de la deuda pública para 2024. Como podemos ver, de las cinco variables macroeconómicas presentadas, cuatro de ellas están empujando al alza el saldo de la deuda pública. La única variable que está frenando la acumulación de deuda es la tasa de crecimiento de la economía.

Esto muestra un alto grado de fragilidad en las estimaciones de deuda pública, sobre todo considerando que el escenario base de Hacienda en cuanto a crecimiento es demasiado optimista, al estar por encima de las estimaciones del sector privado o del FMI, quienes estiman una tasa de crecimiento de 1.6 y 1.5% respectivamente. ¿Pero, qué pasaría si la tasa de crecimiento de la economía mexicana fuera de 1.6 o 1.5%, y no como en los escenarios de Hacienda?

Si la tasa de crecimiento económico para 2024 llegara a 1.6% el incremento de la deuda pública, manteniendo lo demás constante, pasaría de 2.3 a 2.7%, con lo cual el saldo de la deuda pública ascendería a 49.2% del PIB para 2024. Esto nos muestra que a medida de que no se cumpla la estimación de crecimiento de la economía mexicana, el saldo de la deuda se irá disparando, para cada vez estar más cerca de representar el 50% del PIB.

¿Qué tan posible es que la deuda se dispare a 50% del PIB? Muy posible. Como vimos en el ejercicio anterior, basta con que la tasa de crecimiento sea menor a la estimada por Hacienda para que la deuda brinque a 49.2% del PIB. Sin embargo, allí están los otros factores macroeconómicos que contribuyen a este resultado. Uno de ellos de especial relevancia y de mucha volatilidad es el tipo de cambio.

Durante los últimos dos años se ha presenciado una importante apreciación del tipo de cambio, lo que ha ayudado a estabilizar el saldo de la deuda externa. Pero este ciclo de apreciación del peso está llegando a su fin, como observan diversos analistas. Si partimos de un escenario en el que la economía mexicana crece 1.6%, como estima el sector privado, y un tipo de cambio de 18.6 pesos por dólar a final de año, el saldo de la deuda llegaría a 50% del PIB. Se trata de un escenario muy posible y hasta cierto punto conservador, considerando que será un año de alta complejidad, debido a cambios en el liderazgo político en el país.

En resumidas cuentas, el Paquete Económico 2024 es irresponsable, al dejar la estabilidad de la deuda sobre una sola apuesta, que es el crecimiento económico. Pero más que eso, aun si se cumplieran las proyecciones optimistas de crecimiento económico de Hacienda, la estabilización de la deuda requiere que para 2025 se haga un recorte por 3.0% del PIB en el gasto… ¡Esto es equivalente a recortar todos los recursos de la educación pública! Así, aun cumpliendo sus expectativas, el siguiente Gobierno tendrá un reto de gran magnitud, si quiere mantener estable el saldo de la deuda.

Hasta aquí hemos hablado del incremento del endeudamiento y su estabilidad, pero hay otra pregunta: ¿para qué se está endeudando el Gobierno? Pregunta más bien esencial, si tomamos en cuenta que en el artículo 73 de la Constitución se establece que el Gobierno sólo puede endeudarse para financiar obras que directamente produzcan un incremento en los ingresos públicos.

A lo anterior se le conoce como la regla de oro, que dicta: el endeudamiento debe corresponder al gasto de inversión. De esta manera se puede garantizar que el uso de financiamiento está ligado con la creación de obras que generan un incremento en los ingresos. El actual Gobierno ha hecho caso omiso de la regla de oro, pues se ha endeudado por encima del gasto de inversión, lo que sugiere que el endeudamiento está siendo utilizado para financiar gasto corriente. El dato es palmario: con cada peso de endeudamiento se financiará 59 centavos de inversión, mientras que los restantes 41 centavos se irán para financiar gasto corriente.

¿Por qué es malo financiar gasto corriente con endeudamiento? Principalmente porque este gasto bien puede corresponder al pago de intereses de la deuda. Esto lo podemos ver si analizamos los componentes que conforman el balance público, los cuales son el costo financiero de la deuda y el balance primario. Si el Gobierno tuviera un superávit primario equivalente al valor del costo financiero de la deuda, podría pagar los intereses de ésta sin la necesidad de endeudarse; esto es, tendría los recursos suficientes para financiar inversión, gasto de programas sociales y el pago de intereses de la deuda.

Sin embargo, lo que vemos es que para 2024 el Gobierno estima incurrir en un déficit primario por 1.2% del PIB. Esto nos dice que no tiene dinero para financiar el gasto para inversión y programas sociales, por lo que antes de pagar los intereses de la deuda, ya tendrá que endeudarse por 429 mmdp. ¿Entonces, cómo pagaría el costo de la deuda? Tendría que endeudarse para pagar deuda, sí, como sacar una tarjeta de crédito para pagar los intereses de otra tarjeta de crédito. Si hacemos la analogía con las finanzas de una empresa, podemos decir que el Gobierno está incurriendo en un esquema de financiamiento tipo ponzi[7], al tener que incurrir en deuda para pagar deuda. Esta forma de financiamiento puede llevar a la inestabilidad del sistema financiero entero.

Finalmente, hay que mencionar que el pago de intereses de la deuda ha crecido de manera importante en los últimos tres años. Se espera que para 2024 el costo financiero de la deuda ascienda a 1.2 billones de pesos, lo que implica un crecimiento real de 11.8% (133 mmdp) respecto al monto aprobado para 2023. Sería el costo financiero más caro en los últimos 25 años. En efecto, el Gobierno se está endeudando en los peores momentos, creando una bola de nieve de intereses que de no frenar continuará presionando las finanzas públicas en los siguientes años.

[1] Los RFSP agregan al balance público los requerimientos financieros del IPAB, del FONADIN, por PIDIREGAS, compromisos del programa de deudores, de la Banca de Desarrollo y fondos de fomento, así como adecuaciones por el pago de intereses de bonos indexados a la inflación.

[2] Analizamos el endeudamiento del Gobierno federal y no del Sector Público para tener una medida más certera de la recurrencia de deuda, ya que los Órganos Descentralizados como el IMSS e ISSSTE suelen tener superávits y disimulan los verdaderos déficits de los Gobiernos.

[3] Esto llevó a que México fuera el país de los mercados emergentes que destinó menores recursos fiscales para enfrentar la crisis.

[4] Metodología extraída de: Piscetek, Melissa. Public Debt Dynamics in New Zealand, 2019. New Zealand Treasury Working Paper 19/01.

[5] Según nuestros cálculos, Hacienda toma como base un crecimiento de 2.5% (intervalo bajo) en lugar del intervalo medio (3%), para calcular la evolución del saldo de la deuda. Lo cual aún representa un crecimiento por encima del crecimiento potencial de la economía de 2.39%.

[6] El balance primario se define como: Ingresos públicos totales-gasto total-costo financiero de la deuda.

[7] De acuerdo con el economista Hyman Minsky un esquema de financiamiento tipo ponzi es cuando un prestatario no puede cubrir los intereses y el principal con el flujo de recursos propios, por lo que depende de la existencia de inversionistas que le presten para poder hacer frente a sus obligaciones.

Ingresos tributarios crecerán 20% el último año de esta administración

[…] 1. Finanzas públicas: Ingresos tributarios crecerán 20% el último año de esta administraciónDe acuerdo con México Evalúa, a través del documento Presupuesto 2024 o el fin de la prudencia fiscal, los ingresos tributarios crecerían 20% en el último año del sexenio si se compara con lo visto en el último año de Enrique Peña Nieto. En este sentido, al comparar el último año de Peña con el cierre de la administración de Felipe Calderón, el aumento fue de 80.7% ya que se llevó a cabo una reforma fiscal. Sin embargo, el incremento de los ingresos tributarios en el último año del actual sexenio sería superior a lo logrado en el mismo periodo de la administración de Felipe Calderón, que consiguió un aumento de 9.8%, y de Vicente Fox, con 8.1%. Por u parte agregó que en el actual sexenio el gobierno apostó por aplicar mayores medidas de fiscalización, lo cual fue insuficiente para impulsar vigorosamente los ingresos totales. Mientras mencionó que como resultado de lo anterior no queda duda de que para el próximo sexenio será inevitable discutir una nueva reforma fiscal que incluya un plan para mejorar la recaudación tributaria, pero también uno para mejorar los ingresos petroleros. (Mayor detalle) […]

Subsidios 2024: la concentración del bienestar - Números de Erario

[…] La brecha es más amplia si se compara con el gasto total. En 2015 los programas de subsidios representaron el 13.8% del gasto neto, pero en 2024 alcanzarán sólo el 12.3%. Que la proporción sea menor significa que estos programas tienen menor prioridad en el gasto público, lo cual se explica porque el gasto total se ha acelerado, a causa de un mayor gasto en pensiones contributivas y costo financiero de la deuda en los años recientes, como lo explicamos en nuestra nota sobre el marco macroeconómico 2024. […]

Presupuesto 2024: una grieta en el pacto fiscal - Números de Erario

[…] un aumento de 20% (1.5 billones) frente a 2018. Como lo explicamos en nuestro análisis sobre el Marco Macroeconómico 2024, la expansión del gasto neto no se debe a una mayor recaudación, sino a un endeudamiento de 1.8 […]

Inversión 2024: recorte y militarización - Números de Erario

[…] mayor gasto en subsidios, costo de la deuda y pago de pensiones, como lo explicamos en la nota del marco macroeconómico 2024. Por el otro, sin embargo, se recortará la inversión en 22.9%. Como resultado, la inversión […]