Renuncian a ingresos por apoyar a Pemex, sin un respaldo: 3T 2022

Los ingresos propios de Pemex alcanzaron en septiembre los 587 mmdp, su mayor nivel desde que hay registro para los primeros nueve meses del año. Las razones: el aumento de los precios del petróleo, sumado a la ayuda que supone para la empresa una rebaja en el pago de impuestos y los apoyos que recibe del Gobierno, en forma de transferencias financieras. Con todo, su inversión física está en niveles de 2011 y la plataforma petrolera es la peor desde 1979.

El buen año en ingresos de la empresa no impidió que el Gobierno siguiera ‘tirando la casa por la ventana´ para apoyarla, y la muestra está justamente en la reducción de su carga tributaria. De 2019 a 2022 el Derecho de Utilidad Compartida (DUC), el principal impuesto que se le cobra a Pemex, pasó de 65% a 40%, provocando una disminución de la renta petrolera del Gobierno federal. Al tercer trimestre de 2022, la pérdida es de alrededor de 116 mmdp. Estimamos que en 2021 la Federación dejó de recibir 165 mil millones de pesos (mmdp) por concepto del DUC, monto que pudo haber servido, por ejemplo, para duplicar el gasto de la Secretaría de Salud.

La otra cara de la ‘generosidad’ son las transferencias financieras desde la Secretaría de Energía (Sener), que en lo que va de 2022 ascienden a 108 mmdp, un sobrejercicio del presupuesto anual de 139%. En 2021 ascendieron a 316 mmdp, suficientes para duplicar el gasto de la Secretaría de Educación (SEP). Además, el 85% (271 mmdp) de esos recursos extra no fue aprobado por el Congreso, como lo hemos detallado anteriormente.

Si sumamos estas transferencias a la pérdida del DUC, de enero a septiembre de 2022 el apoyo fiscal total a Pemex ya asciende a 225 mmdp. Pero ese apoyo en 2021 ascendió a 481 mmdp, casi medio billón de pesos en solo un año, suficientes para fondear el presupuesto de la Secretaría del Bienestar, Salud y Seguridad y Protección Ciudadana juntos. Debemos subrayar que este apoyo se ha entregado sin impulsar cambios en la empresa y sin compensar el presupuesto con otros ingresos, lo que deriva en recortes a programas y servicios para la población. Esto nos lleva a concluir que el manejo de la política fiscal no es sensato: urgen cambios para fortalecer la responsabilidad hacendaria del Gobierno federal.

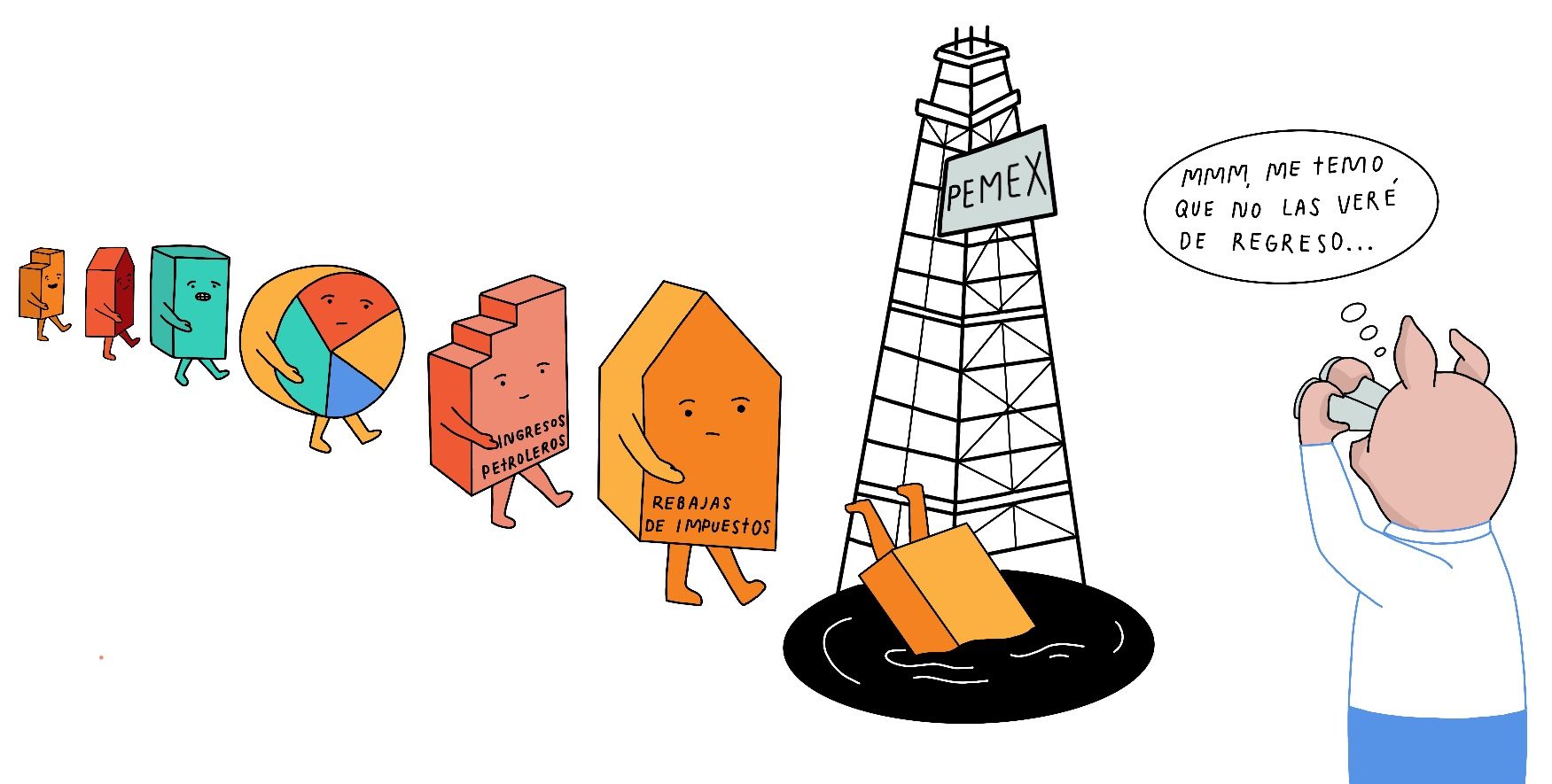

Otra forma de ver la situación es que a partir de la reducción del DUC y el aumento de las transferencias a Pemex, el Gobierno federal prácticamente ha renunciado a los ingresos petroleros, sin buscar fuentes alternas.

Además, los actuales precios del petróleo no durarán por siempre, y nada nos hace suponer que en el futuro próximo mejorarán. Cuando los precios bajen, la situación de la empresa se parecerá más a lo que vimos en 2021, cuando sobrevino un apoyo millonario por parte del Gobierno federal. Dejar de gastar en salud, educación o seguridad para apuntalar a la empresa estatal inhibe hoy mismo y de cara al futuro el cumplimiento de derechos y el desarrollo del país ahora, además de ser insostenible para las finanzas públicas del Gobierno federal.

En todo caso, el apoyo fiscal a Pemex debe condicionarse, en primer lugar, a la ejecución de cambios en la empresa, que se traduzcan en una mejora de sus indicadores productivos y financieros en el corto y mediano plazo. Y en segundo lugar, debido a que la mayor parte de las transferencias no fue prevista en el PEF, es necesario que el Gobierno obtenga fuentes de financiamiento alternas para evitar recortes en otras áreas. La reducción del DUC debe darse en un marco de garantías que aseguren un manejo responsable del presupuesto.

Te contamos esta historia de malos negocios y derroches…

El Derecho de Utilidad Compartida

El pago de impuestos federales de Pemex ha estado históricamente vinculado a una tasa sobre el valor de los hidrocarburos extraídos, de tal forma que los ingresos petroleros federales dependen del volumen y precio de los hidrocarburos, pero también de la tasa de impuestos que se le aplican. Ésta última ha venido cayendo aceleradamente en la última década.

Previo a la Reforma Energética de 2013, el principal impuesto que pagaba Pemex era el Derecho Ordinario sobre Hidrocarburos, el cual se aplicaba a una tasa del 71.5% sobre valor anual del petróleo y gas natural extraídos en el año, menos las deducciones permitidas. También existían el Derecho sobre la Exploración y el Derecho para el Fondo de Estabilización, entre otros, pero con un menor peso en la recaudación.

A partir de la Reforma de 2013, el Derecho Ordinario sobre Hidrocarburos se convirtió en el Derecho sobre la Utilidad Compartida (DUC), el cual se cobra a todos los productores de hidrocarburos tanto privados como públicos, pero debido a la estructura productiva del país, el principal contribuyente es Pemex.

Para el cálculo de este derecho se suman el valor de comercialización del petróleo, de gas natural y condensados. A dicho monto se le restan las deducciones autorizadas y el Derecho de Extracción de Hidrocarburos pagado en las declaraciones mensuales, con lo que se obtiene una base gravable a la que se aplica una tasa de impuesto.

En la Ley de Ingresos sobre Hidrocarburos (LISH)[1] de 2014, en los artículos 39 y 64 título VII, se estableció un periodo de transición en la aplicación del DUC, que pasaría de 70% en 2015 a 65% en 2019. Sin embargo, a finales de 2019, mediante decreto en el DOF[2], se modificó la LISH para reducir la tasa a 58%, para el ejercicio 2020. Lo mismo sucedió para 2021, cuando la tasa fue reducida a 54%, y para 2022 que la tasa cayó hasta 40%. En resumen, en ocho años el cobro sobre la producción y ventas de hidrocarburos a Pemex se ha reducido en 30%.

Vale aclarar que aunque las deducciones para reducir la base gravable del DUC han cambiado, en la práctica no han tenido un efecto importante en la reducción del pago de impuestos, como explicaremos más adelante. Las deducciones se dividen en dos: inversiones y costos de operación.

Los costos de operación se aplican sólo para la extracción de hidrocarburos distintos al gas natural no asociado. Para aquellos hidrocarburos en áreas terrestres y marítimas con tirante de agua inferior a 500 metros, antes se podía deducir el 11.5% del valor de los hidrocarburos, y a partir de 2019 el 35%. Para los condensados extraídos de campos de gas natural no asociado, antes se permitía el 80% de deducción, pero ahora se permite sólo el 40%. Es decir, los gastos deducibles de Pemex son limitados.

En cuanto a inversiones, no han cambiado las reglas. Se permite deducir el 100% de las inversiones en la exploración; el 25.0% de las inversiones en el desarrollo y extracción de yacimientos de petróleo o gas natural, y el 10.0% del monto original de las inversiones en infraestructura de almacenamiento y transporte.

Sin duda el DUC es un impuesto controversial, porque se cobra sobre las ventas y no sobre las utilidades de Pemex. Es decir, la empresa estatal debe darle recursos al Gobierno a partir del valor de sus ventas (descontando algunas inversiones y costos, pero no todos) por lo que es posible que se le cobren impuestos incluso si no tiene utilidades. Por el contrario, el Impuesto Sobre la Renta (ISR) se paga sólo si hay utilidades; es decir, al considerar el total de ventas menos el total de costos operativos deducibles.

A largo plazo, sería deseable que a Pemex se le tratara como una empresa, es decir, que aporte utilidades (impuestos) a sus accionistas (ciudadanos) cuando efectivamente tenga ganancias. Sólo entonces el Gobierno estaría preocupado por que la empresa sea eficiente. Actualmente, el Gobierno puede agarrar dinero de Pemex antes de tiempo, y si la empresa no es eficiente, puede recurrir al endeudamiento y el problema se ´patea ́ hacia las administraciones siguientes.

En otras palabras, el problema no es que se reduzca el DUC de Pemex, sino que esa reducción se ha hecho sin un plan de transición, a partir del cual el Gobierno prevea fuentes de financiamiento alternativas para sustituir dicha pérdida recaudatoria, como puede ser una reforma fiscal.

Otra forma de verlo es que el Gobierno federal tiene una gran discrecionalidad a la hora de reducir los cobros a Pemex, sin rendir cuentas sobre el costo fiscal de dicha medida. Además, no se han condicionado dichas reducciones a una mejora en los estándares operativos de Pemex, a un replanteamiento de sus modelo de negocios o a un aumento de la inversión. Vamos por partes.

Ingresos por hidrocarburos y base gravable

El primer paso para entender el pago del DUC es analizar la evolución de producción de hidrocarburos sobre la cual se aplica el gravamen, además de las deducciones que reducen la base gravable. Les adelantamos dos conclusiones: el valor de los hidrocarburos se ha mantenido a causa del mejor precio de los mismos que se ha verificado en los últimos dos años, mientras que las deducciones se han mantenido estables. Es decir, los ingresos por ventas de hidrocarburos en 2021 y 2022 se han mantenido estables por una mejora de los precios del petróleo, a pesar de la caída de la plataforma petrolera. Veamos…

De 2015 a 2021 los ingresos por la comercialización de hidrocarburos promediaron 905 mmdp, si se descuenta el dato de 2020 (585 mmdp), cuando el precio del petróleo se desplomó ante la crisis económica por el covid-19. El mejor monto se obtuvo en 2018, con 1.04 billones de pesos en un contexto caracterizado por una plataforma rescatable de 1.8 millones de barriles diarios y por un precio de la Mezcla Mexicana de Exportación (MME) de 62 dólares por barril (dpb).

En 2015, todavía con una plataforma superior a los 2.2 millones de barriles diarios, y ante un precio de 44.2 dpb, se lograron ingresos por 895 mmdp. La situación fue diametralmente opuesta en 2021: la plataforma fue de sólo 1.66 millones de barriles, pero con un precio de 64 dpb, por lo que se obtuvieron ingresos por 940 mmdp. Al 3T de 2022 la plataforma sigue cayendo (1.62 millones de barriles), pero el precio promedio de 93 dpb ha permitido un repunte de las ventas.

Las deducciones para el cálculo del DUC también se han mantenido constantes. En conjunto, el total de deducciones promedió 245 mmdp de 2015 a 2021, sin contar el 2020[3]. Cabe destacar que en 2018 se lograron los mayores descuentos, por 285 mmdp; sin embargo, la base gravable fue la mayor, debido al gran valor de la producción. Asimismo, hay que notar que las deducciones en 2021 fueron de sólo 223 mmdp, por debajo del promedio, lo que facilitó tener la segunda mayor base gravable para el cobro del DUC, en línea con el valor de la producción.

Aquí explicamos el detalle…

Los gastos de inversiones efectivamente deducidos, según los reporta el Fondo Mexicano del Petróleo (FMP), promediaron 173 mmdp, sin contar 2020. El mayor monto de deducciones fue en 2016, con 196 mmdp, y el menor en 2015, con 135 mmdp. En 2021 sólo se dedujeron 141 mmdp, presumiblemente por una caída en la inversión de Pemex.

Por el lado del Derecho de Extracción de Hidrocarburos efectivamente deducido, también ha habido cierta constancia. De 2015 a 2021 se promediaron deducciones por 71 mmdp, sin contar el 2020. El mayor descuento se dio en 2018, con 94 mmdp, y el menor en 2016, con 54 mmdp. En 2021 se dedujeron 82 mmdp, monto superior al promedio, pero no sirvió gran cosa para conseguir una mayor deducción, porque fue compensado por menores deducciones en inversiones.

Para decirlo de otro modo, las deducciones a la base gravable del DUC prácticamente no modifican la tendencia entre recaudación y valor de la producción. Si el valor de los hidrocarburos es alto, la base para calcular el pago del DUC es igualmente alta. O sea, el menor pago de impuestos observado recientemente recae en las reducciones de las tasas, y no en mayores deducciones.

El impacto fiscal de las reducciones al DUC

Como apuntamos anteriormente, la Ley de Ingresos Sobre Hidrocarburos (LISH) de 2014 contemplaba una reducción de la tasa del DUC hasta de 65% para 2019. Las posteriores reducciones se llevaron a cabo con la llegada de la nueva administración federal.

En 2019 la base gravable de la producción de hidrocarburos fue de 577 mmdp, y al aplicarse la tasa de 65% del DUC el pago de este derecho fue de 379 mmdp. No obstante, para 2020 la tasa del DUC sufrió su primer gran recorte, y cayó hasta 58%, siete puntos porcentuales menos; esto provocó que el cobro por este derecho cayera a 157.9 mmdp, 58% (221 mmdp) menos que en 2019. Si bien es cierto que hubo una reducción en las ventas de hidrocarburos, estás sólo se redujeron en 30% (247 mmdp), mientras que la base gravable, una vez descontadas las deducciones, se redujo también 30% (170 mmdp).

De haber mantenido la tasa de 65% de 2019 sobre la misma base gravable, el Gobierno federal habría cobrado 106 mmdp más de DUC en 2020. Es decir, los beneficios fiscales a Pemex se dieron en el peor momento, la pandemia, cuando el resto de los ingresos del Gobierno se desplomaron y se obligó a decenas de dependencias a emprender grandes medidas de austeridad.

En 2021 los ingresos por comercialización llegaron a 940 mmdp, el segundo mayor monto desde 2015, pero la tasa del DUC cayó cuatro puntos más, para llegar a 54%. Ese año el cobro del DUC ascendió a 301 mmdp, pero de haberse mantenido la tasa de 65% de 2019, la recaudación habría sido de 502 mmd; es decir, se dejaron de recaudar 165 mmdp, suficientes para duplicar el gasto de la Secretaría de Salud.

Al tercer trimestre de 2022 las ventas de hidrocarburos llegaron a 926 mmdp, un aumento de 31% (218 mmdp) frente al mismo periodo de 2021, o de 35% (238 mmdp) respecto del mismo lapso de 2019. Lo anterior, que se debe al aumento en el precio de los hidrocarburos a causa de los conflictos geopolíticos, ha permitido una recaudación de DUC de 309 mmdp en el periodo, un incremento de 55% (110 mmdp)[4] frente a 2021, pero una caída de 3% (8.7 mmdp) frente a 2019.

Con este resultado la tributación del DUC representó sólo el 32% de las ventas de hidrocarburos. De haberse mantenido la proporción de 2019 (46%), la tributación total habría sido de 425 mmdp en lo que va del año, es decir, 116 mmdp más[5], suficientes para cuadruplicar el presupuesto anual del IMSS-Bienestar (23.6 mmdp).

Encima de esta pérdida recaudatoria, durante 2022 el Gobierno decidió aplicar un sistema de control de precios de las gasolinas mediante subsidios, el cual tendrá un costo aproximado de 430 mmdp, según la Secretaría de Hacienda[6]. La dependencia ha asegurado que esa pérdida recaudatoria se cubriría con los excedentes petroleros, pero éstos no se han materializado. Al mes de septiembre los ingresos petroleros del Gobierno federal van 140.5 mmdp por encima del calendario (podrían ir mejor con un mayor DUC), pero el IEPS de combustible va 316 mmdp por debajo. O sea, hay una pérdida neta de 175.8 mmdp, exacerbada por el menor cobro de impuestos a Pemex

En el mismo periodo la Secretaría de Salud presenta un recorte de 21.3% (28.6 mmdp) frente a su presupuesto aprobado; Seguridad Pública y Protección Ciudadana, un recorte de 45% (27.6 mmdp), y los Ramos Autónomos 15.4% (16.1 mmdp). Las renuncias recaudatorias del Gobierno han tenido un alto precio.

Apoyo total a Pemex

La reducción de su carga fiscal no ha sido la única forma de apoyar a la petrolera. De hecho, el principal mecanismo han sido las transferencias financieras que la Secretaría de Energía le otorga, con bastante discrecionalidad y en, su mayoría, sin aprobación del Congreso, como lo hemos relatado anteriormente.

Vale la pena recordar que en 2021 las transferencias de la Sener a Pemex ascendieron a 316 mmdp, 85% (271 mmdp) más de lo aprobado por la Cámara de Diputados en el Paquete Económico. En lo que va de 2022, dichas transferencias ascienden a 108 mmdp, un sobrejercicio del presupuesto anual de 139%.

Al considerar estas transferencias, más la reducción de la carga fiscal a Pemex, podemos comprender mejor el costo de oportunidad de apoyar a la petrolera. En 2020, el apoyo fiscal total ascendió a 155 mmdp, 48.9 mmdp por aportaciones de la Sener y 106 mmdp por reducción de la carga fiscal. Estos recursos se pudieron haber utilizado para duplicar el gasto en medicamentos (93 mmdp), evitar la extinción de 109 fideicomisos (la mayoría dedicados a ciencia y tecnología), con un saldo de 68 mmdp en ese momento, o multiplicar por 30 el gasto en enfermedades catastróficas del Fonsabi

Para 2021, el apoyo fiscal a Pemex en 2021 ascendió a 481 mmdp, 316 mmdp por transferencias de la Sener y 165 mmdp por un menor cobro del DUC. Estos recursos pudieron haberse usado para evitar que la CFE tuviera su peor déficit fiscal en la historia (-60.5mmdp), evitar la desaparición del Fonden y multiplicar por 30 el gasto en reconstrucción infraestructura, entre otros usos.

De enero a septiembre de 2022 el apoyo fiscal a Pemex ya asciende a 225 mmdp, 108 mmdp por transferencias de la Sener y 116 mmdp por reducción de la carga fiscal del DUC. Con estos recursos se podría haber evitado el subejercicio de los Órganos Autónomos, que al mes de septiembre acumulan un retraso de 16 mmdp, multiplicar por 25 la inversión física en salud al mes de septiembre (8 mmdp) o gastar 30 veces más en los 11 programas dedicados exclusivamente a mujeres.

Por otra parte, con la reducción del DUC y el aumento de las transferencias a Pemex el Gobierno federal prácticamente ha llegado a renunciar a los ingresos petroleros. Por ejemplo, en 2021 estos ingresos ascendieron a 365 mmdp, pero si se le descuentan las transferencias a Pemex vía la Sener, los ingresos fueron de sólo 48 mmdp, 27 veces menos que en 2012, cuando ascendieron a 1.3 billones.

¿Recursos desperdiciados?

La reducción de la carga fiscal a Pemex, así como las transferencias financieras y el aumento de los precios del petróleo en los últimos dos años, han catapultado los ingresos propios de Pemex, pero la petrolera no ha aprovechado este apoyo para mejorar sus indicadores operativos.

Al mes de septiembre, los ingresos petroleros, tanto de Pemex como del Gobierno federal, ascendieron a 1 billón de pesos, el mejor nivel para un periodo similar desde 2014. Por su parte, los ingresos propios de Pemex fueron de 587 mmdp, el mejor monto que se tiene registro desde 1990. Esto se debe a que en 2022 Pemex se quedó con el 58% de todos los ingresos petroleros, cuando en la década de 1990 se quedaba con 43% en promedio, en la década del 2000 con 35% y del 2010 con 42% promedio. Es decir, más que nunca el petróleo es de Pemex, y no tanto de los mexicanos.

A pesar de este beneficio, la plataforma de producción de petróleo de Pemex en 2022 promedia 1,622 miles de barriles diarios, la peor cifra desde 1979, según cifras de la Comisión Nacional de Hidrocarburos. Incluso con los precios del petróleo alcanzando niveles no vistos en varios años, la producción de Pemex no ha podido repuntar, lo que a su vez implica más pérdidas en recaudación para el país.

Lamentablemente esta tendencia tiene pocas posibilidades de revertirse, pues la inversión física de Pemex al tercer trimestre acumula sólo 233 mmdp, el mejor nivel desde 2017, pero muy por debajo de los niveles de 2009 a 2016. Ante el agotamiento de los campos petroleros como Cantarell y la mayor dificultad de extraer petróleo en aguas profundas, es imperativo que Pemex aumente su inversión para recuperar sus niveles de producción petrolera.

También es imperativo que la reducción de la carga impositiva y las transferencias financieras se asocien con incentivos al interior de la empresa. En otras palabras, la empresa petrolera debería mejorar su inversión física o replantear su modelo de negocios en la misma medida en que recibe apoyo del Gobierno federal, para que vuelva a ser una empresa rentable.

Preguntas sin responder: los ‘otros ingresos’ de Pemex

El cálculo de los ingresos propios de Pemex está marcado por la opacidad, pues se contabilizan “otros ingresos”, de procedencia incierta. Al tercer trimestre de 2022, este concepto corresponde a 290 mmdp o 49% de los ingresos fiscales de la petrolera.

Vamos por partes. La contabilidad fiscal de los ingresos de Pemex contempla: 1. Las ventas internas 2. Las ventas externas. 3. Los Derechos y Enteros y 4. Otros ingresos.

Las ventas internas son, como su nombre lo dice, la comercialización de bienes y servicios en el país. No obstante, las ventas externas son más complicadas de analizar, pues contemplan un balance entre exportaciones de hidrocarburos e importaciones. Es por esta razón que en algunos años, como en 2022, las ventas externas sean negativas, pues Pemex pierde más al importar combustibles de lo que gana al venderlos. En 2022 las ventas internas ascienden a 841 mmdp, pero las externas son negativas en 104 mmdp, dando un neto de 736 mmdp.

Al monto anterior se le deben descontar los Derechos y Enteros. No existe una clara definición de qué contiene este concepto, pero parece que se refiere a las transferencias de Pemex al Fondo Mexicano del Petróleo, es decir, las aportaciones al Gobierno federal a través del Derecho de Utilidad Compartida, Derecho de Extracción de Hidrocarburos, Derecho de Exploración y otros más. No obstante, las cifras no coinciden del todo, pero siguen la misma tendencia. En 2022 este concepto es de 439 mmdp, por lo que las ventas netas de Pemex se reducen hasta 297 mmdp.

Posteriormente, se le suman los mencionados “otros ingresos”. Para este año este concepto acumula 290 mmdp, al mayor monto desde 2018. Todo parece indicar que las transferencias a Pemex de la Sener se contabilizan en este apartado, lo que infla los ingresos petroleros y los ingresos en general. Para tenerlo muy claro: si las transferencias a Pemex se pagan con recursos fiscales, no deberían de contarse como ingresos.

Además, según los informes del auditor externo[7] de la Cuenta Pública (CP), Pemex también recibe como “otros ingresos” conceptos como aportaciones no recuperables del Fondo Nacional de Infraestructura (Fonadin), pagos de seguros y fianzas, u “otros servicios”. En los propios informes de Pemex no existe explicación alguna sobre dichos “otros ingresos”.

En la CP 2021, en la Nota de Estados Financieros[8], se informa que al mes de enero de 2022 Pemex recibió 23 mmdp del Fonadin para solventar los compromisos financieros derivados de la adquisición de la participación mantenida por Shell en Deer Park. Este hecho también explica el gran incremento de los ingresos de Pemex en lo que va de 2022.

Finalmente, es posible que las devoluciones de IEPS a Pemex, por la política de estímulos a las gasolinas de este año, también se estén contabilizando. En lo que va del año, el SAT le ha devuelto a la petrolera 124 mmdp, por mucho el mayor nivel desde que hay registro. Con este resultado, el IEPS de Pemex es negativo en 85.7 mmdp, es decir, el Gobierno le ha pagado a Pemex esa cantidad.

Con todo y las transferencias a Pemex, Fonadin y devoluciones de IEPS, se podrían alcanzar 230 mmdp de “otros ingresos”, pero nos quedarían por explicar todavía 60 mmdp. Se mantiene el misterio.

Nuestras recomendaciones

El costo de reducir el DUC a Pemex y de apoyarla mediante transferencias financieras del PEF ha sido dejar de garantizar derechos humanos, sin que haya una mejora en la operación de Pemex, lo cual es insostenible. No se puede seguir postergando el desarrollo de México y, encima, no cambiar las condiciones de la empresa. Por esa razón proponemos:

1. El Gobierno federal debe comenzar cuanto antes a prever fuentes alternativas de financiamiento del gasto público, y a apoyar fiscalmente a Pemex sólo bajo la condición de que ejecute cambios en su gobernanza, modelo de negocios, estructura y operación.

2. En particular, se debe de regular en la Ley Federal de Responsabilidad Hacendaria las condiciones bajo la cuales el Gobierno federal puede reducir el DUC.

3. Incluir en dicha ley que el Gobierno debe establecer las fuentes de financiamiento con las cuales compensará la pérdida de ingresos petroleros, y acompañar su propuesta con un estudio de impacto presupuestario.

4. La tasa del DUC debe considerar el rango de variación de los ingresos de Pemex, acorde a los precios del petróleo observados. Si los precios son bajos, se puede considerar reducir más el cobro a Pemex para fortalecerla; pero si los precios son altos, debe aportar mayor DUC para el Gobierno federal. Esto cobra mayor importancia si consideramos que el Gobierno federal además renuncia a recaudar el IEPS de gasolinas.

5. Se deben condicionar las reducciones del DUC a mejoras de los estándares operativos de Pemex:

- Se deben de establecer una metodología clara para la reducción del DUC, que puede incluir condicionar cada punto porcentual de reducción del DUC a un aumento proporcional en la inversión de Pemex y la producción de la plataforma petrolera.

- Asimismo, Pemex debe dedicar un porcentaje mínimo a inversión física de todas las transferencias financieras que recibe de la Sener. Un 50% debería dedicarse a inversión y otro 50% a pagar deuda u otros gastos.

- Pemex debe generar un estudio donde plantee distintos escenarios con diferentes modelos de negocios, y elegir el más rentable a corto y mediano plazo.

- Finalmente, la empresa debe transparentar en sus informes trimestrales la composición de los “otros ingresos”, para dar certeza de su situación financiera.

Por Mariana Campos y Jorge Cano

Anexo

[1] LISH. https://www.dof.gob.mx/nota_detalle.php?codigo=5355983&fecha=11/08/2014#gsc.tab=0

[2] DOF. Decreto por el que se reforman y adicionan diversas disposiciones de la Ley de Ingresos sobre Hidrocarburos https://www.diputados.gob.mx/LeyesBiblio/ref/lih/LIH_ref02_09dic19.pdf

[3] Los cálculos de la base gravable se basaron en la auditoría 508-DE de la Auditoría Superior de la Federación de 2015. Recuperado de: https://www.asf.gob.mx/Trans/Informes/IR2015i/Documentos/Auditorias/2015_0508_a.pdf

[4] El mayor incremento porcentual del DUC respecto del incremento en las ventas de hidrocarburos, se debe a la base de comparación, puesto que en 2021 mediante decreto en el DOF se permitió a Pemex una prórroga de sus pagos mensuales del DUC que fueron finiquitados a finales de año.

[5] Utilizamos esta metodología puesto que en las declaraciones mensuales no existen datos de deducciones definitivas para calcular la base gravable del DUC. No obstante, este método arroja datos casi idénticos al cálculo anual usando las deducciones definitivas.

[6]El Financiero, 30 de agosto de 2022. Subsidios a gasolinas costaron una ‘lanota’ a Hacienda

[7] Cuenta Pública 2021. Informe del Auditor Externo de Pemex. https://www.cuentapublica.hacienda.gob.mx/work/models/CP/2021/tomo/VIII/52TYY.05.DAR.pdf

[8] Cuenta Pública 2021. Nota a los Estados Financieros de Pemex. https://www.cuentapublica.hacienda.gob.mx/work/models/CP/2021/tomo/VIII/MAT_Print.52TYY.02.NEF.pdf