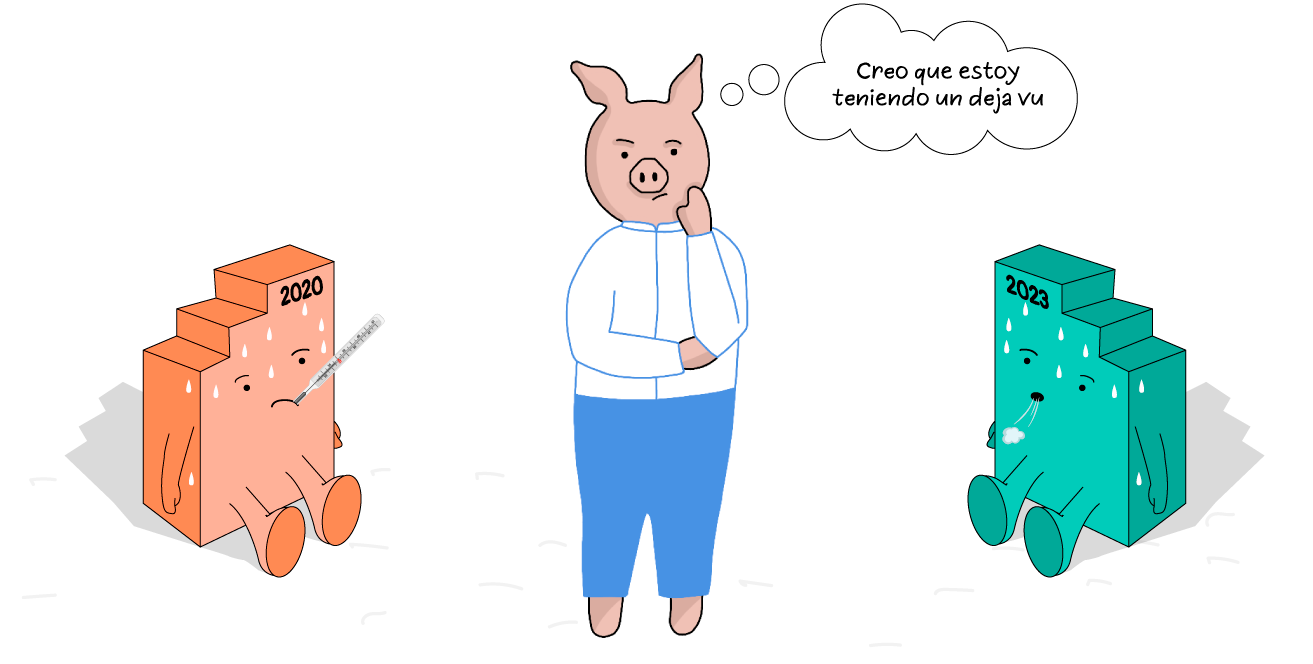

La pandemia no queda tan lejos: 2T 2023

Las finanzas públicas en la primera mitad de 2023 se están pareciendo demasiado a las de 2020, es decir, a las marcadas por el covid-19. Y es que en el segundo trimestre del año los ingresos públicos se han quedado cortos casi tanto como en 2020, lo que ha provocado medidas de austeridad incluso más duras que las vistas en la crisis sanitaria. Con todo, la situación bien podría ser más severa que la de hace tres años: el ritmo de endeudamiento es más elevado, y en este año los fondos de estabilización ya están agotados.

La menor producción petrolera de Pemex, la caída en los precios del crudo a nivel mundial y el superpeso han tirado los ingresos petroleros en 23.9% (93 mmdp) frente al año pasado. Además, el aumento de las devoluciones tributarias por incentivos fiscales durante 2022 ha provocado una caída del IVA en 8% (52 mmdp). Y aunque el ISR ha tenido un buen desempeño, los ingresos totales del Sector Público cayeron 1.6% (57 mmdp) frente al año pasado, y de hecho se quedaron por debajo de lo programado en 5.2% (190 mmdp), caída, como decimos, similar a lo vivido durante la pandemia de 2020, cuando los ingresos quedaron 6.1% (203 mmdp) por debajo del programa a junio.

En 2020 el Fondo de Estabilización de los Ingresos Presupuestarios (FEIP) sirvió para compensar 282 mmdp en faltantes de ingresos a lo largo del año. En cambio, al segundo trimestre de 2023 Hacienda no ha utilizado los 38.3 mmdp restantes en el fondo. De cualquier forma, dichos recursos sólo serían suficientes para cubrir el 20% de los faltantes en ingresos a mitad del año.

Todo apunta a que precisamente esta ausencia de fondos de estabilización está impulsando las medidas de austeridad más severas de la historia reciente, mucho mayores a las observadas en 2020. En lo que va de 2023 el gasto neto del Sector Público ha sufrido un recorte, frente al programa, de 6.7% o 279 mmdp, la mayor reducción al gasto en más de 20 años (en 2020 las medidas de austeridad sólo habían implicado un recorte al gasto aprobado de 5.3% [197 mmdp]).

A pesar de las medidas de austeridad, el endeudamiento público sigue imparable: los Requerimientos Financieros del Sector Público, la medida más amplia de endeudamiento, llegaron a 496 mmdp, el monto más elevado desde 2008, que hay registro. Como porcentaje del PIB, representaron 1.6%, el mayor monto del sexenio, sólo superados por el endeudamiento visto en 2015, de 1.8% al primer semestre.

Te contamos los paralelismos entre 2023 y el año de la mayor crisis mundial reciente.

La segunda caída interanual de los ingresos

A pesar de que la economía ha registrado un crecimiento constante a lo largo de 2023, en los primeros seis meses del año los ingresos totales del Sector Público ascendieron sólo a 3.46 billones de pesos, una caída de 1.6% (57.8 mmdp) frente a lo observado en el mismo periodo de 2022. Se trata de la segunda ocasión en el sexenio en que los ingresos registran una caída interanual. La vez anterior sucedió, en efecto, durante la pandemia: al primer semestre de 2020 se registró una caída de 3.7% (120 mmdp) respecto de 2019.

La reducción de los ingresos frente al año pasado refleja sólo de forma parcial la gravedad de la situación de las finanzas públicas. Si analizamos el retraso frente al calendario, se manifiesta por completo: al primer semestre se tenía programado un nivel de ingresos de 3.65 billones; por tanto, el déficit registrado es de 5.2% o 189.5 mmdp.

En los últimos 20 años sólo en tres ocasiones se han registrado retrasos en los ingresos superiores al 5% o mayores a 100 mmdp. Dos estuvieron marcadas por crisis económicas internacionales: en 2009, al primer semestre, los ingresos quedaron 5.4% (140 mmdp) por debajo del programa, y en 2020 quedaron 6.1% (203 mmdp) por debajo. Es de llamar la atención que en 2023, con una economía relativamente sana, los ingresos públicos se comporten como si estuviéramos en crisis. Gran parte de la explicación está en las grandes expectativas de crecimiento económico y producción petrolera, como lo detallamos en nuestro análisis sobre el Paquete Económico 2023. Hay que contar, además, con las situaciones inesperadas, como la apreciación del peso y la factura que estamos pagando por los estímulos fiscales otorgados en 2022, como expondremos más adelante.

El gran problema del faltante de ingresos es que en 2023 prácticamente no quedan recursos en el FEIP. En 2020, durante la crisis por el covid-19, el fondo contaba con 212 mmdp, pero al cierre de junio de este año se cuenta con sólo 38.3 mmdp, que apenas servirían para cubrir el 20% de los faltantes de ingresos. Queda así de manifiesto el gran error que fue agotar el FEIP en 2019 y 2020 sin haber realizado un plan para recapitalizarlo en 2021 y 2022. Además, cabe preguntarse si no hubiera sido preferible tomar deudas en 2020, cuando las tasas de interés eran bajas, en vez de agotar el FEIP.

En lo que resta del año, queda la esperanza de que el FEIP tenga algunos ingresos por las coberturas petroleras que contrata Hacienda. Hay que recordar que en los Criterios Generales de Política Económica (CGPE) de 2023 se estimó un precio del crudo de 68 dólares por barril (dpb), y al mes de junio promedia un precio de 65 dpb. No obstante, no parece que vaya a ser suficiente: en 2020, el FEIP apenas recibió 56 mmdp por coberturas en el cuarto trimestre, en un año cuando los precios del petróleo llegaron a cero en algunos meses.

El superpeso le pega a los ingresos petroleros

En 2023, las finanzas públicas pagarán cara la costumbre de Hacienda de sobrestimar la producción petrolera. Como lo señalamos en el artículo “Golpe de realidad: Hacienda prevé recortes en 2023”, el Gobierno suele sobrestimar la producción petrolera y, aunque se equivoque, los buenos precios del petróleo por lo general garantizan el cumplimiento de las expectativas de ingresos petroleros. Pues bien, en 2023 no contará con ese as bajo la manga, pues los precios van por debajo de lo estimado. Y a eso se añade el factor superpeso, que está arrasando con el valor de las exportaciones petroleras.

Para 2023, la SHCP estimó una producción de 1,872 miles de barriles diarios (mbd), pero a junio promedia sólo 1,660 mbd, 212 mbd menos. Según las Sensibilidades de Finanzas Públicas, esta menor producción implicaría una pérdida en los ingresos petroleros de 104 mmdp a lo largo del año. Por su parte, la Mezcla Mexicana de Exportación (MME) ha promediado un precio de 65.9 dólares por barril (dpb), 2.8 dpb por debajo de lo previsto (68.7 dpb). Según datos de Hacienda, de mantenerse esta diferencia de precios habría una pérdida en la recaudación petrolera por 36.7 mmdp. En suma, por menor producción y menor precio, las pérdidas podrían llegar a 140.9 mmdp.

Sin embargo, el mayor ‘enemigo’ de los ingresos petroleros es la apreciación del peso. Debido a que buena parte de la producción petrolera se exporta, un dólar que vale menos pesos, lo que significa que la producción de petróleo que se vende en el exterior tiene un valor menor. Para 2023 Hacienda estimó que el dólar se cotizaría en promedio a 20.6 pesos, pero al mes de junio se cotizó en promedio a 18.2 pesos. Según las Sensibilidades de Finanzas Públicas, de mantenerse este promedio las pérdidas ascenderían a 122.2 mmdp, pero de llegar a promediar 17 pesos (como sucedió en julio), éstas llegarían a 183 mmdp.

Si se mantienen las condiciones actuales, las pérdidas en la renta petrolera ascenderán a 263 mmdp, monto equivalente al presupuesto de la Secretaría de salud (209 mmdp) e IMSS-Bienestar (20.6 mmdp) juntos. ¿Cómo van realmente los ingresos petroleros? De enero a junio alcanzaron los 482 mmdp, una caída de 23.9%% (151 mmdp) frente al mismo periodo de 2022: la peor caída desde la crisis de 2020. Además, se quedaron 31% por debajo de lo programado (220 mmdp), el mayor retraso frente al calendario desde 2020. O sea, la realidad no está muy lejos de las peores predicciones.

Si bien los ingresos petroleros totales van por debajo del programa en sólo 31%, los ingresos petroleros del Gobierno federal acumulan 161 mmdp, un retraso de 40% (107 mmdp), prácticamente idéntico al sufrido en 2020, cuando el retraso a junio fue de 41.7% o 99 menos.

Lo anterior se debe a la reducción del Derecho de Utilidad Compartida (DUC): de 58% en 2020 a 40% en 2022, lo que ha provocado que Pemex se quede con una mayor proporción de la renta petrolera en detrimento de la Federación, como lo explicamos anteriormente.

Además de la reducción de impuestos a Pemex, a inicios de 2023 se postergó su pago del DUC, para darle mayor liquidez. Entre enero y abril, las cifras más recientes disponibles, los ingresos por comercialización de hidrocarburos cayeron 33% (151 mmdp), pero el Derecho de Utilidad Compartida cayó incluso más: 57% (74.3 mmdp), a pesar de que la tasa del DUC se mantuvo en 40%. Así, la proporción del DUC pagado frente a los ingresos por comercialización cayó a 18%, la peor registrada.

En un contexto de menores ingresos, las transferencias que Sener hace a Pemex fueron, en el primer semestre de 2023, de sólo 24.4 mmdp, una reducción de 75% (71 mmdp) frente a 2022. Sin embargo, el apoyo por reducción de la carga fiscal[1] ascendió a 85.5 mmdp, un aumento en 5.5% (4.4 mmdp): un incremento significativo, dadas las circunstancias. Aunque esto ha otorgado a Pemex más liquidez para sus actividades, también ha provocado que el Gobierno federal se quede con sólo el 33% de la renta petrolera, la peor proporción del milenio. No sorprende entonces, que la mayor proporción del endeudamiento la esté asumiendo el Gobierno federal, como explicaremos más adelante.

Los matices de la recaudación tributaria

Los ingresos tributarios van bien, pero no tanto como deberían. Aunque el conjunto de impuestos registró un nivel de 2.27 billones de pesos, un incremento anual de 4.1% (90 mmdp), frente al calendario a junio (2.34 billones) se registró un faltante de 3.8% o 90 mmdp. Se trata del peor retraso desde 2012, incluso peor al observado en 2020, cuando fue de 3.7% (81 mmdp).

La anterior contrariedad se debe a que la SHCP fue muy optimista al estimar ingresos tributarios anuales por 4.62 billones de pesos, lo que suponía un crecimiento de 15.5% (622 mmdp) en relación con los observados al cierre de 2022. Además, se han registrado grandes devoluciones y compensaciones de impuestos tanto en el IVA, ISR y IEPS, presumiblemente por saldos a favor obtenidos en 2022, debido a la política de estímulos complementarios a las gasolinas.

Al primer semestre la recaudación tributaria lleva un avance del 49% de la recaudación estimada, pero eso no es una buena noticia: en la primera mitad del año los ingresos tributarios siempre son mayores que en la segunda, debido a que las declaraciones anuales de personas físicas y morales se realizan en este lapso. De 2019 a 2022, en los primeros seis meses del año se ha obtenido el 54% del total de los ingresos tributarios del año. En otras palabras, en la segunda mitad de 2023 difícilmente se mejorará la tributación. En efecto, es casi seguro que no se cumplirá con la meta anual de los ingresos tributarios.

El principal factor que ha frenado el crecimiento de la recaudación tributaria es la gran cantidad de devoluciones y compensaciones que el SAT ha otorgado a los contribuyentes. En la primera mitad del año, la suma de estos dos conceptos llegó a 821 mmdp, un aumento de 22% o 148 mmdp en relación con el año pasado. Desde 2013, antes de la reforma fiscal del sexenio pasado, no se había presentado un monto similar.

En el artículo “El SAT y la recaudación por obstrucción” explicamos que desde el sexenio pasado el fisco ha venido endureciendo los procesos para que los contribuyentes soliciten devoluciones y compensaciones de impuestos, principalmente por medio del combate a las operaciones simuladas. Además, en 2019 se eliminó la Compensación Universal, la cual facilitaba liquidar un impuesto a cargo con cualquier saldo a favor de otro impuesto federal. Básicamente, los contribuyentes ya no pudieron usar su saldo a favor de IVA para compensar el ISR a cargo. El hecho de que hoy aumenten las devoluciones y compensaciones rompe con la tendencia de la última década.

Como observamos en nuestro pasado análisis anual, el decreto del 4 de marzo de 2022[2] estipuló que los estímulos complementarios se aplicarían a los distribuidores de gasolina cuando vendieran combustible al público por debajo de su precio de compra al mayoreo: esa diferencia se acreditaría como un saldo a favor contra el ISR, IEPS o IVA que causan los distribuidores de gasolina. Lo anterior impulsó las devoluciones y compensaciones de IVA en 2022 en 111.7 mmdp, provocando que el cobro efectivo de este tributo se estancara.

En lo que va de 2023, no sólo las devoluciones del IVA presentan un crecimiento ‘anormal’; también las compensaciones[3] de ISR: en el primer semestre de 2023 llegaron a 282 mmdp, un incremento de 90% o 133 mmdp. Se trata del mayor monto compensado para este impuesto desde 2004, desde que hay datos disponibles, para un primer semestre.

Debemos recordar que en el decreto mencionado se estableció que el derecho a solicitar la devolución tendría vigencia de un año a partir del mes inmediato posterior a aquél en que se obtuvo el saldo excedente. Ya que la declaración anual de personas morales se hace en el primer semestre del año, es posible que los saldos a favor adicionales que obtuvieron las empresas en 2022, por la política de estímulos a las gasolinas, se hayan pedido en compensaciones hasta 2023.

El SAT no sólo está ‘perdiendo’ en ISR en lo que va del año: las devoluciones de IVA e IEPS siguen en aumento. En el caso del IVA, las devoluciones llegaron a 421 mmdp, el mayor monto jamás registrado, debido a un aumento de 7% (26.3 mmdp) en relación con 2022.

En el caso del IEPS, aunque las compensaciones cayeron 81% (42 mmdp), las devoluciones aumentaron 260% (33 mmdp). En suma, por estos dos mecanismos el SAT liquidó 13.9% (9.1 mmdp) menos impuestos de IEPS, una mejora tributaria discreta, tomando en cuenta que desde noviembre de 2022 se terminó la política de estímulos complementarios a las gasolinas.

El persistente alto nivel de las devoluciones y compensaciones ha afectado más gravemente a la recaudación neta del IVA. En la primera mitad del año este tributo acumuló 609 mmdp, una caída de 8% (52.9 mmdp) en comparación con 2022, y un retraso frente al calendario (711 mmdp) de 14.2% o 101 mmdp. Se trata del peor faltante en ingresos de IVA que se tenga registro en más de 20 años.

Una parte de la caída se debe al aumento de compensaciones y devoluciones por saldos a favor, producto de los estímulos a las gasolinas en 2022. No obstante, la recaudación bruta, antes de devoluciones y compensaciones, llegó a sólo 1.04 billones de pesos, 2.7% (29 mmdp) menos que en 2022. En otras palabras, el IVA está teniendo un peor desempeño, pese al crecimiento de la economía. Una teoría es que la apreciación del peso ha disminuido el valor de las exportaciones, y esto a su vez ha reducido el IVA efectivamente cobrado.

De enero a junio, el IVA recaudado en aduanas acumuló un nivel de 429.8 mmdp, una reducción de 6% (28.2 mmdp): eso explica al menos la mitad de la caída de este tributo en lo que va del año.

Pese al gran aumento de devoluciones y compensaciones, el desempeño del ISR ha sido favorable. Al segundo trimestre acumula 1.37 billones de pesos, un crecimiento de 2.9% (38.2 mmdp) con respecto a 2022, y frente al calendario va 3.7% (48.7 mmdp) por arriba. Sin embargo, si ampliamos el cuadro, vemos que los mayores ingresos de ISR frente al calendario apenas han logrado compensar menos del 50% de los 101 mmdp faltantes de IVA. Asimismo, la recaudación del ISR lleva un avance de 55% en el programa anual (2.5 billones), el mismo nivel registrado a estas alturas en los últimos cinco años, por lo que no es previsible que en lo que resta del año mejore su nivel.

Hay que destacar que la recaudación de ISR ha crecido en lo que va del año a causa de las mayores retenciones salariales, las cuales llegaron a 581 mmdp, 4.3% (24.2 mmdp) más que en 2022, y de un crecimiento en los pagos de personas físicas de 35.8% (8.6 mmdp), para llegar a 32.6 mmdp. Lo anterior significa, en parte, un éxito del Régimen Simplificado de Confianza (Resico), el cual busca formalizar las actividades de las personas físicas. No obstante, el nivel de recaudación de ISR de personas físicas se encuentra todavía por debajo de lo logrado en 2016. Si lo comparamos al cierre del sexenio anterior, lo que en realidad ha impulsado la recaudación de ISR han sido los pagos de personas morales, los cuales han crecido en 22% (151 mmdp), mientras que las físicas lo han hecho en sólo 7% (5.1 mmdp).

Por actividad económica, nueve de 22 sectores registraron un menor pago de ISR, y el resto presenta incrementos. El sector que presenta la mayor caída es el de la minería, el cual aportó sólo 30.4 mmdp, una caída de 34.6% (16.1 mmdp) frente a 2022. Según el Inegi, el valor de la producción del sector minero, al 1T 2023, registraba un incremento de 1.5%, lo que sugiere que la menor recaudación no estaría relacionada con la dinámica propia del sector a nivel nacional. ¿Podría haber sido afectado también por el fortalecimiento del peso, por lo que toca a las exportaciones? Es probable.

Otro sector que pudo haber sido afectado por el superpeso o por mayores devoluciones y compensaciones fue aquel de manufacturas. Pese a que el valor de la producción de este sector creció 2.7% según el Inegi, su aportación a la recaudación de ISR disminuyó en 1.1% o 3.1 mmdp. Hay que recordar que Pemex, que es el primer eslabón en la cadena de producción y distribución de gasolinas, se clasifica en el sector de manufacturas. Así, las devoluciones y compensaciones de IEPS e IVA por la política de estímulos de 2022 se clasificarían en este sector. Y no se puede descontar, además, que el valor de las exportaciones y del sector haya disminuido por la apreciación de la moneda nacional.

Por el lado contrario, el sector que más crecimiento tuvo en la recaudación de ISR fue el de servicios financieros y de seguros, al llegar a 157.7 mmdp, un aumento de 45% (49.3 mmdp) con respecto a 2022. Este sector acumula un crecimiento de 5.4% en el primer trimestre del año. Es factible que el incremento se deba a mayores acciones de fiscalización sobre este sector.

El último tributo de relevancia es el IEPS, el cual acumuló un nivel de 191 mmdp, o 140% (111 mmdp) más que en 2022. Este gran aumento se debe a que en 2022 prácticamente no se cobró IEPS de combustibles para evitar la subida de sus precios. Con todo, su cobranza este año es la segunda peor desde 2015, sólo por debajo de la de 2022, a pesar de que en lo que va del año se ha cobrado en mayor medida. Esto se debe a la persistencia de devoluciones y compensaciones, como explicamos anteriormente.

Hay que destacar que frente al calendario el IEPS total quedó 15% (35 mmdp) por debajo de la meta, principalmente a causa del componente de combustibles, el cual tuvo un déficit de 31% (37.7 mmdp) frente a lo estimado al periodo. Si bien en los primeros cuatro meses del año el estímulo total del IEPS promedió un 46% –es decir, que se cobró el 64% de su potencial–, en mayo y junio sólo se ‘perdonó’ mediante estímulos el 10% del tributo.

El IEPS podría ser la mayor esperanza tributaria en lo que queda de 2023. De mantenerse el nivel de cobro de los últimos meses, es posible que el IEPS aumente su aportación al erario y reduzca su déficit frente al calendario. Pero eso sólo sucedería si el precio del petróleo se mantiene a la baja (lo cual no sería positivo para la renta petrolera) y el Gobierno cobra más impuestos a las gasolinas (con el riesgo de incrementar el precio de éstas). Ante el faltante de ingresos en 2023, es posible que veamos el segundo escenario.

Se profundiza la austeridad

El paralelismo entre 2020 y 2023 es todavía más serio en materia de gasto público. Si bien el retraso de los ingresos aún no iguala a lo visto durante la pandemia, el gasto público ya está siendo afectado por mayores medidas de austeridad.

De enero a junio de 2023 el gasto neto del Sector Público fue de 3.8 billones de pesos, 6.7% o 279 mmdp por debajo de lo programado. Como comparación, en 2020 los recortes que se dieron al gasto a mediados de año sólo representaron el 5.3% (197 mmdp) de lo aprobado al primer semestre. Además, hacia finales de 2020 el gasto neto del Sector Público terminó con sólo un recorte de 1.8% o 129 mmdp de lo programado. ¿La diferencia? En 2020 había más de 200 mmdp en el FEIP, los cuales fueron utilizados para compensar los faltantes de ingresos y cumplir en mayor medida con el programa de gasto.

Todo apunta a que el Gobierno federal sabe que en 2023 ya no cuenta con un ‘guardadito’ al cual recurrir para obtener más ingresos y cumplir con el programa de gasto. Además, las tasas de interés, tanto nacional como externa, están muy por arriba de lo visto durante la pandemia. No ha quedado más respuesta que aplicar las mayores medidas de austeridad vistas en décadas.

Hay que aclarar que el gasto neto ha crecido en 3.7% (138 mmdp), debido al impulso del gasto no programable, es decir, aquél que el Gobierno no controla realmente, como el pago del costo financiero de la deuda. De hecho, mientras que el gasto programable ha mostrado un recorte de 0.9% (25 mmdp), el gasto no programable tiene un incremento de 15.7% (163 mmdp). En otras palabras, los recortes al gasto neto no han sido más grandes, porque el Gobierno no ha podido controlar la expansión del gasto no programable, a causa del aumento del pago de la deuda.

También hay que resaltar que los recortes al gasto programable –el que el Gobierno sí controla– son los más elevados en más de 20 años, tanto en magnitud como en proporción; incluso más elevados que los observados en las crisis de 2020 y 2009. Al primer semestre el recorte representa el 7.7% (223 mmdp) del programa, proporción superior a la del recorte de 2020 en el mismo periodo por 4.7% (123 mmdp), o al de 2009 por 5.4% (117 mmdp). Para decirlo de manera más contundente: estamos viviendo las mayores medidas de austeridad de la historia reciente.

¿Es posible que hacia finales de año mejore la situación? Como comparación, en 2020 el gasto programable superó los recortes y terminó el ciclo con un sobregasto de 1.1% (57.4 mmdp). Sin embargo, como ya hemos dicho, esto se logró gracias al uso de más de 250 mmdp provenientes del FEIP, el cual está prácticamente agotado en 2023. Es probable que la resaca de las finanzas públicas de 2020 se viva en realidad en 2023.

Los recortes al gasto programable han provocado que nueve de 10 Ramos Autónomos tengan retraso en su gasto frente al calendario, así como 11 de los 26 Ramos Administrativos, el Gasto Federalizado, el IMSS, ISSSTE, Pemex y CFE.

En monto, los peores recortes en magnitud se ubican en la Secretaría del Bienestar, de 23% o 60 mmdp de su programa; Pemex, de 20% o 75 mmdp, y las Participaciones federales, de 8.8% o 39 mmdp de su programa. También se observan graves recortes en la Secretaría de Salud, de 13.8% (9.8 mmdp); Secretaría del Trabajo, de 11.8% (1.4 mmdp); Medio Ambiente, de 13.1% (4.1 mmdp), y Seguridad Ciudadana, de 18.8% (5.2 mmdp).

La receta de austeridad para las entidades

Otro sector en el que los recortes al gasto llaman la atención es el de las Participaciones pagadas a los estados y municipios, las cuales son su principal fuente de ingresos. En el 2T 2023 se tenía programado otorgar a las entidades 662 mmdp en Participaciones, pero se entregaron sólo 622.9 mmdp, 6% (39.6 mmdp) menos. Es el segundo peor retraso después de la pandemia de 2020, en lo que va del sexenio.

Como lo explicamos a detalle en los “5 riesgos de finanzas públicas al 1T 2023”, los errores en los pronósticos de ingresos petroleros, la reducción del DUC a Pemex y la menor recaudación tributaria por los estímulos complementarios a las gasolinas han golpeado de rebote a las entidades federativas.

Así como el FEIP está prácticamente agotado, el Fondo de Estabilización de los Ingresos de las Entidades Federativas (FEIEF), que sirve para compensar a los estados cuando las Participaciones observadas quedan por debajo de las programadas, virtualmente ya no cuenta con recursos. Al cierre del segundo trimestre, este fondo contaba con 22.9 mmdp, suficientes para cubrir sólo el 58% de los faltantes en participaciones al periodo.

Sin embargo, recordemos que este fondo fue bursatilizado en 2020, es decir, recibió una capitalización por 70 mmdp a pagar con sus ingresos recurrentes. Esto se manifiesta de la siguiente manera: en lo que va del año el FEIEF ha registrado 3.1 mmdp de transferencias provenientes del Fondo Mexicano del Petróleo (FMP), las cuales se han usado de forma íntegra para cubrir la bursatilización de 2020. Esto ha provocado que el fondo sólo tuviera un crecimiento en su saldo de 600 mdp, 2.8% más frente a junio del año pasado, debido a los ingresos por rendimientos financieros.

Según las Reglas de Operación del FEIEF, al fin de cada trimestre se debe calcular si hubo una disminución en el monto de las participaciones, y las compensaciones deben cubrirse en los meses de abril, julio y octubre a un nivel de 75%, y de 100% en diciembre. No obstante, de forma tradicional los pagos a las entidades federativas se realizan en el tercer y cuarto trimestre del año. Lo anterior implica que al cierre del siguiente trimestre la SHCP deberá comenzar a utilizar el FEIEF (y probablemente agotarlo) o anunciar un nuevo programa de bursatilización.

Endeudamiento incontrolable

Con todo y fuertes medidas de austeridad, la caída de los ingresos han presionado al Gobierno federal a abrir la llave del endeudamiento. A junio del presente año, el endeudamiento neto –Requerimientos Financieros del Sector Público (RFSP)– ascendió a 496.8 mmdp, lo cual representa un crecimiento real de 38.4% (137.9 mmdp) con respecto al mismo periodo del año anterior. Se alcanzó así el valor más alto de endeudamiento para el mismo periodo desde que se tiene registro de este indicador (2008). Este nivel es mayor que incluso el de la pandemia.

Si apreciamos el endeudamiento en relación con el tamaño de la economía, observamos que viene incluso más alto que el observado durante la pandemia, ya que representa el 1.6% del PIB: el segundo nivel más alto del sexenio.

Lo anterior fue provocado por el endeudamiento de las entidades presupuestarias y de aquéllas que están bajo control presupuestario indirecto. Éste se registra dentro del balance tradicional, y se incrementó 207.8 mmdp (110.9%), siendo la subida más alta del sexenio, solamente superada por la registrada durante la pandemia. Sin embargo, el endeudamiento en términos de billetes y monedas es el más alto desde 2016, cuando la deuda llegó a máximos históricos.

Si descomponemos el endeudamiento por entidad, observamos que es el Gobierno federal el que ha incurrido en la mayor deuda: ésta asciende a 573.6 mmdp a junio del presente año, lo que representa un crecimiento real de 102.9% con respecto al mismo periodo del año anterior. Se trata del endeudamiento más alto para el mismo periodo en lo que va del sexenio, y el más alto desde el año 2000. Es decir, en los últimos 23 años el Gobierno federal no se había endeudado tanto como lo hizo al primer semestre de este año, aun con la crisis económica de 2008, la caída del precio del petróleo en 2015 o la crisis por el covid-19 en 2020. Se observa incluso un avance de 49% con respecto al endeudamiento aprobado para el Gobierno federal, que es el segundo más alto del sexenio, solamente superado por el avance en 2020.

Todo parece indicar que el incremento del endeudamiento público es una secuela del efecto que tuvo la política de no endeudamiento durante la pandemia, la cual culminó en el uso excesivo de fondos de estabilización para evitar en aquel momento el costo político. Así, el Ejecutivo pudo afirmar entonces que ‘no se estaba endeudando al país’, aunque se debilitó la posición fiscal al reducir drásticamente los activos financieros con los que se contaba. Sin embargo, esta decisión ‘empujó’ dos años la necesidad de incurrir en un endeudamiento sustantivo. La diferencia: ahora lo hace a una tasa de interés mucho mayor (y peor aún: ya no se cuenta con ahorros o fondos que pudieran frenar este incremento).

No solamente está aumentando el endeudamiento; también lo está haciendo el costo financiero de la deuda. Al 2T 2023 se observa un crecimiento real de 34% (140.5 mmdp) en el pago de intereses y servicio de la deuda pública, lo cual representa el crecimiento más alto en los últimos 22 años.

Este incremento responde, principalmente, a que el endeudamiento del Gobierno federal cada vez le cuesta más caro al erario: a junio del presente año el pago de intereses de la deuda del Gobierno federal representó 75% de todo el costo financiero del Sector Público; además, el pago de sus intereses aumentó 230% (87.4 mmdp) en términos reales con respecto al año anterior. El aumento responde a dos factores: 1. que se ha abierto más la llave del endeudamiento, al ser cada vez mayor el endeudamiento del Gobierno federal, y 2. al aumento en las tasas de interés.

Sin embargo, aún hay dos factores más que explican el reciente incremento en el costo financiero de la deuda pública, y son el pago de intereses de la CFE y los intereses derivados de la deuda para el saneamiento financiero. Por un lado, el pago de intereses de la CFE se incrementó 427% (33 mmdp), lo cual representa el crecimiento más alto observado desde 2002. No hay que olvidar que durante el actual gobierno los pasivos de la CFE se han incrementado de manera significativa, metiendo presión sobre su nivel de solvencia, lo cual además está saliendo caro en términos del pago de intereses y servicios de sus obligaciones. Por otro lado, el pago de las obligaciones para el saneamiento financiero[4] se incrementaron 230% (37.8 mmdp): igualmente el incremento más alto desde 2002.

¿Estabilidad macroeconómica?

Para entender cuál es la situación global de la deuda pública al segundo trimestre del año, debemos hablar en términos del flujo y el saldo. Por un lado, se encuentra el flujo, el cual es el endeudamiento y son todos aquellos préstamos, obligaciones o créditos que adquieren las entidades públicas. Por otro lado, se encuentra el saldo, que es la acumulación del endeudamiento a través de los años. Éste último se mide, comúnmente, como porcentaje de la economía (PIB), con el fin de ponderar cuánto representa la deuda sobre el ingreso que genera la economía. Empecemos por este último dato.

Al segundo trimestre del año el saldo de la deuda se ubicó en 48.5% del PIB; esto significa que de cada 100 pesos que generó la economía en lo que va del año, la deuda pública total representó 48 pesos con 5 centavos. Aquí la pregunta relevante es: ¿esta disminución se debe a que el Gobierno ya no se ha endeudado? La respuesta es no. Más bien se debe a todo lo contrario: el Gobierno sí se ha endeudado, pero el escenario macroeconómico es lo que explica esta reducción del saldo de la deuda como porcentaje de la economía.

Son dos las variables macroeconómicas relevantes que explican esta reducción: el tipo de cambio y el crecimiento económico. Empecemos por el primero. Si observamos a detalle qué componentes del saldo de la deuda se han modificado, vemos que la deuda en moneda nacional se incrementó 939.32 mmdp con respecto al año anterior; esto es un crecimiento real anual de 9.9%. Sin embargo, este crecimiento se ve contrarrestado en parte por la disminución de 795.32 mmdp (-17.9%) del saldo de la deuda, que se encuentra denominado en monedas extranjeras, principalmente dólares. Si tomamos el tipo de cambio publicado en el Diario Oficial de la Federación (DOF), al segundo trimestre del año pasado el promedio fue de 20.28 pesos por dólar, mientras que para este año fue de 18.18 pesos por dólar. Esto representa una apreciación de 10.3% del peso mexicano frente al dólar. De manera simplificada, esto nos dice que si teníamos una deuda de 100 dólares que en 2020 tenía un valor de 2,028 pesos, para 2023 esta misma deuda tiene un valor de 1,818 pesos. Es decir, disminuyó el valor de la deuda externa debido a la revalorización de un peso más fuerte.

El segundo factor es el crecimiento de la economía. Como mencionamos previamente, el saldo de la deuda se mide como porcentaje del PIB, por lo que cuando éste crece más rápido de que lo hace la deuda, disminuye de manera automática este porcentaje. Al segundo trimestre del año la economía mexicana registró un crecimiento real de 3.7% con respecto al año anterior, mientras que el saldo total de la deuda creció 1.0%. El resultado es que debido a que la economía creció más rápido que la deuda, el porcentaje de endeudamiento cayó.

En conclusión, al segundo trimestre del año el Gobierno federal ha incurrido en un endeudamiento histórico para la primera mitad del año, al mismo tiempo que ha aumentado de manera considerable el costo del endeudamiento. No obstante, todo parece indicar que se está apostando a que el superpeso y el crecimiento económico aligeren el valor de la deuda acumulada sobre la economía. De cualquier forma, nadie puede negar que en términos de los billetes y monedas la deuda es cada vez mayor.

Así, la estabilidad del saldo de la deuda se mantiene con alfileres. De no cumplirse los pronósticos macroeconómicos o sufrir algún choque externo, se manifestará la inestabilidad del endeudamiento sobre el saldo de la deuda, lo que podría hacer sonar las alarmas entre los analistas del sector financiero, como las calificadoras de riesgo. Mientras tanto, no hay que sorprendernos de que el aumento de los intereses de la deuda implique recortes a sectores como el de salud, educación, seguridad pública o infraestructura.

[1] El apoyo por reducción de la carga fiscal se calcula a partir de los ingresos por DUC que la federación habría obtenido de mantener la tasa de impuesto en 65% como estaba en 2019.

[2] Diario Oficial de la Federación (DOF) (2022). “Decreto por el que se establecen estímulos fiscales complementarios a los combustibles automotrices”. https://dof.gob.mx/nota_detalle.php?codigo=5644745&fecha=04/03/2022#gsc.tab=0

[3] Cuando un contribuyente tiene un saldo a favor puede optar por pedir una devolución, es decir que le regresen dicho saldo a favor en efectivo, o pedir una compensación, es decir, reducir el pago de ese mismo impuesto en un ejercicio fiscal posterior. Las empresas piden más devoluciones de IVA, ya que es un impuesto donde generalmente se obtienen saldos a favor y piden compensaciones de ISR ya que en algunos ejercicios tienen saldos a favor y en otros saldos a cargo.

[4] Es el pago de obligaciones derivadas del programa de apoyo a los deudores de la banca.

Hacia la privatización de facto de la atención a la salud: 2T 2023 - Números de Erario

[…] al primer semestre, el peor ritmo desde la crisis económica de 2009. Como explicamos en nuestro Erario al 2T de 2023, el retraso de ingresos frente al calendario y los recortes presupuestales son dos de los aspectos […]

5 riesgos de finanzas públicas al 2T de 2023 - Números de Erario

[…] En los primeros seis meses del año los ingresos totales del Sector Público ascendieron sólo a 3.46 billones de pesos, una caída de 1.6% (57.8 mmdp) frente a lo observado en el mismo periodo de 2022. Frente al calendario, se registró un faltante de ingresos de 5.2% o 189.5 mmdp. En los últimos 20 años sólo en dos ocasiones (2009 y 2020) se habían registrado retrasos en los ingresos superiores al 5% o mayores a 100 mmdp, como lo explicamos en nuestro análisis dedicado al 2T de 2023. […]

Presupuesto 2024 o el fin de la prudencia fiscal - Números de Erario

[…] trimestre de 2023 el retraso de los ingresos frente al calendario fue de 5.2% (190 mmdp), como lo hemos documentado, y para el cierre de año se estima cerrar con un déficit de 2.6% o 194 mmdp. Los retrasos en los […]

Aumenta el lastre fiscal de Pemex: Finanzas Públicas al Primer Trimestre de 2024 - Números de Erario

[…] generados por la política de estímulos a las gasolinas de 2022, como lo explicamos en nuestro Erario al 2T de 2023. Como en 2023 no existió esta política, este año no existen grandes saldos a favor en materia […]