Finanzas públicas al 1T 2022: descubriendo el presupuesto real

El Presupuesto 2022 aprobado en septiembre del año pasado ya quedó… muy en el pasado. En tan sólo tres meses la realidad de las finanzas públicas es completamente diferente a lo que se anticipó, tanto en ingresos como en gastos, programas sociales o inversión. Lamentablemente, para mal.

Por el lado de los ingresos, el crecimiento económico inferior a 4.1% que estimaba la Secretaría de Hacienda ha ‘tumbado’ la recaudación del IVA, especialmente por la debilidad que se observa en el consumo. Esto ha llevado al SAT a agudizar su fiscalización a costa de extraer más recursos de los contribuyentes. También el precio del petróleo ha mejorado los ingresos, pero al final se terminó perdiendo a causa de los mayores estímulos al IEPS, que en la práctica se trata de una renuncia recaudatoria de tamaño considerable. En el agregado los ingresos se acumulan 1.71 billones, un aumento de 2.2% (37.7 mmdp) frente al mismo periodo de 2021 y van 1.2% (20.7 mmdp) arriba del calendario.

Por su parte, el gasto neto del sector público acumuló 1.79 billones, lo que representa un incremento de 0.8% (14.9 mmdp) frente al mismo periodo, aunque se quedó 3.1% por debajo del programa (3.1 mmdp). Es decir, el Gobierno está poniendo un freno al gasto, a pesar de que las expectativas generales de ingresos se han cumplido. Con todo, sigue habiendo ganadores y perdedores en el gasto aprobado.

De 514 programas presupuestarios, 493 tenían presupuesto aprobado; 21 no tenían presupuesto aprobado pero recibieron gasto. De los que tenían presupuesto aprobado, 13% (60) tuvieron aumentos de más del 20% frente a lo programado al periodo. En contraparte, 39% enfrentaron recortes o de plano no recibieron recursos; es decir, 171 programas sufrieron recortes de entre 20 y 99%, y 32 no recibieron recursos en lo que va del año.

Hay evidencia para sospechar que estas modificaciones se han realizado para asegurar que algunos programas hayan transferido más recursos de los aprobados a sus “clientes” previo a la revocación de mandato y las elecciones estatales, a costa del presupuesto para programas de salud, vivienda, educación, género, entre otros. Asimismo, se sigue empeñando el futuro de México al recortar la inversión (excepto para las obras insignia), pese a las promesas de incrementarla este año. No sólo nos preocupa que el bajo gasto en inversión siga limitando el desarrollo de proyectos de nueva infraestructura pública, sino también la obsolescencia de la existente, por la falta de mantenimiento.

En temas específicos, el IMSS-Bienestar se ha revelado como una estrategia para maquillar el fracaso del Insabi en su misión de brindar servicios de salud a las personas más más vulnerables, sin acceso a la Seguridad Social. También se ha utilizado al presupuesto de forma evidente para debilitar a los órganos autónomos, como el INE. Pemex sigue recibiendo transferencias millonarias fuera del presupuesto –sin comprometer cambios en la empresa que impulsen una mejoría en su operación–, y la CFE simplemente no sale del hoyo operativo.

Es importante destacar que los mecanismos de rendición de cuentas sobre las adecuaciones al presupuesto son prácticamente inexistentes. De tal manera que los ciudadanos no hemos recibido una explicación sobre las razones que sustentan estos cambios. Esto enciende focos rojos, confirma la falta de institucionalización del financiamiento público y su manejo, sugiere que seguimos atrasados y el presupuesto está expuestos a riesgos significativos de captura política. El ciclo presupuestario carece de contrapesos efectivos para instaurar una gobernanza del presupuesto que logre priorizar el financiamiento de los programas y proyectos que garantizan los derechos de los ciudadanos ante los intereses políticos. Los cuáles deben ser controlados de manera efectiva para evitar que gobiernen las asignaciones del gasto público.

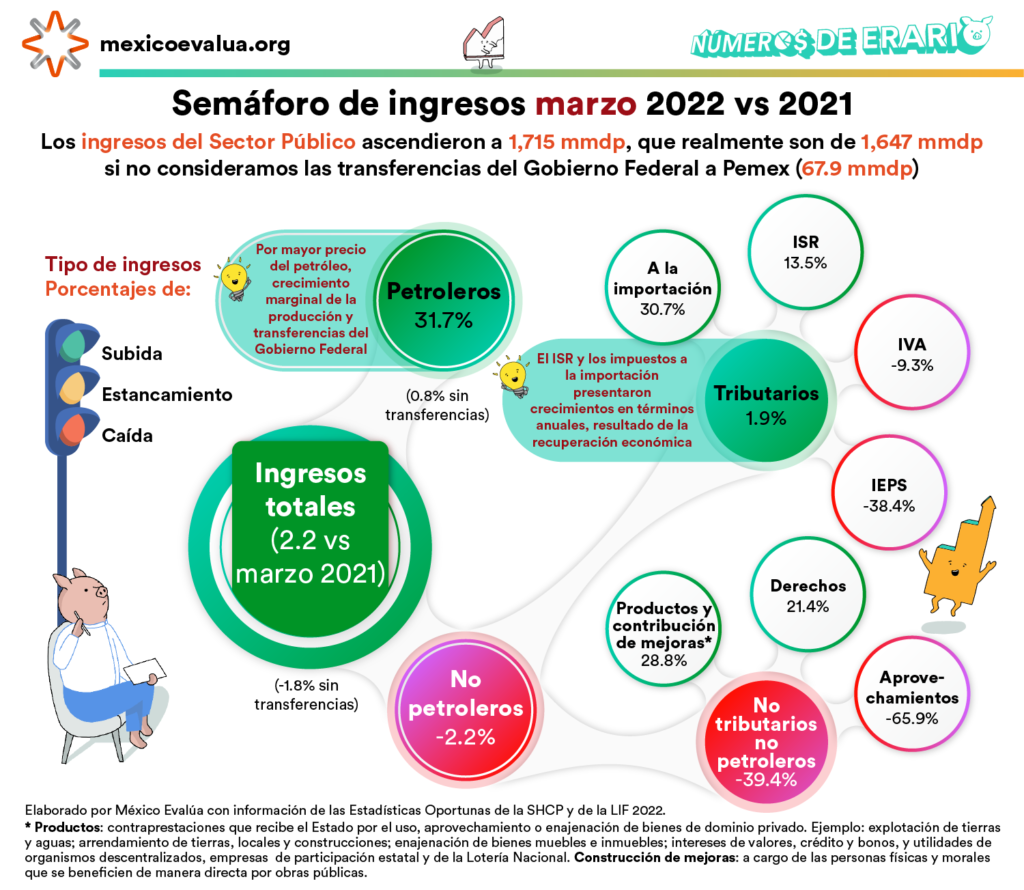

Ingresos por fiscalización, no por crecimiento

A pesar de que la economía mexicana no ha recuperado su nivel prepandemia, los ingresos totales del Sector Público se han colocado en mejores niveles que en 2019. Los ingresos petroleros han revivido a causa del aumento de precios del crudo; no obstante, los estímulos al IEPS de gasolinas han limitado esta ganancia. Asimismo, el desplome de los ingresos no tributarios no petroleros (NTNP) prácticamente igualan las ganancias en la recaudación petrolera. En otras palabras, lo que ha permitido un crecimiento en la recaudación es el aumento del ISR, y esto se ha dado principalmente por más fiscalización, no por mayor dinamismo en la economía.

Al tercer trimestre de 2021 los ingresos totales del Sector Público sumaron 1.71 billones de pesos, un aumento de 2.2% (37.7 mmdp). Detrás de esta cifra se encuentra un aumento de los ingresos petroleros, que llegaron a 289 mmdp, 31.7% (69.6) mmdp superiores a los de 2021, debido a los mejores precios del petróleo a nivel internacional. No obstante, estos ingresos se han visto mermados por una caída del IEPS de combustibles del 70% (50 mmdp) ante los mayores estímulos a las gasolinas, como lo explicamos un poco más adelante.

Asimismo, se destaca una caída del 39.4% (59.4 mmdp) en los ingresos NTNP, los cuales sumaron sólo 91 mmdp, su peor nivel desde 2019 al primer trimestre de un año. Esto se debe principalmente a una caída brutal (65%) de los aprovechamientos (69.3 mmdp), lo que se explica a su vez por menores ingresos originados en la extinción de fideicomisos y menores ingresos de la caja negra, los aprovechamientos “otros otros”.

Hay que recordar que en el primer trimestre de 2021 se obtuvieron 17.2 mmdp provenientes de los 109 fideicomisos cuya extinción se decretó. A diciembre de 2021 prácticamente el 99% de los 68 mmdp ‘colocados’ originalmente en esos instrumentos se había agotado, por lo que en el primer trimestre de 2022 ya no había recursos de los cuales disponer. En otras palabras, la estrategia de recaudación a través de consumir ahorros cada vez está más limitada.

Por otro lado, los aprovechamientos, “otros otros”, la caja negra[1], también se redujeron. En el primer trimestre de 2021 se obtuvieron 44.2 mmdp, pero para el mismo lapso de 2022 los ingresos fueron de 27.8 mmdp, su peor nivel desde 2019. Parece que esta estrategia también está llegando a su límite.

Lo que parece seguir rindiendo frutos es la recaudación a través de una mayor fiscalización, principalmente frente a grandes contribuyentes. El total de los ingresos tributarios en el primer trimestre de 2022 llegó a 1.12 billones de pesos, un incremento de 1.9% (21.1 mmdp): una mejora frente a la caída de 2% en el primer trimestre de 2021, pero muy por debajo de la expansión del 13,3% de 2020 en las mismas fechas. En realidad, este monto hubiera sido más grande si no se hubieran perdido tantos recursos por los estímulos del IEPS. Del monto anterior, 981 mmdp se debieron a recaudación primaria y 139 mmdp a recaudación secundaria, es decir, fiscalización o lo anteriormente conocido como ‘recaudación mediante auditorías’.

Tan sólo para dimensionar: la recaudación primaria creció 0.3% (3 mmdp) frente al primer trimestre de 2021, mientras que la secundaria[2] aumentó 16% (19.4 mmdp), y alcanzó su mayor nivel registrado. Sabemos que este incremento se dio principalmente en el ISR, el cual llegó a 702 mmdp, 13.5% más (83 mmdp), mientras que el IVA se contrajo en 9.3% (29 mmdp), a 291 mmdp, en el primer trimestre. Por cierto, Hacienda esperaba que el IVA aumentara 19% este año frente a lo aprobado el año anterior, que vendría a ser un aumento de 2% (26 mmdp) frente a lo recaudado al cierre de 2021.

Hay que enfatizar: el Índice Global de la Actividad Económica (IGAE) se ubicó en 109 puntos en febrero de 2022, por debajo de los 113 puntos alcanzados en febrero de 2011, previo a la pandemia. Pese a esto, el ISR exhibe aumentos, es decir, se están extrayendo más recursos de los contribuyentes. Por el contrario, el IVA cayó, lo que era de esperarse ante la menor actividad económica.

Al interior del ISR sabemos que el mayor incremento se ha dado en las personas morales y en las industrias manufactureras.

Por tipo de contribuyente, la recaudación del ISR de personas morales llegó a 400 mmdp en el primer trimestre del año, un 23% (75 mmdp) más, mientras que las retenciones por salarios llegaron a 263 mmdp, un 5% (11.9 mmdp) más. Por el contrario, la aportación de las personas físicas fue de 15.6 mmdp, 29% (6.4 mmdp) menos. Es evidente el éxito de la fiscalización de empresas y grandes contribuyentes del SAT; no obstante, hay nulo avance en la recaudación de personas físicas, lo que constituye un fracaso del nuevo Régimen Simplificado de Confianza.

Por sector económico, las industrias manufactureras –que se compone generalmente de grandes contribuyentes– aportó 152 mmdp de ISR (la mayor aportación de cualquier sector) lo que representó un crecimiento de 37% (41 mmdp). Es de igual forma la mayor contribución neta al aumento de este gravamen.

Le sigue el Comercio al por mayor, con un aumento de 47% (23 mmdp) e Información en medios masivos de comunicación, con 145% (16 mmdp) más que el primer trimestre del año pasado. Por el contrario, el sector de Servicios de apoyo a los negocios y de Manejo de desechos y servicios de remediación contrajeron su aportación en 44.5% (26 mmdp). Finalmente, hay que destacar que el sector de Servicios profesionales, científicos y técnicos, que ‘contiene’ a la mayor cantidad de personas físicas, registró un retroceso de 6.1% (2.8 mmdp). Una hipótesis: puede deberse al recorte de servicios por la desaparición del outsourcing.

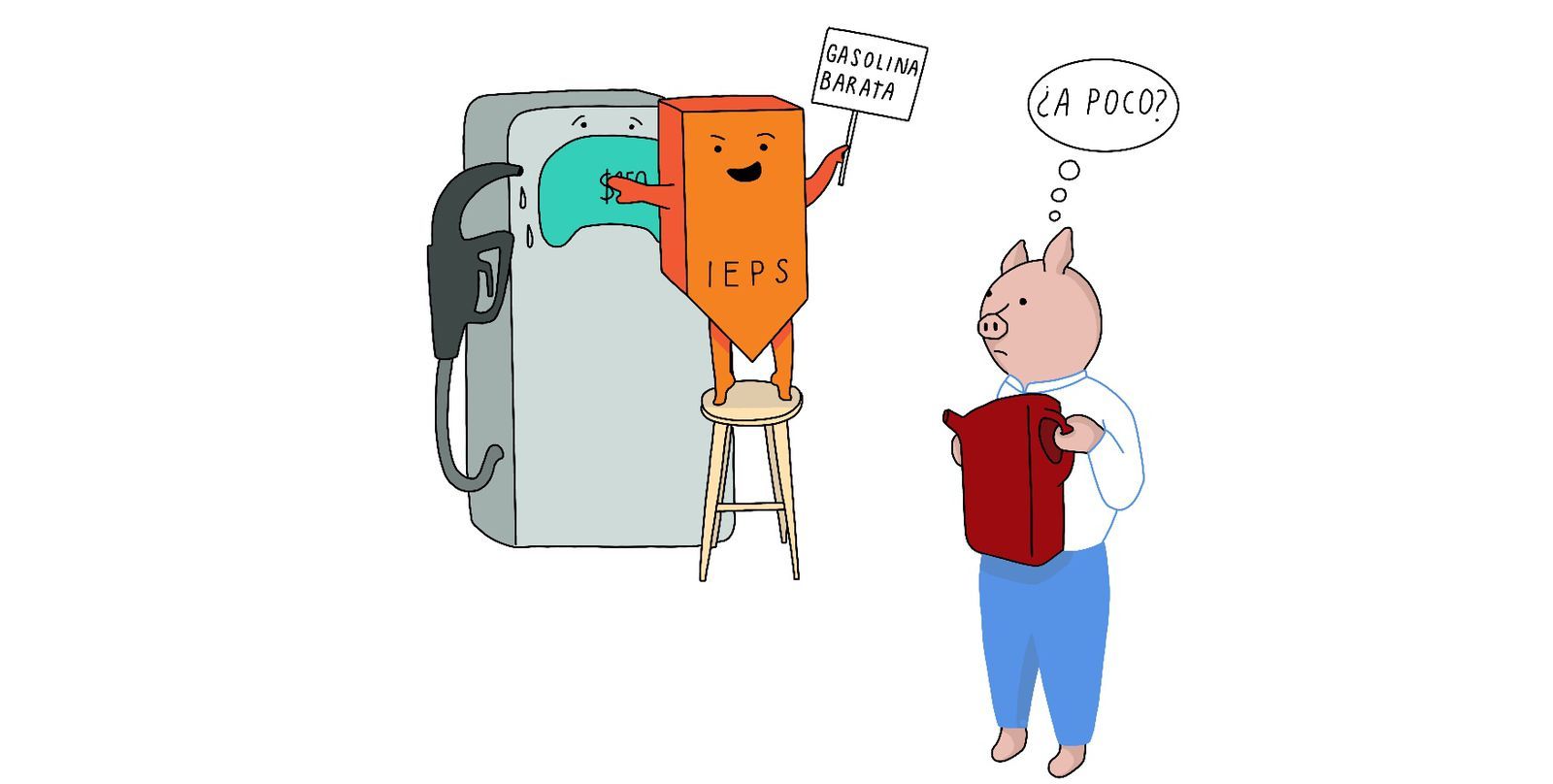

Política antes que finanzas: IEPS a combustibles

En 2022, los precios del petróleo han reportado un máximo en nueve años, pero este incremento ha sido opacado por la pérdida de ingresos derivados del petróleo y del Impuesto Especial Sobre Producción y Servicios (IEPS) de combustibles, ya que registraron una pérdida de 40 mmdp frente a lo estimado al primer trimestre. Vamos por partes.

En marzo de 2022, la Mezcla Mexicana de Exportación registró un precio promedio de 104 dpb, el mejor nivel desde 2013. Lo anterior impulsó los ingresos petroleros en 31.7% (69 mmdp) frente al primer trimestre de 2021, y además se logró el mejor nivel desde 2014. A pesar de este gran incremento, los ingresos petroleros apenas acumulan 289.3 mmdp y van 1% (3.4 mmdp) por arriba del calendario.

Por el lado de la producción de crudo hay malas noticias. La realidad es que las expectativas en cuanto a recaudación petrolera fueron muy optimistas en todo el PEF 2022, en parte porque el Ejecutivo sobreestimó la plataforma de producción petrolera. Basta decir que a marzo la plataforma de producción registró su peor nivel (1,625 mbd[3]) desde agosto de 2021, 201 mbd por debajo de lo estimado para 2022 (1,826 mbd). A pesar de que el precio de la Mezcla es alto, la baja producción ha evitado que veamos ingresos petroleros por arriba de los 400 mmdp en el primer trimestre, como sucedió de 2012 a 2014.

Encima de esto, el Gobierno ha ‘echado la casa por la ventana’ con estímulos al IEPS para limitar el aumento de precios de los combustibles. La recaudación por este gravamen fue de sólo 20.8 mmdp, una caída del 70.7% (50 mmdp) frente al mismo periodo de 2021 y el peor monto que se tenga registro desde 2015, cuando el nuevo sistema del cobro del IEPS entró en vigor. Al primer trimestre de 2022 se debían de haber recaudado 64 mmdp, es decir hubo un retraso de 67.6% (43.5 mmdp)

Como lo hemos mencionado anteriormente, la política de estímulos a los combustibles beneficia más a la gente de mayores ingresos del país[4], por lo que su aplicación tiene un fin más de corte político/electoral que de desarrollo social. Una hipótesis es que el Gobierno busca recuperar el apoyo de la clase media, la cual perdió en gran medida, por ejemplo, en Ciudad de México. Además, hemos destacado que esta estrategia es incompleta para combatir la inflación, pues actualmente el aumento de precios se genera por muchas otras variables económicas, como el precio del gas y de la luz. Éste último se incrementa en la misma proporción en que lo hace la inflación. De recaudar más ingresos del IEPS, se podrían focalizar los esfuerzos en intervenciones sociales bien diseñadas y temporales, a través de las cuales se subsiden los precios de algunos bienes, como los alimentos. De esta manera es posible compensar el mayor gasto en alimentación en quienes realmente lo necesitan, en lugar de perdonar el impuesto IEPS a personas de altos ingresos, lo que deriva en recortes a programas como el Insabi o refugios de mujeres, sólo por mencionar algunos.

Al considerar los ingresos petroleros y el IEPS de combustibles, se tiene una recaudación en conjunto de 310 mmdp, un aumento de 6.7% (19.5 mmdp) frente a 2021, la mejor cifra del sexenio, pero inferior a los 325 mmdp obtenidos en el primer trimestre de 2018, cuando el petróleo era barato. Es decir, la recaudación por hidrocarburos simplemente no despega en este sexenio, incluso con el boom de precios del petróleo. Ahora, frente al calendario se esperaba recaudar 350 mmdp en el primer trimestre por estos dos conceptos; no obstante, se lleva un retraso o una pérdida de 40 mmdp, por la política de subsidios.

Para decirlo claro: el Gobierno no está saliendo ‘tablas’ con mayores ingresos petroleros, como lo estimó la jefa del SAT, Raquel Buenrostro[5].

Esta comparación es justa, porque en teoría la SHCP puede aplicar los estímulos al IEPS para limitar el aumento de precios de los combustibles y compensar esta pérdida recaudatoria con mayores ingresos petroleros. No obstante, la SHCP no ha podido o no ha querido equilibrar este mecanismo. Se ha priorizado el control de precios por encima de las metas fiscales, generando pérdidas que han obligado al recorte de programas clave.

Al ritmo que se observa, el primer trimestre de 2022 podría empujar la pérdida neta de recaudación a por lo menos 160 mmdp. Esta estimación no es exagerada. En 2012 la MME promedió precios por encima de los 100 dpb y estuvo 20% por arriba de lo programado en los Criterios Generales de Política Económica (CGPE) (17 dpb). En esos años los ingresos petroleros fueron 1% (21 mmdp) superiores a lo programado, similar a 2022. Al mismo tiempo, las pérdidas por IEPS fueron infinitamente superiores a las anticipadas. En 2012 se anticipó un IEPS negativo[6] de 37.6 mmdp; la realidad fue de -291 mmdp, ocho veces más. En total, ese año se quedó por debajo en 233 mmdp en el calendario de recaudación petrolera y del IEPS.

La pérdida recaudatoria de 2022 en realidad será mayor si se consideran los estímulos complementarios a los combustibles aplicados a partir de marzo, los cuales han hecho que el estímulo por litro llegara a 7.6 pesos para la gasolina Magna, 6.2 para la Premium y 11.9 pesos para el diésel. El estímulo adicional permite la acreditación de dicha cantidad contra los pagos de ISR de los vendedores de combustibles y, posteriormente, si hay saldo a favor, la acreditación del IVA. Habrá que ver cómo evolucionan dichos tributos.

Acaparan gasto programas clientelares

Ante la revocación de mandato y las elecciones a gubernaturas, a inicio de 2022 los programas sociales insignia del Ejecutivo fueron inflados a toda costa… Incluso sobre otros programas sociales vitales.

De 76 programas de subsidios, 22 registran un aumento del 42% (60 mmdp) frente a lo aprobado. Sin embargo, tan sólo las Pensiones para el Bienestar de los Adultos Mayores concentra el 63% (38 mmdp) del sobregasto en subsidios al primer trimestre. Este programa es de gran importancia política, pues se señala al presidente López Obrador como su creador, cuando era jefe de Gobierno del Distrito Federal.

Aunque es un programa relevante para la economía de muchas personas, no está focalizado en los más pobres. De hecho, la Secretaría de Hacienda calcula que el 20% más pobre de la población obtiene el 7.7% de los recursos de este programa, mientras que el 20% más rico obtiene el 20.9% de sus recursos; es decir, el programa social de mayor presupuesto en México es regresivo, como lo hemos explicado en nuestro Erario Trimestral.

Los otros tres programas con grandes aumentos frente al calendario son la Beca Universal para Estudiantes de Educación Media Superior Benito Juárez, Beca Universal de Educación Básica Benito Juárez y Jóvenes Escribiendo el Futuro, de la SEP, con un sobregasto conjunto de 95% (14.7 mmdp).

Estos tres programas destacan por ser de transferencias directas, y salvo aquél enfocado en la educación básica, los otros dos no benefician destacadamente a la población más pobre. En el caso de las becas de educación media, la mitad más pobre se beneficia con el 56.8% de los recursos del programa; es decir, apenas podría considerarse un programa progresivo.

En contraparte, hay 22 programas que ni siquiera han recibido recursos en 2022, y 30 programas con grandes recortes.

En monto, el programa de subsidios con mayor recorte ha sido el de Atención a la Salud y Medicamentos Gratuitos para la Población sin Seguridad Social Laboral, del Insabi. Si bien el gasto efectivo de este programa fue de 17.6 mmdp, 17% (2.5 mmdp) más de lo aprobado al periodo, 8.6 mmdp fueron por concepto de aportaciones a fideicomisos, por lo que no es posible saber si los recursos llegaron efectivamente a la población. Si se contabiliza sólo el gasto catalogado como subsidios, el recorte alcanzó al 40% (6 mmdp) de lo programado.

De forma muy preocupante, el programa de Salud Materna, Sexual y Reproductiva tuvo un recorte de 69% (667 mdp), en relación con lo aprobado. Si tomamos en cuenta que este programa de la Secretaría de Salud ayuda a la detección oportuna de problemas de infertilidad y de cáncer asociado al aparato reproductivo y de mama, además de promover la salud materna y perinatal, la falta de avance en su presupuesto tiene graves consecuencias.

Lo que es en verdad alarmante son los 22 programas de subsidios que no han recibido ni un peso en lo que va del año. Por dejar de gastar en ellos (y dejar desprotegidos a muy diversos grupos vulnerables), el Gobierno se ha “ahorrado” 4.5 mmdp, sólo el 12% del gasto adicional que han recibido las Pensiones de Adultos Mayores (38 mmdp).

Y lo que ya es directamente trágico es que se haya dejado en ceros a cinco programas de este rubro, y que ya tenían aprobados al primer trimestre 3.6 mmdp. Se trata de los programas de Atención a la Salud (Insabi); Fortalecimiento de los Servicios Estatales de Salud (SSA); Fortalecimiento a la Atención Médica (Insabi); Subsidio por Cáncer (ISSSTE), e Investigación y Desarrollo Tecnológico en Salud (SSA).

Sacrifican inversión

Ya lo habíamos anticipado: el plan inversión anual por 874 mmdp, el mayor desde 2016, era irreal para las capacidades del Erario. En tan sólo tres meses de 2022 nuestras expectativas, lamentablemente, se están haciendo realidad, pues al mes de marzo la inversión cayó 8% (13 mmdp), alcanzando apenas los 152.5 mmdp, el peor registro que se tenga en una década.

El avance de la inversión física anual al mes de marzo es un raquítico 17.4% (152.5 mmdp), el peor ritmo para un primer trimestre desde 2013. En el caso de la inversión directa, el avance es de sólo 11.3% (63.9 mmdp), el peor ritmo registrado. Para ponerlo en contexto, de 2012 a 2021 el avance de la inversión anual en el primer trimestre promedió un 22%, mientras que el avance de la inversión directa promedió 21%, casi el doble de lo registrado en 2022.

Cabe destacar que la inversión física directa –aquélla de mayor control discrecional por parte del Gobierno federal, pues no está comprometida por transferencias a las entidades federativas o el sector paraestatal– fue la de mayor retraso. En otras palabras: el Gobierno federal dejó de gastar en inversión en el primer trimestre para destinar esos recursos al gasto clientelar del que ya hemos hablado.

¿En dónde se ha invertido y dejado de invertir? Si se analiza la cartera de inversión, de 16 dependencias con gasto aprobado tan sólo 12 ejercieron recursos en el primer trimestre del año. Destaca Turismo (Tren Maya), con un gasto de 29.8 mmdp o un avance del 46.5% del programa anual original. En contraparte, Pemex sólo ha realizado 13.7% de su inversión anual de cartera; no obstante, esto representa 27 mmdp, el segundo mayor monto por ramo.

Las entidades no sectorizadas, donde se clasifican los recursos del Corredor Interoceánico del Istmo de Tehuantepec, también destacan por un avance del 128% (999 mdp). Esto se debe a que la obra insignia del Ejecutivo no tenía recursos aprobados en la cartera de inversión 2022, pero al mes de marzo lleva gastados 694 mdp.

Hay un riesgo inminente para mantener la infraestructura de los servicios de atención de la salud y desarrollar nueva, pues las tres principales entidades de salud (SSA, IMSS e ISSSTE) prácticamente no han avanzado financieramente sus proyectos de inversión. Es claro que se está sacrificando la salud de los mexicanos por favorecer los proyectos “insignia” a costa de la salud de los mexicanos. Nos preocupa de manera especial la falta de inversión en la infraestructura para la atención de la salud en un contexto en el opera una supuesta transición del INSABI al IMSS-Bienestar que demandará una inversión en este ámbito para este último programa.

Maquillan el fracaso en salud

La promesa de renovación del sistema de salud a través del IMSS-Bienestar no sólo ha sido un fracaso, sino también una simulación. Es cierto: se están incrementando los recursos para el reemplazo del Insabi, pero el desfalco de éste último ha tirado al gasto real en salud a sus peores niveles registrados, como lo desarrollamos a profundidad en nuestro análisis trimestral del gasto en salud.

El programa del IMSS-Bienestar se reporta dentro del Ramo 19 de Aportaciones a la Seguridad Social, y está catalogado como un programa de subsidios a la prestación de servicios públicos. Estos subsidios se pagan al IMSS para que éste dé servicios de salud a las personas no aseguradas, de la misma forma en el Insabi otorga subsidios a los centros de la Secretaría de Salud federal o de los estados para garantizar la atención de los no asegurados. En otras palabras, si obtenemos el total de estos subsidios de ambas instituciones y los subsidios a los estados de la SSA, podemos conocer el apoyo real que se otorga a las personas menos favorecidas del país.

De enero a marzo de 2022 el programa del IMSS-Bienestar reporta un gasto total de 5.5 mmdp, un incremento de 21% (962 mdp) frente al mismo periodo de 2021, el mayor nivel desde 2017, desde que hay registro trimestral. No obstante, la contracción del Insabi ha sido mucho mayor que ese impulso. El otorgamiento de subsidios de este instituto al primer trimestre fue de 8.9 mmdp, una contracción del 30% (3.8 mmdp) frente al mismo periodo de 2021. En otras palabras, los primeros pasos de transición al IMSS-Bienestar han significado, un retroceso pues la reducción de subsidios del Insabi fue casi cuatro veces superior al aumento de su sustituto.

A todo esto hay que sumar los subsidios a los estados por parte de la SSA. Éstos acumularon 466 mdp en el primer trimestre, una recuperación frente a los 76 mdp otorgados en 2021. No obstante, se quedaron muy por debajo de los 3.2 mmdp transferidos en 2020 o los 2.4 mmdp otorgados en 2017. O sea, los menores apoyos del Insabi no se tradujeron en mayores apoyos a los estados.

En suma, los subsidios federales para otorgar atención en salud registraron 15.1 mmdp, una caída de 14% (2.4 mmdp) frente a 2021, con todo y el plan de transición hacia el IMSS-Bienestar. Frente a 2018, último año del sexenio pasado, la caída es de 47% (13.2 mmdp). Hay un abandono de las personas sin seguridad social en este sexenio, con todo y promesas de renovación. Visto de otra forma, para que el IMSS-Bienestar pudiera por lo menos recuperar el nivel de apoyo visto en el último año del sexenio pasado, tendría que aumentar su gasto por 2.3 veces.

En todo esto hay que advertir una simulación en el gasto en salud. Al mes de febrero el gasto del Insabi registraba 1.7 mmdp, 75% (5.2 mmdp) menos que en el mismo periodo de 2021 y el menor monto registrado. Además, el instituto había dejado de gastar 91% (18.3 mmdp) de recursos que tenía calendarizados para el segundo mes del año. Para el tercer mes, como por arte de magia, el gasto llegó a 19.8 mmdp, un incremento de más de 11 veces frente a lo registrado a febrero. Con esto el Insabi prácticamente igualó su gasto de 2021, aunque siguió por debajo del calendario en 7.5% (1.5 mmdp).

El punto determinante es que en marzo se transfirieron al Fondo de Salud para el Bienestar (Fonsabi) 8.6 mmdp, 55% (3 mmdp) más que en el mismo periodo de 2021, y el mayor monto registrado desde 2017. Hay que recordar que las transferencias a fideicomisos se clasifican como un gasto de las dependencias, lo que ayuda a enmascarar subejercicios, además de que generalmente no se puede rastrear el destino final de estos recursos. Como de costumbre, el destino de los recursos del Fonsabi no se reportan en su informe trimestral de 2022.

Al descontar la transferencia de fideicomisos al Fonsabi, tenemos que el gasto operativo y de subsidios fue de sólo 11.2 mmdp, una caída de 21.8% (3.1 mmdp) frente a 2021 y el peor monto para un primer trimestre, desde 2017 que hay registro. Frente a 2018, cuando aún existía el Seguro Popular, la caída es de 49% (10.5 mmdp).

Castigo al INE y autónomos

A pesar de representar un pedazo pequeño en el presupuesto, los organismos autónomos están siendo castigados. En el primer trimestre, tres dependencias –Bienestar, Energía y Turismo– concentran un sobregasto frente al calendario por 78 mmdp por mayores subsidios clientelares, aportaciones fuera de lo previsto para Pemex y aumentos para el Tren Maya. En contraparte, los 10 organismos autónomos, entre los que se cuentan el Instituto Nacional Electoral, la Comisión Nacional de los Derechos Humanos o la Fiscalía General de la República (FGR), acumulan 12.4 mmdp o 34% de retraso frente al calendario.

El recorte no ha sido poca cosa. Las reducciones frente al calendario van desde el 18 al 49%, lo que ha implicado que algunas instituciones presenten recortes en todos sus programas presupuestarios, como lo detallamos en Los Números de Erario a marzo 2022. La narrativa de desprecio hacia los organismo autónomos no se queda en palabras, sí se materializa en una política presupuestaria que busca limitar su operación en la práctica. El propósito es claro: centralización del poder y eliminación de los contrapesos del Poder Ejecutivo.

Algunos de los casos que nos parecen más preocupantes son los recortes a la Comisión Nacional de los Derechos Humanos (CNDH), la Fiscalía General de la República (FGR) y el Instituto Nacional Electoral (INE).

La Comisión Nacional de los Derechos Humanos (CNDH) gastó al periodo 296 mdp, un retraso de 23% (88 mdp). De sus 26 programas presupuestarios, 23 tuvieron retrasos. El recorte más grave (tanto en porcentaje como en magnitud) fue en el programa para atender asuntos relacionados con las personas migrantes, el cual tenía presupuestados 23.7 mdp al periodo, pero gastó sólo 483 mil pesos, un recorte del 98% (23.2 mdp). Este recorte preocupa, a la vista de las recientes olas migratorias y violaciones a los derechos humanos de los migrantes. También preocupan los recortes en el programa de Defensa de Periodistas (de 28% o 1.1 mdp) o en el de Prevención de Trata de Personas (de 29% o 1.1 mdp).

La Fiscalía General de la República (FGR) debió gastar en el periodo 4 mmdp, pero se quedó 36% o 1.4 mmdp por debajo de la meta. De 14 programas, 12 sufrieron reducciones. El programa con el mayor recorte fue el de Investigar y Perseguir los Delitos de Orden Federal, por 937 millones de pesos o 35%, seguido de un recorte de 32% (122 mdp) en el programa Investigación de Delitos Relativos a la Delincuencia Organizada. Está de más decir que ante la criminalidad desbordada en el país, y la menguante capacidad institucional de la FGR, estos recortes son irresponsables. Por otro lado, sorprende un recorte de 33% (14.3 mdp) en la investigación y persecución de delitos electorales, justo durante un periodo electoral.

Finalmente, el Instituto Nacional Electoral (INE), que recibió una reducción de 5 mil millones de pesos presupuestales para 2022. Luego, en el primer trimestre de 2022 tuvo un recorte adicional de 19% (990 mdp) por un retraso de su gasto aprobado. Esto significa que en frente al primer trimestre de 2021 el INE gastó 39% (2,739 mmdp) menos.

De 11 programas presupuestarios, todos tuvieron recorte (y, ojo, en pleno periodo electoral). Aquéllos con la mayor caída fueron Capacitación y Educación para el Ejercicio Democrático de la Ciudadanía, por 34% (326 mdp), y Actualización del Padrón Electoral, en 18% (156 mdp). Lo más irónico es que el Otorgamiento de Prerrogativas a Partidos Políticos, Fiscalización de sus Recursos y Administración de los Tiempos del Estado en Radio y Televisión fue el programa menos castigado, con un recorte de 4% (59.8 mdp).

Conviene además revisar las implicaciones del recorte y retraso presupuestal. En su momento se argumentó que las reducciones serían para limitar las dietas de los consejeros electorales, por ganar más que el presidente. Si bien al primer trimestre dicho concepto se redujo en 57% (77 mdp), preocupa la caída de otros rubros.

En primer lugar, los estímulos a la productividad del personal civil se redujeron en 100% (302 mdp), así como el gasto para el trabajo de campo en áreas rurales, que se redujo en 65% (251 mdp). Otros conceptos, como las cuotas a organismos internacionales, apoyos a la investigación científica y tecnológica, compra de bienes informáticos o monitoreo de medios masivos, fueron recortados al 100%

Pemex: transferencias financieras y opacidad

En el primer trimestre de 2022 Pemex recibió transferencias financieras de la Secretaría de Energía por 67.9 mmdp, la mayor cantidad registrada, e incluso superior en 200 mdp a la otorgada en el mismo periodo de 2021. A pesar de que estos apoyos representan un gran esfuerzo financiero por parte del Gobierno, Pemex mantiene la peor calificación crediticia en comparación con sus pares regionales como Ecopetrol de Colombia y Petrobras de Brasil. Claramente las transferencias no son suficientes para mejorar la situación financiera de la empresa estatal y su perspectiva crediticia. Sin embargo el Gobierno federal se niega a hacer más; nueva visión y gobernanza de la empresa, cambios en su enfoque de negocios y una reingeniería o reestructuración de la misma.

Cabe recordar que en 2021 Energía acabó transfiriendo a la petrolera 316 mmdp, de los cuales 271 mmdp no fueron aprobados en el presupuesto. Al primer trimestre de 2022, se registra el mismo ritmo que el del año pasado, por lo que es probable que se iguale o se supere el monto de 2021. El punto destacable es que este año el sobregasto en transferencias es del 98% es decir, al periodo sólo estaban aprobados 34.3 mmdp de apoyo a Pemex.

Como ya hemos señalado, ante un estancamiento de los ingresos, el mayor gasto para Pemex ha implicado recortes de programas sociales clave y de proyectos de inversión (incluso del propio Pemex). Sin estos cuantiosos apoyos la empresa pública del Estado hubiera registrado una pérdida operativa[7].

En la contabilidad de la Secretaría de Hacienda y Crédito Público, Pemex logró un balance operativo –ingresos propios-gasto programable– de 18.5 mmdp, el primer resultado positivo para un primer trimestre desde 2018. No obstante, en esta contabilidad las transferencias a Pemex y otros ingresos financieros se consideran como ingresos propios de la petrolera.

Este rubro de ingresos financieros denominado como “otros” en la contabilidad presupuestaria, llegó a 102 mmdp a marzo, 37% (27.5 mmdp) más que en el primer trimestre de 2021. Sabemos que una parte de este monto son las transferencias que realiza la Sener a Pemex; no obstante, el restante no se precisa. Estos apoyos deberían de registrarse en el rubro de subsidios y transferencias, como sucede con los subsidios para las tarifas eléctricas para CFE. Al no hacerlo, se inflan los ingresos propios de la empresa.

Si se descuentan los ingresos financieros, es decir, si sólo se consideran las ventas netas de la petrolera menos el costo programables (o sea, sin contar el costo de la deuda), el balance operativo de la empresa sería negativo en 84 mmdp, una mejora frente a los -108 mmdp del primer trimestre de 2021, pero déficit al fin.

CFE, sin salir del hoyo

En 2021 la SHCP se quedó sin recursos para apoyar a la CFE, la cual tuvo un año de terror, al acumular su peor déficit con transferencias desde 1990 –año a partir del cual se tiene registro–, por 60.5 mmdp. En lo que va de 2022, aunque el déficit se ha reducido, sigue sin salir del hoyo fiscal. Además, los costos de la deuda comienzan a presionar como nunca antes.

En los tres primeros meses del año, el balance de operación de la CFE –es decir los ingresos propios menos el gasto programable– fue de -30.5 mmdp, una mejoría frente a los -63.6 mmdp que acumulaba en 2021 en el mismo lapso. No obstante, la meta al periodo definida tanto por la CFE como Hacienda era de sólo -15.4 mmdp. En pocas palabras, al momento el déficit es del doble de lo que se esperaba.

La “mejoría” frente al año pasado, en un contexto de aumento de los precios de los combustibles, puede deberse a que la empresa productiva del Estado por fin comenzó, en octubre de 2021, con un programa de Coberturas de Combustibles para el 20% del consumo anual de gas de la CFE[8]. Hay que recordar que a partir de febrero del año pasado, cuando se congelaron los ductos del gas en Texas, los costos de producción de electricidad se dispararon y no se contaba con coberturas.

Respecto al balance financiero o con transferencias, al mes de marzo se acumula un déficit de -20 mmdp, menos de la mitad de los -46 mmdp del mismo periodo de 2021. Por su parte, los subsidios para las tarifas eléctricas registran 21.9 mmdp, frente a 22.8 mmdp de 2021.

Es cierto, el déficit con transferencias de la CFE es menor que el del año pasado. Aun así, la SHCP estimó que para estas fechas sólo sería de -1.7 mmdp. Es decir, el Gobierno sigue sin poder cumplir su parte para que la CFE otorgue tarifas de electricidad más baratas al costo de su producción. Claro, está de más decir que la CFE no hace mucho para mejorar sus precios. Basta ver que su inversión física fue de 4.3 mmdp al periodo, la segunda más baja desde 1995.

Esto es grave, pues de 394 proyectos de inversión con presupuesto aprobado para 2022, la mitad (200) no han ejercido un solo peso, situación que no ayuda a aumentar la capacidad de producción de la empresa o a renovar su planta obsoleta.

Si bien los balances de la CFE parecen tener una mejoría, el factor de preocupación es el costo del pago de la deuda que se registra a la fecha. De enero a marzo, la CFE gastó 11.5 mmdp, 102% (5.8 mmdp) más que en el mismo periodo de 2021 y la mayor cifra registrada desde 1990 para el mismo lapso. Esto puede deberse al aumento de las tasas de interés o a pagos atrasados a proveedores que debían saldarse en los primeros meses del año, pero la CFE no explica en sus informes la razón del aumento.

Conclusiones

Ingresos

Una golondrina no hace verano. La política de ingresos es inconsistente en relación con el pago de impuestos. El poco crecimiento de la recaudación tributaria sí está impulsado por un aumento de la recaudación secundaria (fiscalización y no por dinamismo económico) de ISR, que proviene de la fiscalización a grandes contribuyentes, pero este esfuerzo no es uniforme. En contraste la recaudación de asalariados creció poco y cayó la recaudación de personas físicas, lo que anticipa el fracaso del Régimen Simplificado de Confianza aprobado el año pasado para impulsar el pago del ISR de personas físicas.

Este impulso muy específico sucede al mismo tiempo que la renuncia a cobrar el IEPS de combustibles, la cual favorece a quienes más tienen. Por lo que la narrativa de que “las élites por fin están pagando impuestos” no es completamente cierta. Además, esta renuncia recaudatoria es de tamaño considerable. Sobra evidencia de que perdonar el impuesto a IEPS de combustibles beneficia más a los que más tienen. Pero no es el único efecto, también implica que el Gobierno ingrese menos recursos y recorte el gasto de programas y proyectos relevantes para el cumplimiento de los derechos, como es el caso del financiamiento a la atención de la salud, especialmente para personas sin acceso a la Seguridad Social.

El crecimiento en la recaudación total es positivo, pero mínimo e insuficiente para financiar aumentos al gasto de algunos programas del presupuesto consentidos del presidente.

Por su parte, el desplome de la recaudación del IVA confirma la debilidad tributaria en la recaudación primaria; sugiere que la debilidad económica, que ha debilitado el consumo interno, ha contagiado al erario, pero que el Gobierno no hace el esfuerzo suficiente respecto para cambiar esta situación.

Hay un claro riesgo en el financiamiento público; la tributación pende de un hilo: de la recaudación secundaria, es decir de la fiscalización de los grandes contribuyentes. La recaudación primaria está debilitada al igual que la economía, el gobierno no puede darse el lujo de seguir renunciando a cobrar el IEPS. Debe cuidar mucho sus renuncias tributarias.

Gastos

Lo que diga mi “dedito”. Al igual que el ingreso, la política de gasto público también exhibe contradicciones, hay holgura para los programas, proyectos o iniciativas prioritarias para el presidente, pero existe una austeridad férrea para programas de salud, vivienda e infraestructura distinta de Pemex y el Tren Maya, así como para los organismos autónomos que siguen recibiendo recortes. Esto último nos lleva a cuestionar la efectividad de la “autonomía presupuestaria” de la que supuestamente gozan estos organismos.

El gasto público total aumentó poco en relación con año pasado, pero a diferencia del ingreso, no cumplió con la meta de gasto aprobada para el primer trimestre de este año. Esto significa que en el agregado se observó un subejercicio. Pero para entender las asignaciones de gasto con mayor detalle es importante desagregar el gasto a nivel programa. Los aumentos al gasto se concentraron en pocos programas presupuestarios; sólo 13% excedieron su presupuesto, contra el 39% que sufrieron recortes o de plano no recibieron recursos. Los gastos que excedieron su presupuesto están directamente relacionados con la agenda del presidente: transferencias a Pemex, algunos programas sociales (Pensión para adultos mayores y Becas para el Bienestar), el Tren Maya y, en menor medida, el Corredor Interoceánico.

El carácter universal de los programas sociales no es deseable en un contexto de recursos escasos en el que debe priorizarse a los hogares que más requieren de dichas transferencias. La evidencia señala que los programas del bienestar acapararon presupuesto ante la inminente revocación de mandato y las próximas elecciones para gobernador, pero tienen fuertes áreas de oportunidad. Las pensiones son regresivas, reciben más los hogares que más tienen. En el caso de las becas, los programas son apenas progresivos; francamente podrían beneficiar mucho más a los que menos tienen. Además con los altos niveles de inflación observados este año, se reducirá el poder adquisitivo de las “transferencias” que reciben los hogares por la vía de estos programas sociales, lo cual hará que pierdan su supuesta efectividad para mejorar las condiciones económicas de los hogares que las reciben.

La salud no es prioridad para el gobierno de la 4T. Uno de los derechos que más ha perdido financiamiento es el derecho a la salud. En el agregado ha caído el presupuesto para financiar los subsidios a la atención de la salud para las personas sin seguridad social, ya sea por el Insabi o IMSS-Bienestar. La transición del Insabi al IMSS-Bienestar no tiene el financiamiento necesario como para convertirse en una realidad tangible, lo que anuncia un nuevo fracaso. El aumento en el gasto del IMSS-Bienestar no pudo compensar el desplome observado en el período del gasto del Insabi. Además, la opacidad del Fonsabi no permite saber en qué se gastan los recursos del programa que se transfieren a dicho fideicomiso. Por su parte, la inversión física para la salud no tuvo avance presupuestario durante este primer trimestre del año.

Recomendaciones

- Urge que el Gobierno diseñe una estrategia para controlar el riesgo que hay en la recaudación tributaria: debe diversificar su recaudación para que su crecimiento no dependa de una sola apuesta, que es la fiscalización de los grandes contribuyentes. Esto requiere, entre otros, dejar de impulsar una agenda sin sentido económico o en contra de la inversión privada.

- No se puede seguir renunciando a cobrar el IEPS. Recomendamos financiar, con los recursos de su cobro, un programa de subsidios a los precios de los alimentos para los hogares más vulnerables.

- Focalizar adecuadamente los programas sociales, que además deben mejorar su progresividad, pues varios no son progresivos o apenas lo son.

- Urge impulsar desde la sociedad civil mecanismos de contrapeso y rendición de cuentas para que las autoridades puedan hacer adecuaciones al presupuesto durante su ejercicio; ya sea para cambiar o reducir su financiamiento o para cambiar las asignaciones presupuestarias entre ramos, pero sin comprometer el financiamiento a los programas y proyectos que garantizan derechos.

- El Gobierno debe renunciar a financiar programas disfuncionales; al hacerlo, se puede liberar presupuesto para el mantenimiento y desarrollo de la inversión física. Sin embargo, esto no será suficiente y se debe complementar ese presupuesto con recursos privados.

[1] Lo llamamos “caja negra” porque estos ingresos en muchos casos no queda claro su origen y al haber excedentes, se ejercen de manera discrecional.

[2] Recaudación primaria es aquella obtenida a través del cumplimiento voluntario de los contribuyentes, mientras que la secundaria se logra a través de la intervención de la autoridad fiscal ya sea a través de fomentar la autorregularización o directamente con cobranza coactiva.

[3] Miles de barriles diarios

[4] Según la SHCP el 20% de la población de mayores ingresos obtenía el 62% de los estímulos al IEPS de combustibles, mientras que el 20% más pobre sólo el 2.8%.

[5] La Jornada. Costará 330 mil mdp subsidiar las gasolinas este año: SAT. Recuperado de: https://www.jornada.com.mx/notas/2022/04/21/economia/costara-330-mil-mdp-subsidiar-las-gasolinas-este-ano-sat/

[6] Antes de 2015 el IEPS funcionaba más como un subsidio que como un impuesto. El Gobierno determinaba el precio de venta al público de las gasolinas y el diésel, y si éste era menor a los costos de Pemex (transporte, almacenamiento, distribución y comercialización), la petrolera generaba un IEPS negativo. Sólo en el caso contrario se cobraba el IEPS.

[7] Los reportes financieros que realiza Pemex donde en el 1T de 2022 se presenta una ganancia, están basados en la Normas Internacionales de Información Financiera (NIIF), mientras que el seguimiento presupuestal está definido por la SHCP.

[8] Reporte trimestral CFE 1T 2022. Recuperado de https://www.cfe.mx/finanzas/reportes-financieros/Documents/2022/1er%20Trimestre%202022.pdf