5 riesgos de finanzas públicas al 1T 2023

Este año podría ser el que ejerza mayor presión sobre las finanzas públicas en lo que va del sexenio, incluso por encima de lo visto en 2020, durante la pandemia. La caída de los ingresos ha provocado recortes al gasto históricos a inicios de año, y a diferencia de la crisis sanitaria, las altas tasas de interés y el agotamiento de los fondos de estabilización anticipan que las medidas de austeridad serán más severas.

Un dinamismo económico peor al que esperaba la Secretaría de Hacienda[1], una ‘rebaja’ en el pago de impuestos de Pemex y un impacto prolongado de los estímulos a las gasolinas de 2022 tiraron la recaudación en el primer trimestre del año: los ingresos totales del Sector Público federal fueron de 1,743 mmdp, 6.3% o 117 mmdp por debajo de lo anticipado, el mayor retraso frente al calendario desde la crisis de 2009.

A la vista de la caída de ingresos, los recortes no se han hecho esperar. El gasto neto del Sector Público ascendió a 1,868 mmdp, 9.3% o 191.5 mmdp por debajo de lo aprobado, el mayor retraso frente al calendario en los últimos 15 años, para periodos comparables. Los recortes en el gasto han sido mayores que la caída de los ingresos; esto con el fin de contener el endeudamiento en un entorno de altas tasas de interés. Sin embargo, el costo ha sido debilitar el funcionamiento del Sector Público.

En el 1T 2023 el gasto en subsidios sufrió un retroceso de 11% (31.7 mmdp) frente al mismo periodo de 2022, para colocarse en 258 mmdp, un monto por debajo de lo logrado en 2022 y 2021. Los recortes al gasto social, ante la caída en la recaudación, ha afectado programas enfocados a garantizar derechos humanos en educación, salud y trabajo, los cuales ostentan niveles de gasto incluso menores a los vistos en 2018.

Por otra parte, y como ha sido tendencia en los últimos años, los servicios de salud para la población más vulnerable se han visto afectados severamente. De enero a marzo de 2023, el gasto del Insabi ascendió a 17.3 mmdp, una reducción de 18.5% (3.9 mmdp) frente al mismo periodo de 2022 o de 44% (13.6 mmdp) respecto de 2018, cuando aún existía el Seguro Popular. Se ha desahuciado a este instituto, y su sustituto, el IMSS-Bienestar, no ofrece una verdadera compensación financiera.

El desplome en los ingresos públicos ha implicado también una caída en el Gasto Federalizado, que representa el 87% de los ingresos de los estados. El componente más golpeado ha sido el de las Participaciones federales, que se quedaron cortas en 9%, o 28.8 mmdp en el primer trimestre. El problema es que el Fondo de Estabilización de los Ingresos de las Entidades Federativas (FEIEF), que sirve para compensar estos retrasos en las Participaciones, contaba al cierre de marzo pasado con sólo 22.5 mmdp, lo que anticipa su agotamiento y, consecuentemente, mayor presión para las entidades.

Uno de los escasos ganadores a inicios de años han sido las Fuerzas Armadas, que controlan cada vez más recursos depositados en fideicomisos públicos. A inicios de 2023 los recursos en instrumentos manejados por Sedena aumentaron 139% (63.55 mmdp) respecto del cierre de 2022, y llegaron a 109 mmdp. De esta forma, los militares han pasado de controlar el 0.6% de los recursos en “ahorros públicos” en 2018 a hacerlo en el 19%, al primer trimestre de 2023.

Te contamos cinco evidencias del pobre desempeño del erario a inicios de año, y los riesgos que implican.

1. Desplome de los ingresos: el origen del problema

Las expectativas optimistas de ingresos públicos para 2023 se han desvanecido a inicios de año. En el primer trimestre los ingresos totales del Sector Público sufrieron una disminución anual de 5.5% o 102 mmdp, y un retraso frente al calendario de 6.3% (117 mmdp); en ambos casos, el peor resultado desde 2009[2], en el contexto de la crisis financiera internacional, como lo hemos detallado.

Detrás de la contracción de los ingresos totales se encuentra una reducción anual de 4.2% (50 mmdp) en los ingresos tributarios, hasta llegar a los 1,153 mmdp. Frente al calendario, el retraso fue de 3.5% o 41 mmdp (Hacienda esperaba recaudar 1,194 mmdp). Desde 2013 los ingresos no habían presentado un retraso similar[3].

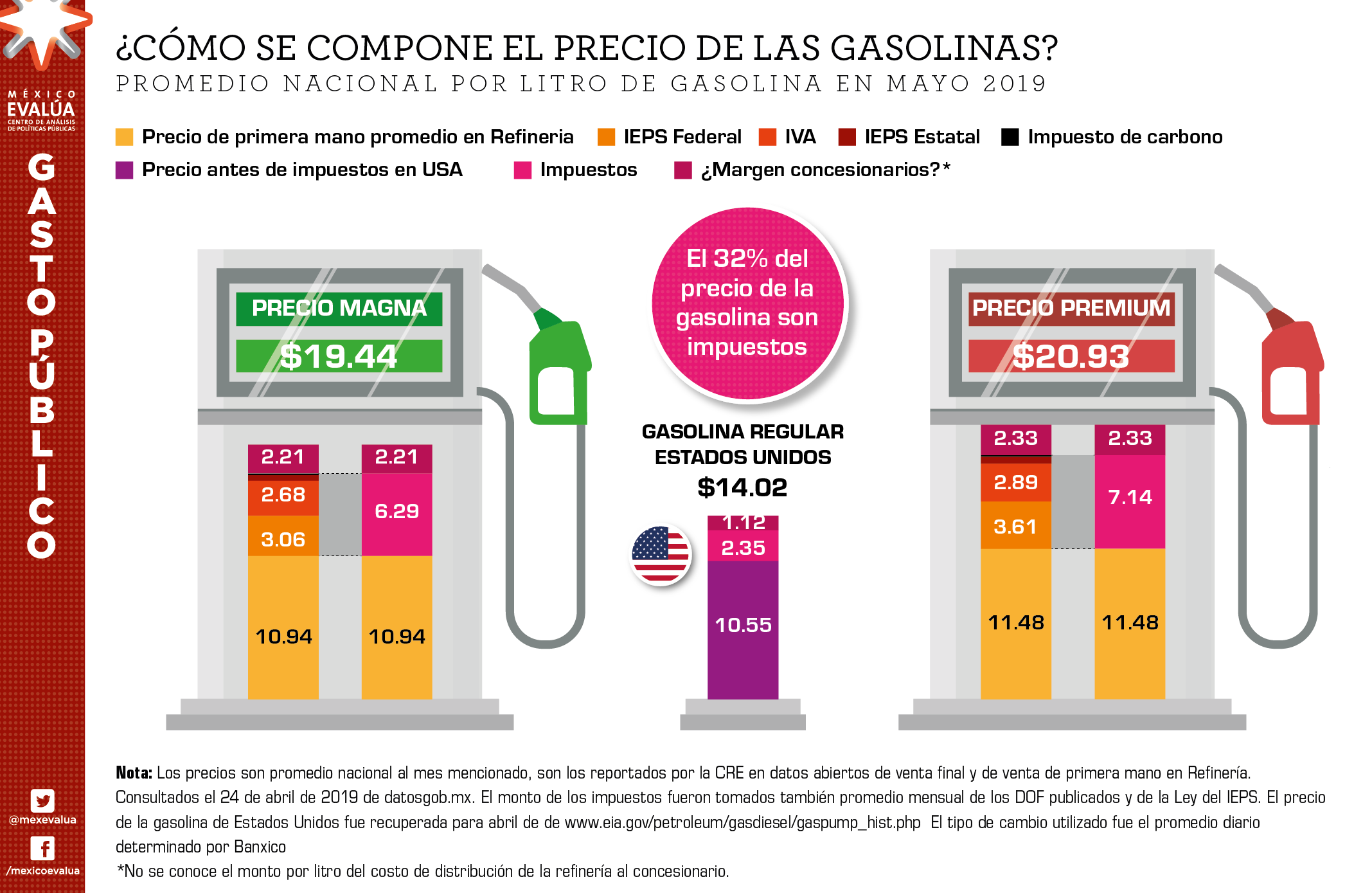

El impuesto con la contracción más severa fue el IVA, cuya recaudación cayó 6.4% (20 mmdp), a 293.4 mmdp, la peor cifra desde 2017 para un inicio de año. Lo anterior se debió tanto a un desempeño económico mediocre, en comparación con lo estimado por Hacienda, como al incremento de devoluciones y compensaciones. Por un lado, la recaudación bruta de IVA sólo aumentó 0.8% (4.2 mmdp), a 527 mmdp. Por el otro, el conjunto de devoluciones y compensaciones de IVA llegó a 233.9 mmdp, 12% (24 mmdp) más que en el 1T 2022, y alcanzó su mayor monto desde 2016. Aunque no se puede conocer a ciencia cierta la causa de las devoluciones de IVA, es previsible que en un contexto de recaudación bruta estancada el incremento de las devoluciones responda a la política de estímulos a los combustibles.

En aras de una mejor transparencia, la Secretaría de Hacienda o el Servicio de Administración Tributaria (SAT) debería publicar en sus informes trimestrales la cantidad de devoluciones y compensaciones que la política de estímulos a las gasolinas generó en cada periodo. En dichos informes existe ya un reporte específico de la pérdida recaudatoria por los estímulos en la frontera norte y sur, pero no respecto a los estímulos complementarios a los combustibles.

Por el lado del IEPS, la suma de devoluciones y compensaciones llegó a 32.3 mmdp, un aumento de 212% (22 mmdp) frente a 2022 y su mayor nivel desde 2013. Si descontamos estas disminuciones de impuestos, tenemos que el IEPS bruto recaudado fue de 123.1 mmdp, un incremento de 35.3% (32 mmdp) frente a 2022. Sin embargo, el IEPS neto recaudado fue de sólo 90.9 mmdp, un incremento de 12.7% (10.2 mmdp). En otras palabras, el incremento de las devoluciones y compensaciones limitó el crecimiento de la recaudación del IEPS y ocasionó una pérdida de entre 18 y 22 mmdp.

Finalmente, en torno al ISR podemos hablar de un triunfo a medias. Si bien su recaudación fue 7.8% (52 mmdp) superior a lo estimado para el periodo, respecto del año pasado se registra una caída de 4.3% (32.5 mmdp). Esta caída interanual coincide con una disminución también anual de 18% (16 mmdp), a 71 mmdp, en las devoluciones y compensaciones de este impuesto. Por lo tanto, la caída del ISR puede deberse a un peor desempeño económico o a la política de postergar el pago de la Declaración Anual de las Personas Morales de finales de marzo a finales de abril.

Por lo que toca a la recaudación petrolera del Sector Público –Pemex y Gobierno federal–, se registraron ingresos de sólo 255.2 mmdp en el primer trimestre, 18.3% (57 mmdp) menos que en el mismo periodo de 2022. Esto dio forma a la peor caída interanual desde la crisis de 2020. Además, los ingresos se quedaron por debajo de lo programado en 33% o 124 mmdp, el mayor retraso frente al calendario desde 2015.

Los ingresos petroleros se habrán desplomado, pero eso no quiere decir que Pemex y el Gobierno federal hayan encajado el golpe de la misma forma. Mientras que la petrolera tuvo una caída de 2.1% (3.8 mmdp), para colocarse en 174.5 mmdp, para el Gobierno ésta fue de 39.8% (53.3 mmdp), para llegar a los 80 mmdp en el primer trimestre.

Frente al calendario, los ingresos petroleros de Pemex se ubicaron 25.8% (61 mmdp) por debajo, el peor retraso desde 2020; pero los del Gobierno federal se quedaron cortos en 43.9% (63 mmdp), el peor retraso desde 2015. Ya vemos claramente a qué nivel se asumió la mayor parte del colapso petrolero.

Estos efectos diferenciados se deben a que, en enero de 2023, Pemex no realizó pagos por Derecho de Utilidad Compartida (DUC) al Fondo Mexicano del Petróleo (FMP). Esto puede ser consecuencia de una política orientada a darle liquidez a la empresa. El FMP pagó al mes de febrero sólo 28.4 mmdp, una reducción de 58% (38.6 mmdp) frente al mismo periodo de 2022 o 68% (60.6 mmdp) menos frente a 2018. De esta forma, la proporción entre el pago del DUC y los ingresos por comercialización cayó a 19%, su peor nivel registrado.

El resultado de la caída en los ingresos, ya sea como resultado de la coyuntura económica, por decisiones de política pública o mala planeación, fue que al 1T el gasto neto del Sector Público ascendió a 1,868 mmdp, una caída de 3.7% (71 mmdp) frente al mismo periodo de 2022, y un recorte por debajo de lo programado en 9.3% o 191.5 mmdp, el mayor retraso frente a calendario de los últimos 15 años para periodos comparables. Hay que notar que este recorte fue 63% (74.1 mmdp) superior a la caída de los ingresos frente al calendario (117.4 mmdp). El Gobierno prefirió frenar más el gasto, con el fin de evitar un mayor endeudamiento, como hemos detallado.

2. El castigo a los recursos estatales

Los estímulos a las gasolinas y la reducción de impuestos sobre Pemex a inicios de 2023 desencadenaron una secuencia de eventos que culminó en el peor retraso en una década de las transferencias federales hacia los estados. Es tan grande, que la propia existencia del Fondo de Estabilización de los Ingresos de las Entidades Federativas (FEIEF) está comprometida. Veamos.

Como hemos mencionado, al primer trimestre de 2023 los ingresos totales del Sector Público federal tuvieron una caída anual de 5.5% (102 mmdp), y se quedaron por debajo de lo programado en 6.3% o 117 mmdp, el mayor retraso frente al calendario desde la crisis de 2009. Gran parte de esta caída, recordemos, se debió a la postergación del pago de DUC a Pemex y las mayores devoluciones de impuestos por los estímulos a las gasolinas en 2022.

Pues bien, la caída de los ingresos totales implicó también la reducción de la Recaudación Federal Participable (RFP), una bolsa que incluye los ingresos tributarios federales y el 80.29% de los ingresos petroleros del Gobierno federal[4], y que sirve para calcular el nivel de Participaciones (recursos de libre disposición) que la Federación entrega a los estados.

Al primer trimestre de 2023 la RFP cayó 3.8% (41 mmdp) frente al 1T de 2022, para quedarse en 1,021 mmdp, el segundo peor nivel del sexenio para un mismo periodo. Con este resultado dicha bolsa de ingresos registró un incremento de sólo 2.1% o 21 mmdp frente a 2018, el cierre del sexenio pasado (durante el Gobierno de Peña Nieto la RFP creció 10% [88 mmdp], y en el de Calderón lo hizo en 30% [209 mdp]).

El retroceso de la RFP en 2023 se debió particularmente a una caída de 24.6% (27 mmdp) del componente petrolero frente a 2022, para colocarse en 82 mmdp, el segundo peor nivel después de la crisis de 2020, cuando la caída de los precios del crudo tiró los ingresos petroleros. Asimismo, se destaca una disminución de 9.9% (9 mmdp) en la recaudación del componente del IEPS, hacia los 85 mmdp, el peor nivel para un primer trimestre desde 2014. Además de los menores precios del petróleo en 2023, esto es resultado de francas decisiones de política fiscal, como la reducción del DUC a Pemex y los estímulos a las gasolinas que incrementaron las devoluciones de IEPS. Para decirlo claro: las decisiones unilaterales de la Federación han provocado la disminución de sus ingresos, con un daño colateral a los ingresos de los estados.

Como consecuencia de la menor RFP, las Participaciones federales, la principal fuente de ingresos para la mayoría de estados y municipios, se colocaron al 1T 2023 en 298 mmdp, una caída de 5.6% (17.8 mmdp) frente al mismo periodo de 2022. Con este resultado, las Participaciones acumulan un crecimiento de sólo 9.9% (26.8 mmdp) frente a 2018 (en el sexenio de Peña Nieto aumentaron 16% [36 mmdp], con Calderón 28% [51 mmdp] y con Fox 43% [54 mmdp])..

La caída en las Participaciones afecta en mayor proporción a los estados más pobres del país, ya que dependen en mayor medida de las transferencias federales para operar. Mientras que, por ejemplo, la Ciudad de México obtiene el 43% de sus ingresos a través de sus impuestos locales, Veracruz sólo obtiene el 5.5%, Chiapas el 4.5% y Guerrero el 2.5%. Hemos abordado la problemática y propuesto soluciones en nuestro estudio sobre ingresos vehiculares y la tenencia.

La caída en la recaudación y su acompañante, las menores Participaciones, cobran mayor relevancia si se comparan frente calendario: al primer trimestre el Gobierno tenía que entregarles a los estados 327 mmdp, pero se quedó corto en 9% (28.8 mmdp), el peor recorte desde la crisis de 2009. Que las Participaciones no se entreguen en tiempo y forma implica que los estados no tienen suficientes recursos para cumplir con sus presupuestos de egresos propios, y es probable que se queden cortos en 2023.

Y llegamos por fin a la manifestación del problema estructural mayor: el Fondo de Estabilización de los Ingresos de las Entidades Federativas (FEIEF), que sirve para compensar a los estados cuando las Participaciones observadas quedan por debajo de las programadas, contaba al cierre de marzo con sólo 22.5 mmdp, cuando el faltante fue de 28.8 mmdp.

Según las Reglas de Operación[5] del FEIEF, al fin de cada trimestre se debe calcular si hubo una disminución en el monto de las participaciones, y las compensaciones deben cubrirse en los meses de abril, julio, octubre a un nivel de 75%, y de 100% en diciembre. Lo anterior significa que en abril el Gobierno federal debió haber de compensado el 75% del retraso frente al calendario, por un monto de 21.6 mmdp (97% de los recursos del FEIEF). Así, el fondo se habría prácticamente agotado a inicios de año, con nueve meses por delante.

Ante la compleja situación, en lo que resta del año el Gobierno se verá obligado a reconsiderar su política de postergar el pago de impuestos a Pemex, con el fin de incrementar la Recaudación Federal Participable y cumplir con las Participaciones aprobadas. Sobre la recaudación de IEPS e IVA, poco margen de maniobra tendrá para incrementarlas, ya que las altas devoluciones que se están verificando en 2023 se generaron por una política de subsidiar los combustibles, finalizada en noviembre de 2022, como hemos explicado anteriormente.

Una alternativa para el Gobierno sería realizar una bursatilización adicional a la de 2020, cuando se inyectaron 70 mmdp al FEIEF, a pagar con sus ingresos recurrentes hasta 2035. Sin embargo, la estrategia debilitaría aún más la posición fiscal de las entidades, y ‘patearía’ el problema varias décadas adelante.

Dentro del Gasto Federalizado, las Participaciones no fueron las únicas que sufrieron mermas. Las Aportaciones federales –recursos etiquetados que se entregan a los estados– sumaron 243 mmdp al 1T 2023, y se quedaron por debajo del programa en 5% (11 mmdp), el peor retraso frente al calendario del sexenio. Frente a 2022 lograron, no obstante, un crecimiento de 7% (16 mmdp).

Las Aportaciones forman parte de los Ramos Generales de gasto del Gobierno federal, y deben ser cubiertas con recursos propios del Gobierno. Si la recaudación se mantiene por debajo de lo estimado, la Federación puede acudir al Fondo de Estabilización de los Ingresos Presupuestarios (FEIP), que contaba a marzo con 37.3 mmdp. Sin embargo, en el primer trimestre los ingresos del Gobierno se quedaron cortos en 81 mmdp. De mantenerse este ‘nivel’ de faltantes a lo largo del año, el FEIP también se agotaría y se tendría que recurrir a más deuda, o a recortes pronunciados en las dependencias federales.

Aún hay más: otros componentes del Gasto Federalizado –los recursos totales que trasfiere la Federación a los estados– también tuvieron caídas. Los recursos del Ramo 23, de Provisiones Salariales y Económicas, acumularon sólo 5 mmdp, 24% (4.1 mmdp) por debajo de lo observado en 2022, u 87% (20.4 mmdp) menos respecto de 2018. La entrega de estos recursos queda a discreción de la Federación. De hecho, ha sido el componente del Gasto Federalizado más castigado durante la actual administración. Si bien el Ramo 23, fue utilizado para asignar recursos a las entidades del país de manera opaca y discrecional durante el sexenio pasado, lo deseable era mejorar su gobernanza, no eliminarlo de facto.

Por otro lado, las transferencias para la Protección Social en Salud llegaron a 15 mmdp, 21.9% (4.1 mmdp) menos que en 2022 o 52% (16 mmdp) menos que en 2018. Estos recursos corresponden a las transferencias que la Federación realizaba a las entidades para apoyar el funcionamiento del Seguro Popular y, posteriormente, el Insabi. Sin embargo, el proceso de centralización del gasto en salud ha provocado una disminución de estas transferencias.

En suma, el Gasto Federalizado, al primer trimestre, cayó 0.6% (3.5 mmdp), y se colocó en 598.6 mmdp, monto inferior a lo observado en 2018. Frente al cierre del sexenio pasado acumula una caída de 1.4%. Con Peña Nieto el total de dichos recursos crecieron 11%; con Calderón, 37%, y con Fox, 50%. Estos datos no sólo muestran el peor desempeño de la recaudación durante el sexenio, sino también un proceso hacia la centralización del gasto de parte de la Federación.

3. Las consecuencias sociales del castigo al gasto

Los recortes al gasto emprendidos por el Gobierno federal no son inofensivos: han impactado en programas sociales encargados de garantizar derechos humanos como la educación, salud o trabajo digno. En el 1T 2023 el gasto en subsidios sufrió un retroceso de 11% (31.7 mmdp) frente al mismo periodo de 2022, para colocarse en 258 mmdp, por debajo de lo logrado en 2022 y 2021.

En los últimos tres ejercicios el gasto en subsidios había arrancado el año con vigor. En 2020 hubo un sobregasto de 27% (50.6 mmdp) al primer trimestre; en 2021, de 4% (10.2 mmdp), y en 2022, por 25% (58.2 mmdp). En 2023 la tendencia se ha revertido: se registra un recorte de 1% o 3.4 mmdp frente a lo presupuestado. Que se respete el calendario es positivo; no obstante, frente al ritmo de gasto habitual existe un riesgo de deterioro en la prestación de servicios.

Otra implicación del freno al gasto en subsidios es que difícilmente se lograrán superar los mejores niveles de gasto social alcanzados en 2015 y 2016, como lo advertimos en nuestro análisis del Paquete Económico 2023.

Por categoría de subsidios (clasificación funcional), aquéllos dedicados a la educación fueron los más castigados, al reportar de enero a marzo un gasto de 48.4 mmdp, 17% (9.7 mmdp) menos que en 2022 o 25% (16.3 mmdp) menos que en 2018. Esto se debió a un recorte de 35% (5.1 mmdp) frente a 2022 en las Becas de Educación Media Superior Benito Juárez, que acumularon al periodo 9.5 mmdp, así como un recorte de 42% (5.6 mmdp) en las Becas de Educación Básica Benito Juárez, que sumaron 7.9 mmdp. En otras palabras, los dos principales programas del actual Gobierno para fortalecer la educación inclusiva fueron castigados, y cayeron a su peor nivel desde 2020.

Otro programa prioritario enfocado a la educación con recortes relevantes fue Jóvenes Escribiendo el Futuro, que sumó en el primer trimestre 2.6 mmdp, un recorte de 39% (1.6 mmdp) frente a 2022. Por el lado contrario, los Subsidios para Organismos Descentralizados Estatales (Universidades Públicas) sumaron 26.1 mmdp, 9% (2.1 mmdp) más que en 2022, pero se quedaron 7% (1.1 mmdp) por debajo de 2018.

Pese a la promesa de garantizar el derecho efectivo a la educación de la infancia en México, la realidad es que este gasto no ha superado lo logrado al cierre del sexenio pasado. Hay que recordar que en 2018 se contaba con programas como las Escuelas de Tiempo Completo, el Programa Nacional de Becas y el componente educativo de Prospera, que en conjunto gastaron 31.6 mmdp al primer trimestre de 2018, por arriba de los 20.9 mmdp erogados por seis programas prioritarios del actual Gobierno en 2023: Becas de Educación Media Superior Benito Juárez, Jóvenes Escribiendo el Futuro, La Escuela es Nuestra, Becas de Educación Básica Benito Juárez, Becas Elisa Acuña y Universidades para el Bienestar Benito Juárez.

Otras funciones del gasto en subsidio severamente castigadas en 2023 fueron Salud y Asuntos Económicos, Comerciales y Laborales. Para los subsidios en salud se registró un gasto por 21.1 mmdp, 16% (4 mmdp) menos que el de 2022 o 44% (17 mmdp) menor al de 2018, como lo hemos detallado en nuestros Números de Erario del gasto en salud al primer trimestre de 2023.

En el caso de Asuntos Económicos, Comerciales y Laborales, el gasto en subsidios de enero a marzo sumó 4.1 mmdp, 48% (4 mmdp) menor al de 2022, aunque se mantuvo 1% (100 mdp) por encima de lo logrado en 2018. Esta situación se debió principalmente al recorte de 48% (3.7 mmdp) en el programa de Jóvenes Construyendo el Futuro –que ofrece becas a los jóvenes que inician en el mercado laboral– el cual sumó 4 mmdp en el 1T, su peor nivel desde 2019.

Se destaca asimismo la función de Protección Social, la cual sumó 128 mmdp, una caída de 10% (14 mmdp). En esta categoría se encuentra el programa de Pensiones para Adultos Mayores, el cual sufrió un recorte de 10% (12.8 mmdp). Es decir: incluso el principal programa social del actual Gobierno se vio afectado por los menores ingresos al inicio del año.

Otras funciones con recortes relevantes fueron Protección Ambiental, la cual sumó sólo 23 mdp, 14% (4 mdp) menos que en 2022 o 67% (48 mdp) menos que en 2018, así como Transporte, a la cual se le destinaron 267 mdp en subsidios, 58% (369 mdp) menos que en 2022.

Además de los programas ya mencionados, se registra una reducción en las Pensiones para el Bienestar de las Personas con Discapacidad Permanente, las cuales sumaron 7 mmdp, 16% (1.3 mmdp) menos que en 2022. Asimismo, hay una caída de 52% (6.9 mmdp) en el Programa de Producción para el Bienestar, el cual sumó 6.5 mmdp al primer trimestre. Este programa entrega apoyos directos a pequeños productores de maíz, arroz, frijol, trigo, entre otros.

Algunos de los programas que registran aumentos a inicios de año son Sembrando Vida –enfocado en la reforestación– el cual sumó 5.7 mmdp, 11% (555 mdp) más que en 2022, y Precios de Garantía, el cual erogó 5.9 mmdp, 9% (474 mdp) más. Con todo y aumento, la suficiencia de los precios de garantía se ha visto cuestionada a inicios de 2023 por productores de maíz y trigo en Sinaloa, que han exigido al Gobierno que garantice mayores precios para sus productos.[6]

Asimismo, el Programa de Vivienda Social gastó 1.8 mmdp, 145% (1.1 mmdp) más que en el primer trimestre de 2022, y el Programa de Fomento a la Agricultura, Ganadería, Pesca y Acuicultura gastó 1.4 mmdp, 59 veces más que en 2022, año en que sólo se erogaron 24 mdp de enero a marzo.

4. Fideicomisos públicos: militarización y ‘desahorro’

Los fideicomisos públicos durante el actual Gobierno presentan una clara paradoja: mientras que el saldo dentro de estos ‘ahorros’ se ha reducido a más de la mitad frente al cierre del sexenio, su uso, medido por el flujo de recursos, se ha disparado. Los perjudicados han sido los fondos de estabilización, ciencia y educación, y los ganadores aquéllos controlados por el Ejército.

Los ahorros públicos dispuestos en fideicomisos, mandatos y análogos habían presentado una tendencia creciente desde 2010 hasta la entrada del actual Gobierno, ya que en 2019 se redujeron 19% (215.4 mmdp) frente a 2018. Esto marcó tan sólo el inicio del desmantelamiento de los fideicomisos públicos: al 1T 2023, los recursos en estos instrumentos apenas sumaron 570 mmdp, lo que es 50% (564 mmdp) menor al valor que se tenía registrado al cierre de 2018.

Si analizamos la tenencia de recursos en fideicomisos por Ramo Administrativo (según quién detenta el dinero), se observa que los claros ganadores han sido la Sedena y Semar, mientras que Salud, Educación, Hacienda y Comunicaciones y Transportes han sido los perdedores.

Mientras que al cierre de 2018 los fideicomisos del ramo de la Defensa Nacional sumaban 7 mmdp, al primer trimestre de 2023 llegaron a 109 mmdp, un incremento de más de 500% (102.45 mmdp) en términos reales. Lo anterior provocó que la Sedena pasara de controlar menos del 1% de la bolsa total en fideicomisos en 2018 a tener el 19% en 2023. La Marina, por su parte, en 2018 no tenía fideicomisos a cargo, y para el cierre de 2023 ya cuenta con fideicomisos con un valor de 25.22 mmdp, 4% del total. En total, los dos entes militares controlan ya 134 mmdp, 23.6% del total, y más de lo que detentan entes civiles como Salud (79 mmdp), la SEP (21 mmdp), Semarnat (10 mmdp) y Economía (2 mmdp) juntos.

En el polo opuesto, en lo que va del sexenio los fideicomisos del ramo de Comunicaciones y Transportes tuvieron la mayor caída: 99% (109.5 mmdp), ya que en 2018 contaba con 10 fideicomisos con recursos que ascendían a 110.7 mmdp, y para el primer trimestre de 2023 este ramo sólo cuenta con tres fideicomisos con un valor de 1.1 mmdp. La caída se debe, principalmente, a la eliminación del fideicomiso del nuevo aeropuerto de la Ciudad de México, que contaba con recursos por 95.9 mmdp a precios de 2023, así como la eliminación del fideicomiso para infraestructura portuaria, con recursos que ascendían a 5.1 mmdp. Actualmente, existen dos fideicomisos en proceso de extinción relacionados con temas laborales del sector ferrocarrilero, así como el fideicomiso de créditos para el bienestar, con un valor de 0.9 mmdp.

De igual forma, al 1T 2023 los fideicomisos para promover la ciencia y la educación tuvieron las mayores pérdidas en lo que va del sexenio.Los destinados al Conacyt tuvieron una disminución real de 100% (25.3 mmdp) si comparamos el valor al cierre de 2018 contra el valor al primer trimestre de 2023.La caída se debe, principalmente, al decreto de extinción promulgado a finales de 2020. Mientras que en 2018 había 99 fideicomisos y/o estructuras análogas, para el 1T 2023 se tiene registro de seis fideicomisos que cuentan con recursos.

Por otro lado, los recursos en fideicomisos del ramo de Educación disminuyeron 28.2% (8.2 mmdp) en términos reales, para el mismo periodo de comparación. Se observa con claridad la desintegración de los fideicomisos de este ramo, al pasar de 18 a únicamente seis de 2018 a 2023. Hay que recordar que los fideicomisos de los centros de investigación adscritos a la SEP, como el CIDE o el Instituto Mora, también perdieron sus ‘ahorros’ por el decreto de extinción de 2020. A marzo de 2023, el fideicomiso del ramo de Educación con mayores recursos es el Fondo de Retiro para los Trabajadores de la SEP, con una disponibilidad de recursos de 19.4 mmdp.

Uno de los principales argumentos para la desintegración de los fideicomisos fue eliminar los posibles canales que facilitan la desviación de los recursos públicos, para optar por ofrecerlos de manera directa a las entidades responsables. Si seguimos esta proposición, parte de los recursos disminuidos en fideicomisos se tuvo que haber compensado con aumentos del presupuesto en los ramos encargados. Sin embargo, lo que observamos es que el presupuesto del Conacyt entre 2018 y 2022 tuvo una caída real de 11.3% (4 mmdp). Por otro lado, el presupuesto del ramo de Educación Pública sólo creció 2.5% (10.2 mmdp) en el mismo periodo.

Por último, los recursos en fideicomisos públicos del ramo de Salud cayeron 33.7% (40.4 mmdp), comparados con el valor al cierre de 2018. La caída se explica, principalmente, por la reducción de 33.7% (40.4 mmdp) del Fondo de Salud para el Bienestar, encargado de la atención de enfermedades que provocan gastos catastróficos, de necesidades de infraestructura en entidades con mayor marginación social, así como de completar los recursos para el abasto y distribución de medicamentos.

A inicios de 2023 se ha exacerbado el proceso de ‘militarización’ de los fideicomisos. Los recursos en instrumentos manejados por Sedena aumentaron 139% (63.5 mmdp) respecto del cierre de 2022.Esto se debe a la aportación de 65.9 mmdp para el Fideicomiso Público de Administración y Pago para la Contratación de Servicios de Obra Pública, que tiene el fin de financiar la contratación de obras que realice la Sedena en las aduanas. Todo parece indicar que los recursos provienen del Fideicomiso para Administrar la Contraprestación del Artículo 16 de la Ley Aduanera (FACLA), del SAT. Dicho fideicomiso fue diezmado en 2022 con una salida de recursos de 88.6 mmdp, la cual le dejó una disponibilidad de 22 mmdp en el cuarto trimestre. Para el cierre de marzo de 2023 registró salidas por 14.5 mmdp, para cerrar con un saldo de 11.9 mmdp.

En términos prácticos, se registró un cambio de responsable del fideicomiso para la infraestructura aduanera: del SAT hacia la Sedena, lo que explica que los recursos en fideicomisos de la SHCP cayeran 6% (18.64 mmdp) frente al cierre de 2022.

Por añadidura, en el primer trimestre del año los fideicomisos del ramo de Salud presentaron una disminución de 2% (1.39 mmdp) respecto a 2022; aquéllos destinados para el medioambiente disminuyeron 7% (0.82 mmdp);, Educación presentó una reducción de 1.17% y, por último, los fideicomisos del ramo de Energía disminuyeron 21% (2.23 mmdp).

A pesar de la reducción en el saldo de los fideicomisos, irónicamente en los cuatro años que van del sexenio se ha hecho mayor uso de los fideicomisos públicos respecto del sexenio anterior, a pesar de que el discurso actual apunte a dejar de utilizar estos instrumentos. En promedio, los ingresos captados por los fideicomisos entre 2019 y 2022 han sido 21% (114.6 mmdp) mayores al promedio observado entre 2012 y 2018, mientras que los egresos han sido 65% (322.2 mmdp) mayores para el mismo periodo de comparación.

Un caso que hemos detallado a profundidad es el del Fonsabi, cuyos ingresos trimestrales promediaron 5.9 mmdp, y sus salidas, 3.9 mmdp entre 2010 y 2018. En el actual sexenio, sus ingresos promedian 11 mmdp (89% más), pero las salidas 19 mmdp (393% más). Esto se ha debido a un esquema de simulación de gasto.

Otro caso interesante es el de los fideicomisos de Sedena, los cuales tuvieron, en lo que va del sexenio, un incremento en sus ingresos de 223% (41.8 mmdp) frente al promedio de 2010 a 2018, mientras que sus egresos aumentaron 116% (21.8 mmdp). Este flujo de efectivo se concentró en el Fideicomiso Público de Administración y Pago de Equipo Militar, el cual fue usado para financiar la construcción del Aeropuerto Felipe Ángeles, según lo ha constatado la Auditoría Superior de la Federación[7]. Que los recursos pasaran por fideicomisos y no se ejercieran directamente por la Sedena entorpece el seguimiento al gasto y a las contrataciones públicas efectuadas para la construcción de dicha obra prioritaria.

La erosión de los recursos para la estabilización presupuestaria se llevó a cabo en el contexto de la crisis económica y sanitaria por la covid-19, con el objetivo de no incurrir en endeudamiento. Si bien es cierto que no se incurrió en nuevo endeudamiento, si se deterioró la posición fiscal del Gobierno: con la disminución de activos financieros y el consecuente aumento de la deuda pública neta.

Cuando el Gobierno comenzó a utilizar los recursos de los fideicomisos para la estabilización presupuestaria, también comenzó a disminuir los activos con los que contaba, lo cual deterioró la posición fiscal neta del Gobierno, haciendo más pesada la deuda pública. Tan sólo en 2020, cuando los fideicomisos para la estabilización presupuestaria tuvieron la mayor caída del sexenio: 62.3% (202.9 mmdp), el déficit público en su medida amplia, los Requerimientos Financieros del Sector Público (RFSP), aumentaron 56.8% (400.6 mmdp) respecto al año anterior. Aumento que se explica por el crecimiento real de 66.2% (322 mmdp) en el endeudamiento presupuestario, y por 245.6 mmdp que se registraron por la desaparición de activos financieros. Dado lo anterior, el 27% del aumento de la deuda pública en 2020 se debió a la disminución de los fideicomisos públicos para la estabilización presupuestaria.

Esto se debe a que en México, como en gran parte de las economías del mundo, la deuda pública se mide en términos netos, lo cual quiere decir que para saber qué tan endeudado está un país, se toman en cuenta los activos con los que cuenta el Gobierno para poder hacer frente a sus deudas. Por lo tanto, con la estrategia de financiar el presupuesto con la desaparición y/o uso de fideicomisos públicos, también aumenta el indicador de endeudamiento del país, debido al deterioro de la posición neta del Gobierno. O sea:

SHRFSP (medida más amplia de la deuda) = Activos totales – Pasivos totales

5. El hundimiento del Insabi

Antes de que se aprobara la desaparición del Insabi, el 25 de abril de este año, el abandono fiscal de la institución era más que evidente. La apuesta ahora es transitar hacia el IMSS-Bienestar, pero su situación financiera tampoco es halagüeña.

De enero a marzo de 2023, el gasto del Insabi ascendió a 17.3 mmdp, una reducción de 18.5% (3.9 mmdp) frente al mismo periodo de 2022, o de 44% (13.6 mmdp) respecto de 2018, cuando aún existía el Seguro Popular. Si analizamos la cantidad de subsidios otorgados para la prestación de servicios de salud, en el primer trimestre se gastaron 11.1 mmdp, 16% (1.4 mmdp) más que en 2022, pero frente a 2018 la reducción es de 51% (11.3 mmdp).

El hundimiento en el gasto del Insabi no ha sido compensado por su futuro sustituto. En el primer trimestre, el IMSS-Bienestar erogó 5.9 mmdp, la misma cantidad en términos reales que en 2022 y sólo 3% (150 mdp) más que en 2018. De esta forma, el gasto conjunto del Insabi e IMSS-Bienestar fue de 23.4 mmdp, 14% (4 mmdp) menor al de 2022 o 37% (14 mmdp) inferior al de 2018. Al inicio de año, no hay mejora en el gasto público en salud para las personas sin seguridad social formal.

Como hemos subrayado, cuando se transitó del Seguro Popular al Insabi se incrementó la población objetivo de 55 a 66 millones de personas, al tiempo que se eliminó el financiamiento per cápita. Además, se amplió la cobertura: de 294 servicios a un número indefinido, sin el consecuente aumento presupuestal. Las mismas condiciones se replicarán en el modelo del IMSS-Bienestar. La reducción del gasto conjunto del IMSS-Bienestar e Insabi frente a los años del Seguro Popular es preocupante, ya que ahora se busca hacer más con menos y mejor, meta que a la vista de los indicadores disponibles luce prácticamente inalcanzable.

Los datos más actualizados de desempeño muestran que el Insabi sigue en caída libre. En el primer trimestre de 2023 la institución otorgó 4.6 millones de consultas, 5% (248 mil) menos que en 2022 o 75% (13.6 millones) por debajo de las de 2018. Por tipo de consulta, aquéllas para gente sana (previsión) fueron las más afectadas, con una reducción de 86% (4.5 millones) frente a 2018.

Para las consultas de atención a enfermedades crónico-degenerativas se reportó un monto de 1.1 millones: una ligera mejora de 3% (36 mil) frente al mismo periodo de 2022, pero 64% (2 millones) menos que en 2018. Por su parte, las consultas contra enfermedades transmisibles lograron una mejora de 19% (138 mil) frente a 2022, pero se mantuvieron 68% (1.8 millones) por debajo de las otorgadas al primer trimestre de 2018. Estos datos pueden significar que el Insabi ha comenzado a desahogar citas de seguimiento a enfermedades, aunque la consulta para nuevos pacientes sigue en declive.

Finalmente, no hay una recuperación clara del saldo del Fondo de Salud para el Bienestar (Fonsabi). Al 1T de 2023 este fondo tuvo un saldo mayor frente al cierre de 2022 por 3.7 mmdp, pero se quedó 31% (36.3 mmdp) por debajo del cierre de 2018. Además, esos nuevos recursos bien podrían estar ‘de paso’, pues se autorizaron transferencias a la Tesofe en 2023. Asimismo, con la transición hacia el IMSS-Bienestar, este fondo seguiría en peligro.

En la reforma a la Ley General de Salud aprobada en la Cámara de Diputados a finales de abril (Artículo 77 bis 29), se establece que el fideicomitente del Fonsabi será el IMSS-Bienestar, en lugar del Insabi. Es decir, el fideicomiso no desaparece, sino que cambia de dueño. Asimismo, se mantiene sin cambios el Artículo 77 bis 17, que permite al Fonsabi mandar recursos a la Tesofe cuando acumula recursos superiores a dos veces la suma aprobada en el PEF 2020; es decir, 32 mmdp. En otras palabras, el riesgo de simulación del gasto y agotamiento de recursos se mantiene latente.

[1] Para 2023 la Secretaría de Hacienda estimó un crecimiento del PIB de 3% pero en la encuesta del mes de abril de Banxico, los analistas del sector privado esperan sólo un aumento de 1.6%.

[2] En 2018 al 1T hubo una reducción de los ingresos de 19% debido a que en 2017 el Gobierno recibió 321 mmdp del Remanente de Operaciones del Banco de México, pero no volvió a recibir tales ingresos extraordinarios en 2018. Si se descuenta ese factor, la caída de 5.5% al 1T de 2023 es la mayor desde 2019 para el mismo periodo.

[3] En sexenios anteriores, la Secretaría de Hacienda subestimaba los ingresos, lo que permitía usar los excedentes de la recaudación de forma discrecional, principalmente a través del Ramo 23, como los señalamos en nuestro estudio Arquitectura del Ramo 23. Lo anterior limitaba las posibilidades de quedarse cortos en los ingresos.

[4] En la Recaudación Federal Participable (RFP) se excluye el ISR de asignaciones para la exploración y extracción de hidrocarburos; ISR de servidores públicos de la Federación, Incentivos de Convenio de Colaboración Administrativa, Derecho Especial de Minería IEPS sobre juegos y apuestas, entre otros derechos.

[5] DOF. (07/08/2020). Acuerdo por el que se modifican las Reglas de Operación del Fondo de Estabilización de los Ingresos de las Entidades Federativas.https://www.google.com/search?q=reglas+feief&rlz=1C1ONGR_esMX1028MX1028&oq=reglas+feief&aqs=chrome..69i57j0i22i30l2j69i60l2.2034j1j7&sourceid=chrome&ie=UTF-8

[6] El Economista. (14 de mayo de 2023). «Maiceros de Sinaloa exigen ampliar cobertura de precios de garantía». https://www.eleconomista.com.mx/empresas/Maiceros-de-Sinaloa-exigen-ampliar-cobertura-de-precios-de-garantia-20230514-0045.html

[7] ASF (2021). Recursos Destinados para la Construcción del Aeropuerto Internacional de Santa Lucía. Auditoría de Cumplimiento 1532-GB. https://www.asf.gob.mx/Trans/Informes/IR2020c/Documentos/Auditorias/2020_1532_a.pdf