Los severos recortes al gasto social y de inversión que aplicará el Gobierno en 2025 para contener el endeudamiento, serán insuficientes para garantizar la sostenibilidad de las finanzas públicas.

En nuestro análisis inicial del Paquete Económico 2025 advertimos que el gasto en salud, seguridad, agricultura, inversión, entre otros, será recortado para reducir el déficit de 5.9% del PIB en 2024 a 3.9%. Esto impactará gravemente la capacidad del Estado de garantizar los derechos de los ciudadanos. Peor aún, al profundizar nuestro análisis inicial no vemos posibilidades de mejora fiscal hacia el resto del sexenio por dos razones principales:

1. El Paquete Económico de Sheinbaum no fortalece los ingresos exclusivos del Gobierno federal (aquellos que financian la salud o educación), lo que en el futuro limitará los incrementos al gasto social.

2. Tampoco se corrige la dependencia del endeudamiento para financiar el gasto corriente, lo que implica que el uso de la deuda no irá a fines productivos que aumenten la recaudación y permitan pagar los créditos en el futuro. De hecho, por primera vez Hacienda viola la Ley Federal de Presupuesto y Responsabilidad Hacendaria (LFPRH) al no presentar un paquete fiscal equilibrado, sin contabilizar el gasto total de inversión, como indica su artículo 17.

Aquí un adelanto de las principales hallazgos que muestran que los riesgos en materia de finanzas públicas se mantienen y pueden agravarse a futuro:

- El nuevo esquema tributario de Pemex, el Derecho Petrolero para el Bienestar (DPB), que se propone en el Paquete Económico puede reducir los ingresos petroleros del Gobierno federal y limitar el financiamiento de derechos no sólo en 2025, sino de forma permanente.

- Pese al ajuste fiscal, la presión del costo en pensiones sigue imparable: su costo total llegará a 6% del producto interno bruto (PIB), esto considerando pensiones contributivas y no contributivas. Es decir, dos puntos más que al inicio del sexenio de López Obrador.

- Con la propuesta de presupuesto, por cada peso de endeudamiento sólo 59 centavos se irán al gasto de inversión física, y los restantes 41 centavos a gasto corriente, lo que viola un principio económico clave: la llamada Regla de Oro de la deuda.

- Peor aún, no sólo se viola un principio económico, sino que por primera vez en décadas, el Paquete Económico se presenta sin el principal indicador de responsabilidad hacendaria: el equilibrio presupuestario sin inversión total. Al calcularlo por nuestra parte, observamos un déficit de 173 mil millones de pesos (mmdp), faltando al principio de presupuesto equilibrado. Es decir, se viola el artículo 17 de la LFPRH.

Nuevo optimismo en ingresos públicos

La Secretaría de Hacienda ha recuperado el optimismo en materia de crecimiento de los ingresos. En el Paquete Económico 2023, estimó un aumento de 10.5% en este rubro frente a lo aprobado en 2022, pero en 2024 cambió su tendencia al pronosticar sólo 1.6% más que el año previo. Para 2025, anticipa ingresos totales del sector público por 8.0 billones de pesos, o 5.4% (415 mmdp) más de lo aprobado para 2024. Frente al estimado de ingresos al cierre de 2024, el crecimiento sería de 3.3% (161 mmdp).

Es importante que el Gobierno pronostique ingresos públicos creíbles que le permitan diseñar presupuestos realistas y evitar recortes al gasto inesperados o incrementos en el déficit aprobado. Las proyecciones de ingresos para el siguiente año se aprecian sobreestimadas.

Desde 2016 sólo se logró un crecimiento de los ingresos superior al 3% en 2022 (+4%) y en 2021 (+6.8%) por efecto rebote luego de la pandemia. Esto genera escepticismo de que el estimado de Hacienda para 2025 pueda cumplirse. De hecho, en el sexenio de López Obrador, los estimados de ingresos totales se quedaron por debajo de la meta en 2020 (por la pandemia) y en 2023. En los sexenios previos —de Fox a Peña— los ingresos totales nunca se quedaron por debajo de lo estimado, incluso en las crisis de 2001 y de 2009.

Incluso si se cumplieran los estimados de Hacienda, los ingresos totales representarían sólo el 22.3% del PIB, inferior al 22.4% de 2022 o al máximo histórico de 23.3% de 2016. Esto significa que, en términos comparativos frente al tamaño de la economía, los ingresos públicos totales seguirán estancados, limitando la capacidad de gasto del Gobierno.

En materia de ingresos tributarios —es decir, por cobro de impuestos— se estiman 5.3 billones de pesos. Esto es 2.8% (144 mmdp) por arriba de lo aprobado para 2024 o 3% (156 mmdp) más del estimado al cierre de 2024. Desde 2017, sólo en 2023 se observado un crecimiento superior a 2.5%. Por otro lado, la Secretaría de Hacienda y Crédito Público (SHCP) generalmente se equivoca en sus estimaciones de ingresos: en el sexenio de López Obrador sólo en 2021 se cumplieron o superaron las expectativas. Estas circunstancias hacen que los estimados de ingresos tributarios sean poco creíbles.

Suponiendo que los estimados de Hacienda se logren, los ingresos tributarios llegarían a 14.6% del PIB, lo que sería el mayor nivel respecto al tamaño de la economía que se tenga registro. No obstante, frente al promedio de 34% de los países miembro de la Organización para la Cooperación y Desarrollo Económico (OCDE), la recaudación seguirá siendo ínfima. Una reforma fiscal es imperativa para incrementar los ingresos.

Otro factor de riesgo en materia de recaudación, es que los estimados de ingresos tributarios de la Secretaría de Hacienda, se sustentan en un pronóstico de crecimiento de la economía de 2.5% para 2025. En comparación, el conjunto de analistas financieros que entrevista el Banco de México (Banxico) cada mes, anticipa un crecimiento de 1.8% para 2025, mientras que el Fondo Monetario Internacional (FMI) espera que sea de apenas 1.3%. Hay ocasiones en que la SHCP es más certera y veces en que otras dependencias lo son. El hecho es que no hay un consenso homogéneo en las estimaciones para el siguiente año.

Un crecimiento inferior al estimado por la Secretaría de Hacienda puede implicar menor recaudación tributaria. Según las sensibilidades de ingresos que publica la propia autoridad hacendaria, si el crecimiento económico es de 1.8%, habría una pérdida presupuestaria de 36.9 mmdp. Para comparar, equivalen al presupuesto de la Secretaría de Desarrollo Agrario Territorial y Urbano (Sedatu), que es de 38 mmdp. Si el crecimiento es incluso menor, de 1.3% anual, la pérdida recaudatoria sería de 63.3 mmdp, análogo al presupuesto proyectado para la Secretaría de Salud, de 66.7 mmdp.

Hay motivos de preocupación: en 16 años, de 2008 a 2023, los estimados de crecimiento económico de Hacienda se quedaron cortos en 12 ocasiones.

Otro factor de riesgo es que la Secretaría de Hacienda supone que los ingresos tributarios crecerán a mayor ritmo que la economía. Para 2025 estima que crezcan en 3% frente al estimado al cierre de 2024. Calcula, al mismo tiempo, un crecimiento del PIB para el siguiente año de 2.5%. ¿Es esto una incongruencia? No tanto, pero tampoco es una buena señal.

En los últimos 15 años, de 2009 a 2023, en ocho ocasiones el crecimiento porcentual de los ingresos tributarios ha sido superior al ritmo de expansión del PIB y en siete ha sido inferior. Esto demuestra que no es descabellado pensar en un crecimiento del 3% de los tributarios para 2025, con un menor crecimiento económico, aunque es siempre riesgoso hacer este planteamiento.

De nuevo: incluso si se cumplieran estas expectativas de ingresos para 2025, la política recaudatoria tendría un desempeño bastante limitado frente a lo conseguido al inicio de otras administraciones.

En el primer año del sexenio de Fox se logró un crecimiento de los ingresos tributarios de 5.7%, con Calderón de 6.1%, con Peña de 17%, y con López Obrador de 0.3%. De lograrse el crecimiento esperado para 2025, Claudia Sheinbaum tendría un inicio de sexenio mucho mejor que López Obrador en materia de ingresos tributarios, pero se quedaría por debajo de lo logrado por el resto de presidentes de este siglo.

Esperanza en el Impuesto Sobre la Renta

Al desagregar por tipo de impuesto, observamos que el crecimiento de los ingresos tributarios se sustenta principalmente en la expansión del Impuesto Sobre la Renta (ISR). Para 2025, la Secretaría de Hacienda estima ingresos por este gravamen de 2.86 billones de pesos. Este monto es 1.2% (34.5 mmdp) más de lo aprobado en 2023 o 2.5% (70 mmdp) más del estimado al cierre de 2024.

En los sexenios de Calderón y de Peña Nieto, sólo en dos ocasiones (2009 y 2014) los ingresos por ISR se quedaron por debajo de la meta. Sin embargo, durante el sexenio de López Obrador, la Secretaría de Hacienda apenas superó o igualó la meta en una ocasión (2022). La racha no es prometedora.

La buena noticia es que, entre 2021 y 2024, se ha observado un crecimiento del ISR superior al 2%, por lo cual el estimado de 2025 suena factible. No obstante, con un recorte a la inversión y mayor incertidumbre por el cambio de Gobierno, podría repetirse lo que sucedió en el primer año de López Obrador: la recaudación de ISR cayó 2.9%. En cualquier caso, si se cumple la meta, los ingresos por este tributo representarán 7.9% del PIB, lo mismo que se estima para el cierre de 2024.

En cuanto al Impuesto al Valor Agregado (IVA), la Secretaría de Hacienda espera ingresos por 1.43 billones, 2% (28.8 mmdp) más del estimado al cierre de 2024 o 5.5% (76.3 mmdp) más de lo aprobado para 2024. Las proyecciones de Hacienda para este tributo tampoco presentan una buena racha: en los últimos 10 años, sus estimaciones se han quedado cortas en la mitad de las veces.

Nuevamente, de cumplirse, la recaudación de IVA representará el 4% del PIB. Debido a que la economía, según Hacienda, crecerá a mayor velocidad que el IVA (2.5%), el peso de este tributo bajará 4.1% del PIB respecto a 2024 (4.1% del PIB) y quedará lejos del 4.3% de 2023. Es decir, se mantendrá el estancamiento de este tributo.

Finalmente, en materia del Impuesto Especial sobre Producción y Servicios (IEPS) no hay gran cambio. Se estima recaudar 714 mmdp, una contracción de 0.5% (3.5 mmdp) a lo aprobado en 2024 y el mismo valor de lo estimado al cierre de 2024.

Aumentarán ingresos petroleros, sólo para Pemex

Para 2025, los ingresos petroleros tendrán una ligera recuperación, pero sólo en beneficio de Petróleos Mexicanos (Pemex). En suma, se esperan ingresos por la venta de petróleo por 1.1 billones de pesos. Esto es 4.5% (50 mmdp) más que lo aprobado en 2024 o 4.3% (47 mmdp) más de lo estimado al cierre de 2024. Luego de dos años de caídas, se espera una ligera recuperación.

No obstante, los ingresos petroleros representarán tan sólo 3.2% del PIB. Al inicio del sexenio de López Obrador (2019), esos ingresos ascendieron a 3.8% del PIB; al comienzo del mandato de Peña sumaron 7.9% del PIB; con Calderón 7.7% del PIB y con Fox 4%. Se trata del peor nivel de ingresos petroleros para un despegue de sexenio: una herencia negativa López Obrador, quien no pudo revertir la tendencia decreciente que se arrastra desde el sexenio de Peña.

El principal problema que nos deja ver el Paquete Económico 2025, es que el Poder Ejecutivo seguirá renunciando a recursos petroleros en favor de Pemex. Es decir, aquellos que paga Pemex a la Federación y que se usan, entre otras cosas, para financiar el gasto en salud, educación, entre otros conceptos— se estiman en 281 mmdp; esto es 2.9% (8.4 mmdp) menos de lo aprobado en 2024. Por el contrario, los de Pemex se calculan en 861 mmdp, 7.3% (58.4 mmdp) más. Desde 2023, los ingresos del Gobierno han caído mientras que los de Pemex han aumentado y en 2025 se mantendrá esta tendencia.

En los últimos años se ha reducido el Derecho por la Utilidad Compartida (DUC), el principal derecho que paga Pemex a la Federación. Ello ha provocado que Pemex se quede con una mayor “rebanada” de los ingresos petroleros. Recientemente se anunció un nuevo cambio en la estructura fiscal de la empresa, al unificar los gravámenes que paga actualmente en un sólo derecho. Así, Pemex pasará de pagar tres derechos: el DUC, el Derecho de Exploración de Hidrocarburos (DEXPH) y el Impuesto por la actividad de Exploración y Extracción de Hidrocarburos (DEXT) a pagar sólo el Derecho Petrolero para el Bienestar (DPB).

Según la Iniciativa de Ley de Ingresos 2025, el pago del DPB se calculará en función del valor de los hidrocarburos extraídos por una tasa base del 30% más una sobretasa en función del precio del crudo1. Básicamente, cuando el precio del petróleo sea inferior a los 57.8 dólares por barril (dpb) Pemex pagará menos del 30% de tasa y cuando el valor sea superior, pagará más. Anteriormente, al valor de los hidrocarburos se le descontaba una parte del gasto en inversión y al monto restante (base gravable) se le aplicaban las distintas tasas de derechos. El cambio parece simplificar la estructura de cobro para Pemex.

Sin embargo, el problema con el nuevo sistema es que si el precio del crudo cae de forma considerable, se pagará menos a la federación. Por ejemplo, si el precio del petróleo llega a 30 dpb (como sucedió durante 2020 en la pandemia), Pemex pagaría una tasa de sólo 26%. Es decir, en caso de una crisis económica que tire el precio de crudo (como sucedió con la pandemia) quien las llevará más de perder será el Gobierno federal y no Pemex.

En la conferencia de prensa del 13 de noviembre, la presidenta Claudia Sheinbaum prometió que el nuevo derecho para Pemex sería “neutral para las finanzas públicas, sin menoscabo en la recaudación para Hacienda”2. Esto no parece ser así, según las nuevas fórmulas de cálculo del DPB. Además, según los estimados de 2025, Pemex se quedará con 75% de sus ingresos (2.38 puntos del PIB), mientras que la Federación tendrá sólo 25% (0.78 puntos del PIB), la peor distribución histórica.

Encima de los cambios fiscales en los gravámenes que paga Pemex para 2025, hay que descontar las transferencias millonarias que el Gobierno le regresa a la empresa. Para 2025 se espera que los ingresos que aporte Pemex a la Federación sumen 281 mmdp, pero el Gobierno le devolverá 136 mmdp mediante transferencias financieras de la Secretaría de Energía (Sener). De esta forma, el Estado tendrá ingresos petroleros netos por 145 mmdp, 65% menos (266 mmdp) que López Obrador en su primer año.

Si esto no bastara, hay que considerar la posibilidad de que el Gobierno ahora postergue y condone el pago del DPB a Pemex el siguiente año. Al mes de septiembre, los ingresos petroleros del Gobierno federal iban 50% (112 mmdp) por debajo de la meta, mientras que aquellos de Pemex iban 9% por arriba. Lo anterior a causa de la postergación del DUC a Pemex.

En conjunto, la postergación de impuestos a la petrolera y las transferencias millonarias a Pemex, han provocado que los ingresos petroleros netos del Gobierno federal cayeran a términos negativos por primera vez en su historia en 2024. Si bien en el papel no se espera que se repita esta situación en 2025, la contribución neta de Pemex podría volver a ser negativa si se postergan tributos o si se sobrepasan las transferencias a la empresa.

El truco de los no tributarios no petroleros

De forma histórica la Secretaría de Hacienda ha estimado menores ingresos no tributarios no petroleros (NTNP) —derechos, aprovechamientos, productos, etc.— de los que realmente obtiene cada año. De 2002 a 2023, estos ingresos han superado las expectativas en 135% (241 mmdp) en promedio. Si bien dentro de estos ingresos hay conceptos muy difíciles de pronosticar, la realidad es que el Gobierno presupuesta a la baja para tener un mayor margen de maniobra o para compensar faltantes en los ingresos petroleros o en los tributarios. También, existe el incentivo de tener excedentes de ingresos, porque estos se pueden gastar de forma discrecional.

Por primera vez en 2025 parece que la SHCP está pronosticando ingresos realistas en este rubro; no con el fin de reducir la discrecionalidad, sino de cuadrar las cifras. Hay que recordar que para reducir el déficit fiscal en 2025, el Gobierno tuvo que presupuestar un buen crecimiento de los ingresos a la par de un gran recorte en el gasto. Con expectativas de crecimiento económico y producción de petróleo poco halagüeñas, el Gobierno no podía presupuestar aumentos en los ingresos tributarios y petroleros enormes. Por esta razón, se ve obligado a estimar un monto histórico en los NTNP.

Para 2025, la SHCP anticipa ingresos NTNP por 374.4 mmdp, el mayor monto tanto presupuestado como aprobado desde el año 2000 y un aumento de 37.3% (102 mmdp) frente al autorizado en 2024. La cifra es, sin embargo, 18% (82 mmdp) menor al promedio de 2002 a 2023. Es decir, por primera vez en décadas Hacienda está pronosticando NTNP realistas.

Otro factor de discrecionalidad de los NTNP es que generalmente en las Leyes de Ingreso no se explica a detalle los conceptos por los cuales la Federación prevé obtener recursos. Nos referimos a los Aprovechamientos “otros, otros”3. En los últimos años, esta “caja negra” de los ingresos ha representado en promedio el 71% de los NTNP aprobados en la Ley de Ingresos de la Federación (LIF). Para 2025 representará sólo el 47%. Esto no se debe a una reducción en monto de estos ingresos, sino a que el siguiente año el total de NTNP proyectado será muy grande, lo que disminuye la participación porcentual de los “otros otros”.

El monto aprobado para el siguiente año de esta caja negra será de 177 mmdp, el menor dato desde 2019. No obstante, este monto sigue sin ser pequeño. Es superior a todo el presupuesto de la Secretaría de la Defensa Nacional (Defensa) (151,2 mmdp). Se mantiene la necesidad de una mayor transparencia en este tipo de recursos.

Al considerar los ingresos tributarios, los petroleros del Gobierno federal y los NTNP, se tiene que para 2025 el Gobierno tendrá recursos por 5.95 billones de pesos o 16.5% del PIB. Se trata de ingresos exclusivos de la federación. Es decir, no incluyen aquellos de Pemex, la Comisión Federal de Electricidad (CFE), o el Instituto Mexicano del Seguro Social (IMSS). Estos ingresos se utilizan para financiar a las Secretarías de Estado, los ramos autónomos o para repartir a las entidades federativas.

El monto de 2025 será 4.2% (238 mmdp) superior al aprobado en 2024 y alcanzará el mayor nivel en pesos de la historia. Sin embargo, visto en puntos del PIB, quedará por debajo del máximo alcanzado de 2016 (17.2% del PIB). Es decir, los ingresos del Gobierno federal siguen estancados por ya casi una década. Además, el dato aprobado puede ser inferior si en 2025 nuevamente se postergan impuestos a Pemex.

Motosierra al gasto público para contener el endeudamiento

El gasto neto total importa porque determina la capacidad y las prioridades del Gobierno para financiar bienes y servicios públicos que deben satisfacer necesidades generales de la población. Afecta directamente la calidad de vida de las personas, ya que define los recursos destinados a salud, educación y seguridad, entre otros rubros esenciales para el desarrollo humano. Incluso refleja la capacidad del Estado para impulsar el crecimiento económico, reducir desigualdades y garantizar derechos básicos. En 2025 se anticipa un recorte que afectará a los más vulnerables que dependen de programas públicos esenciales.

El Paquete Económico 2025 proyecta un gasto neto total de 9.2 billones de pesos, equivalente al 25.5% del PIB, una disminución real de 1.9% (179.4 mmdp) respecto a 2024. Este ajuste fiscal es equivalente a 0.9 puntos porcentuales del PIB y marca un cambio de tendencia frente al crecimiento observado durante el mandato de López Obrador, donde el gasto neto pasó del 23% del PIB en 2019 a un máximo de 25.6% en 2022 y 2023. Es probable que el gasto vuelva a expandirse en años posteriores para la instrumentación de políticas propias de la nueva administración, pero de momento, Sheinbaum se ha visto obligada a aplicar un saneamiento a la política fiscal de su predecesor.

El gasto neto total se divide en programable y no programable. El primero financia bienes y servicios públicos esenciales, como servicios sanitarios, educativos, infraestructura, etc., e impacta directamente la calidad de vida de la población. En contraste, el segundo, cubre compromisos obligatorios, como el pago de deuda pública y transferencias a estados y municipios (que también están orientados a satisfacer necesidades básicas de la población). Proporcionalmente a su monto, éste limita la flexibilidad del Gobierno federal para implementar nuevas políticas públicas adaptadas a las necesidades actuales.

En este aspecto, Sheinbaum enfrentará restricciones significativas, ya que casi un tercio del gasto neto total (30%) estará comprometido con gasto no programable. Se trata de la mayor proporción desde el año 2000. Esto limitará su capacidad para instrumentar políticas públicas enfocadas en las necesidades actuales de la población. Comparando los inicios de administraciones recientes, la presidenta enfrentará mayor rigidez presupuestaria: en 2019, López Obrador tuvo un gasto no programable del 27% (2,069 mmdp), Peña Nieto del 21% (1,527 mmdp), Calderón del 24% (1,366 mmdp) y Fox del 29% (1,274 mmdp).

Analizar la relación entre el crecimiento del gasto neto total y el PIB real, ayuda a evaluar si el presupuesto acompaña el desempeño económico y las necesidades sociales. Cuando el gasto se contrae en un contexto de crecimiento económico, como en 2025, puede comprometer la capacidad del Estado para implementar políticas públicas necesarias, afectando especialmente a los sectores más vulnerables. Para 2025 el gasto neto total se anticipa con una tasa de crecimiento de -2.4% versus 2024, mientras que el PIB real crecerá a un ritmo de 2.5%, supuestamente. Esto implicará que el gasto neto total crezca 4.9 puntos porcentuales; es decir, más lento que la economía, lo que refleja una restricción fiscal. Este ajuste limitará la capacidad del Ejecutivo para mantener programas sociales, financiar infraestructura y atender las necesidades de la población.

Comparado con los primeros años de sexenios anteriores, 2025 marca la primera vez que el gasto neto total se contrae mientras la economía crece. En 2019, el gasto neto total disminuyó 0.7%, pero el PIB real también se contrajo 0.4%, manteniendo una tendencia procíclica4 negativa. En 2013, durante el inicio del sexenio de Enrique Peña Nieto, ambos indicadores crecieron: el gasto neto total aumentó 4.8%, superando al PIB real por 3.9 puntos porcentuales (0.9% vs. 4.8%). En 2007, con Felipe Calderón, el gasto neto total creció 3.7%, también sobrepasando al PIB real por 1.6 puntos porcentuales (2.1% vs. 3.7%). En 2001, con Vicente Fox tanto el PIB como el gasto neto total cayeron 0.5% y 0.6%, respectivamente.

Todos los presidentes anteriores, desde Fox a López Obrador, aplicaron políticas procíclicas en su primer año, lo que tuvo el efecto de agravar las contracciones económicas o impulsar el crecimiento (y la inflación). Sheinbaum será —en el papel— la primera en aplicar una política contracíclica al inicio de su sexenio: lamentablemente para meterle el freno de mano al crecimiento.

Identificar las funciones ganadoras y perdedoras en el presupuesto es fundamental para comprender las prioridades económicas y de desarrollo del Gobierno. Recortes en áreas como Salud y Seguridad Nacional pueden comprometer la cobertura de servicios esenciales y la estabilidad ciudadana, mientras que incrementos en Protección Social reflejan un esfuerzo por abordar las demandas sociales más urgentes. Hacia 2025 los recortes en distintas áreas del gasto público demuestran que la prioridad para Sheinbaum al inicio de su sexenio es el control del endeudamiento a costa de la garantía de derechos sociales.

El presupuesto para 2025 muestra cambios significativos en la asignación de recursos entre las distintas funciones del gasto público. Las funciones ganadoras son: Protección Social (donde se incluyen los programas de pensiones no contributivas), que aumenta 75 mmdp (3.5%), Vivienda y Servicios a la comunidad (principalmente Aportaciones Federales, que están blindadas por ley) con 25.2 mmdp adicionales (7.3%), y Coordinación de Política de Gobierno (gasto del INE y Gobernación principalmente), que recibe un incremento de 0.3 mmdp (2.4%).

Por otro lado, las funciones con mayores recortes son: Salud (IMSS, ISSSTE, SSA e IMSS-Bienestar, principalmente), con una disminución de 122.2 mmdp (-12.2%), Seguridad Nacional y Policías (Defensa, Marina y Protección y Seguridad Ciudadana, principalmente), que pierde 61.9 mmdp (Seguridad nacional cayó 15% y Policías 42.9%), y Combustibles y Energía (Pemex y CFE), con una reducción de 0.3 mmdp (3.9%). Este reordenamiento del gasto refleja un cambio en las prioridades gubernamentales y las áreas donde se aplicarán medidas de austeridad.

Examinar cómo se concentra el gasto público permite entender las prioridades de cada administración y sus posibles implicaciones. Un análisis por funciones muestra cómo las decisiones presupuestarias moldean las políticas públicas y el impacto que tendrán en el bienestar general de la población y el desarrollo del país.

Al comparar la concentración del gasto por funciones en 2019 y 2025 se evidencia el cambio en las prioridades. En el contexto de los primeros años de López Orador, los rubros principales en la concentración del gasto programable son: Protección Social, Combustibles y Energía, y Educación. Sin embargo, en 2025, Sheinbaum destinará el 35% del gasto programable a Protección Social, superando significativamente el 25% que López Obrador asignó a este rubro en 2019. Esto significa que mientras López Obrador dirigió una cuarta parte del gasto a Protección Social, Sheinbaum dedicará más de un tercio, marcando un cambio claro en la redistribución de recursos.

Esta concentración no está exenta de costos. En 2025, casi todas las funciones, excepto Protección Social, Otros Asuntos Sociales, Transporte y Otras Industrias, recibirán menos recursos que en 2019. De estas, únicamente Protección Social muestra un incremento significativo, aumentando 9% en su concentración (de 25.7% en 2019 a 35.1% en 2025). Las otras funciones experimentarán incrementos marginales de 0.3% o menores. Se trata de un ajuste presupuestario que prioriza marcadamente el gasto social sobre otras áreas.

Un enfoque mayor en Protección Social puede beneficiar a las poblaciones más vulnerables, pero el estancamiento de los recursos disponibles, limita la inversión en áreas económicas como infraestructura o el gasto en salud o educación. De hecho éstas últimas han perdido participación en el gasto. En 2019 el gasto en salud representó el 14.8% del gasto programable y en 2025 tendrá el 13.9%. Por su parte, el gasto en educación representó 17.9% y el siguiente año significará sólo el 16.2%.

Analizar las funciones estratégicas del gasto público en función del PIB es pertinente para identificar el peso de áreas esenciales respecto del tamaño de la economía. Esto permite dar una idea de su suficiencia y comparar el gasto con otras economías

En el sexenio de Sheinbaum, las pensiones (contributivas y no contributivas) lideran como las principales receptoras de recursos, representando el 6% del PIB, seguidas del pago de intereses de la deuda (3.8 del PIB) y combustibles y energía (3% del PIB). Esta distribución refleja un fuerte componente inercial con relación al sexenio de AMLO, ya que tanto las pensiones como el pago de intereses están determinados por compromisos adquiridos en años previos. Lo recibido por Sheinbaum contrasta con el inicio del sexenio de Peña Nieto, cuando las pensiones (contributivas y no contributivas) tenían recursos asignados equivalentes a 2.9% del PIB y el pago de intereses 2% del PIB.

Otras funciones estratégicas que no difieren mucho del primer año de López Obrador (2019) son: combustibles y energía con el 3.8% del PIB, seguidas de las pensiones con 3.9%. Una similitud menos favorable entre ambos periodos es que seguridad nacional y policías ocupan la última posición dentro de las funciones estratégicas, recibiendo sólo el 0.5% del PIB en 2025 frente al 0.7% en 2019. Esta tendencia plantea interrogantes sobre el nivel de atención a la seguridad pública como prioridad presupuestaria. La inversión física, un componente clave para el desarrollo económico, continúa rezagada. En 2025, es la penúltima función con mayores recursos proyectados, representando solo el 1.7% del PIB, una posición similar a la registrada en 2019 bajo López Obrador, cuando alcanzó el 1.4% del PIB.

Las categorías de salud y educación, pilares fundamentales del bienestar y el desarrollo social, muestran un preocupante estancamiento al comparar los primeros años de ambas administraciones. En 2025, Salud contará con recursos equivalentes al 2.4% del PIB, solo un punto porcentual más que en 2019 y se aleja del 6% del PIB recomendado por la Organización Mundial de la Salud (OMS). Educación enfrenta un escenario aún más crítico, al permanecer en 2.9% del PIB, sin avances respecto a 2019 y se encontrará muy por debajo del máximo de 3.5% del PIB logrado en 2015. Esto resulta alarmante en una era donde el conocimiento es clave para mejorar ingresos y acceder a mejores oportunidades en un mercado laboral cada vez más digitalizado.

Programas sociales prioritarios proyectados para 2025: continuidad y cambios clave

Los programas sociales son esenciales porque garantizan derechos básicos, reducen desigualdades y mejoran la calidad de vida de los sectores más vulnerables. Su análisis permite evaluar si las prioridades presupuestarias responden a las necesidades sociales y generan impactos positivos en quienes más lo requieren.

En conjunto, el gasto para programas sociales prioritarios (definidos así por el Gobierno por razones sociales, económicas, políticas o ideológicas) aumentará de 773.3 mmdp a 835.7 mmdp en 2025, lo que representa una tasa de crecimiento real del 8.1% (62.4 mmdp). Esto contrasta con el recorte en las funciones de salud o seguridad —las cuales, por cierto, no tienen programas considerados prioritarios. Así las prioridades…

El incremento de los programas que sí se consideran prioridad se explica principalmente por los rubros de pensiones, vivienda y becas. En particular, la Pensión para Adultos Mayores y el Apoyo para Mujeres de 60 a 64 años tendrán un aumento combinado de 13.4 mmdp, mientras que el Programa de Vivienda Social se incrementará en 27.1 mmdp y el Programa de Becas crecerá 40.5 mmdp.

Sheinbaum mantiene las principales políticas públicas de 2024, ya que en 2025 se proponen prácticamente los mismos programas que en el último año de AMLO, con excepción de la pensión para mujeres mayores de 60 años, que contará con 15 mmdp. Además, se incorpora el programa Bienestar Casa por Casa, con un presupuesto inicial de 2 mmdp. Por el contrario, dos programas prioritarios desaparecerán: Adquisición de Leche Nacional y Abasto Rural y Mejoramiento Urbano, lo que implica un recorte conjunto de 12.5 mmdp.

Aumenta más y más el peso de las pensiones

El análisis de las pensiones contributivas y no contributivas es clave para entender las dinámicas del gasto público y su impacto en la sostenibilidad fiscal. Las contributivas dependen de sistemas laborales formales, mientras que las no contributivas son decisiones de política social para reducir la desigualdad. Un crecimiento descontrolado de las pensiones no contributivas podría comprometer recursos destinados a otras funciones prioritarias, y afectar la capacidad del Estado para atender necesidades futuras.

En 2025, las pensiones totales representarán el 6% del PIB, equivalente a 2.1 billones de pesos. Las pensiones contributivas llegarán a 4.5% del PIB, mientras que las no contributivas serán de 1.5%. Se trata de una expansión drástica frente al primer año de López Obrador: en 2019 el gasto total de pensiones sumó 3.9% del PIB (3.5% por pensiones contributivas y sólo 0.5% por pensiones no contributivas).

Este año, además, marcará un récord para las pensiones no contributivas, que alcanzarán el 24% del gasto total en pensiones, un salto significativo frente al 11% observado en el primer año de López Obrador y al 4% registrado en 2018. Este crecimiento acelerado se ha producido por aumentos anuales considerables: 204.3% (110.7 mmdp) en 2019, 12.5% (20.3 mmdp) en 2021, 53% (96.5 mmdp) en 2022, 29.4% (81.9 mmdp) en 2023, 34.5% (124.3 mmdp) en 2024 y 8.8% (42.6 mmdp) en 2025.

Sacrificio de la inversión

La inversión física proyectada para 2025 asciende a 2.3% del PIB (836.6 mmdp), lo que representa una disminución de 0.4% (-121-8 mmdp) respecto a la cifra aprobada para 2024 (2.7% del PIB). Este nivel de inversión es equivalente al registrado en el primer año de la administración de López Obrador, pero se mantiene por debajo del registro del primer año de Peña Nieto (4.1% del PIB o 1,300 mmdp), así como del promedio de 3.1% (1,004.7 mmdp) ejercido entre 2013 y 2023.

Esta caída refleja el ajuste fiscal prometido por Sheinbaum y puede tener consecuencias significativas para el crecimiento económico y el desarrollo social, al limitar los recursos destinados a infraestructura. La inversión física es un motor clave para estimular la actividad económica, generar empleo y mejorar la calidad de vida de la población mediante obras de infraestructura que fortalecen la competitividad y conectividad del país.

Si bien estas cifras son proyectadas, su evolución dependerá de la capacidad del Gobierno para ejecutar el gasto previsto. Un ejercicio por encima de lo proyectado podría mitigar los efectos negativos y apoyar una recuperación económica más sólida. Sin embargo, un subejercicio podría profundizar el impacto adverso, lo que limitaría aún más la capacidad del país para alcanzar sus objetivos de desarrollo. En el primer año de López Obrador, el gasto ejercido fue inferior al aprobado en 0.42% del PIB o 139.5 mmdp. De repetirse esta situación, habría un nuevo descenso en la inversión física.

Gran endeudamiento pese al recorte

A pesar del recorte en el presupuesto, el déficit público seguirá siendo uno de los más elevados en los últimos 30 años para un inicio de sexenio. Corregir el desbalance fiscal que heredó la administración de AMLO será una tarea complicada para este nuevo periodo de Gobierno, sobre todo considerando que los ingresos siguen una trayectoria tendencial, ante la falta de una reforma fiscal que los fortalezca.

Como ya mencionamos, se espera que el gasto público disminuya frente a lo que se aprobó y se estima para 2024. Esto implica que del 27% del PIB estimado al cierre del año baje a 25.5% para 2025, lo que equivale a 9,226 mmdp. Sin embargo, se espera que los ingresos públicos apenas avancen dos décimas del PIB, al ir de 22.1% del PIB a 22.3% del PIB, lo que equivale a 8,055 mmdp.

Esto nos da una brecha entre los ingresos y el gasto público por 1,170.5 mmdp que es igual al déficit presupuestario de 3.2% del PIB para 2025, el más elevado para un inicio de sexenio. Recordemos que AMLO inició su mandato con un déficit presupuestario por 1.6% del PIB, Peña con 2.2% del PIB, y no se hable del inicio de sexenio de Calderón quién inició el sexenio con un presupuesto equilibrado.

La pregunta obligada a hacernos es si con este déficit Sheinbaum cumplió la promesa de recortar el déficit total a 3.5% del PIB, y la respuesta es un rotundo no. Si bien el déficit presupuestario bajó a 3.2% del PIB, al considerar aquellas necesidades de financiamiento que se encuentran fuera del presupuesto, pero que sí incrementan la deuda pública5, el déficit público amplio6 pasa de 5.9% del PIB estimado al cierre de 2024, a 3.9% del PIB para 2025. Esto es 0.4 décimas por arriba del recorte que prometió Sheinbaum durante su campaña.

Con este déficit, ¿cuál es el techo de endeudamiento para el Gobierno federal? Se propone un techo de endeudamiento interno por 1,580 mmdp, y un techo de endeudamiento externo de hasta por 15,500 millones de dólares (mdd). Esto nos da un límite de endeudamiento total de hasta 1,867 mmdp, considerando el tipo de cambio a final de año estimado por Hacienda.

Cabe señalar que es el segundo tope al endeudamiento externo más alto desde el año 2012, solamente inferior a los 18,000 mdd que se aprobaron para 2024. Esto nos señala que a pesar de que se espera un tipo de cambio más depreciado, la nueva administración estará buscando colocar mayor deuda en moneda extranjera respecto a años anteriores. Esto podría significar un mayor riesgo a causa de la volatilidad en los mercados internacionales, el tipo de cambio y las tasas de interés externas sobre la deuda pública.

Asimismo, se propone el segundo techo de endeudamiento más elevado para el Gobierno federal desde el año 2012. Incluso la adquisición de pasivos mediante la colocación de bonos tanto en moneda nacional como extranjera, es mayor al déficit público que se propone. ¿Cómo es posible que el Estado necesite emitir bonos para financiarse por 1,867 mmdp, pero el déficit público sea de apenas 1,428 mmdp? La respuesta es la economía política del balance público.

El balance público es como un resumen de los ingresos y gastos de todas las entidades que forman parte del Gobierno, no solo del federal. Incluye las finanzas de las empresas públicas como lo son Pemex, CFE, así como los organismos de salud como IMSS e ISSSTE.

Aunque el Gobierno federal puede tener un gran déficit; es decir, que sus gastos son mayores a sus ingresos, otras entidades, como IMSS, ISSSTE y las empresas públicas tienen más ingresos de lo que gastan, es decir, tienen un superávit. Al sumar todo, estos superávits ayudan a compensar parte del déficit del Estado.

Por eso, el déficit público total (que es la suma de todos los déficits y superávits) suele ser menor que las necesidades de financiamiento del Gobierno federal por sí solo. Sin embargo, el balance público en su conjunto nos muestra las decisiones políticas sobre el manejo de las finanzas de las empresas, organismos públicos y el propio Gobierno.

Con el Paquete 2025 se observa que la Federación está adquiriendo el segundo mayor monto de endeudamiento desde 1990, para poder financiar el superávit de las empresas públicas.

Se espera que Pemex alcance un superávit presupuestario por 248 mmdp. Esto implica un crecimiento real del 64.5% (97.6 mmdp) frente al superávit que se aprobó para 2024. Se trata del excedente presupuestario más elevado de la empresa desde 2008. Hay que recordar que este remanente se piensa lograr mediante la continuación de los apoyos fiscales a la empresa y no porque Pemex esté siendo eficiente en términos financieros u operativos.

Además, se espera que la CFE también presente un superávit por 40 mmdp, hay que recordar que se estima que para 2024 tenga un balance equilibrado al igual que lo observado en 2023. Sin embargo, el gasto que recibe del Gobierno federal para mantener los subsidios eléctricos rondan los 84.4 mmdp. Esto implica que también su saldo positivo se debe a los apoyos fiscales del Estado.

En otras palabras, lo que vemos con el balance público por entidad es que el Gobierno está adquiriendo el segundo mayor monto de endeudamiento, pero espera que las empresas públicas presenten superávits históricos que permitan compensar su déficit. De aquí surgen dos problemas: 1) que si las empresas públicas no cumplen con su meta, entonces el déficit será mucho mayor al 3.9% del PIB que se está proponiendo, y 2) al endeudarse el Gobierno federal para mantener las finanzas de Pemex y CFE, adquiere un compromiso que debe pagar con intereses, lo cual como veremos a continuación comienza ya a ser un problema presupuestario.

En el paquete económico 2025 se espera que el costo financiero de la deuda pública ascienda a 1.3 billones de pesos, equivalente a 3.8% del PIB. Será el costo financiero de la deuda más elevado en los últimos 25 años. Hay que recordar que el costo financiero de la deuda pública es el pago de intereses y servicio de la deuda, por lo que depende de las tasas de interés que se pagan, el tipo de cambio y, claro, el monto de lo que se debe.

Esto lo señalamos, porque el costo financiero aumenta a pesar de que, de acuerdo con los Criterios Generales de Política Económica (CGPE) 2025, se espera que la tasa de interés de referencia pase de 10% a 8% a final de 2025,. Esto responde a lo que señalamos anteriormente y es que se espera hacer mayor uso de la deuda externa a pesar de un tipo de cambio más depreciado, además de que el déficit del Gobierno federal es el más elevado en los últimos 35 años.

Para poner en perspectiva lo preocupante que es el elevado costo financiero, podemos ver que éste es mucho mayor al total del presupuesto que se propone para los programas prioritarios. Para 2025 se proponen 15 programas prioritarios, entre los cuales se encuentran los programas de pensiones, Sembrando Vida, La Escuela es Nuestra, Jóvenes Construyendo el Futuro, entre otros.

La suma del presupuesto de estos 15 programas prioritarios es por 835.7 mmdp, en tanto que el costo financiero de la deuda es 66.1% (552.3 mmdp) superior. De aquí viene nuestra preocupación por el déficit que se propone y el alto costo que está representando en el presupuesto público.

Mientras se presentan recortes presupuestarios en ramos como educación, salud, ciencia y tecnología, medio ambiente, entre otros es decir, se reducen los bienes y servicios públicos para la población—, aumenta el dinero que se va para cubrir los intereses de la deuda pública.

Y todo este endeudamiento y sus intereses, ¿para qué son?

De acuerdo con la Constitución Política de los Estados Unidos Mexicanos, la deuda pública debe destinarse a proyectos que generen, en el corto o largo plazo, un incremento de los ingresos públicos. Esto implica que la deuda pública tendría que destinarse al gasto de inversión física que es aquel que tiene por finalidad mejorar o ampliar la infraestructura, capacidades productivas y el desarrollo del país.

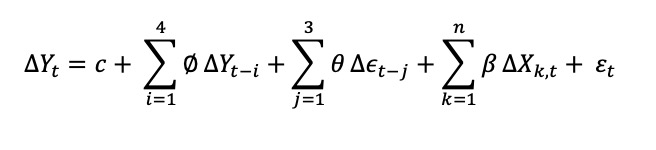

Sin embargo, con el presupuesto 2025 se propone un déficit público por 1.43 billones de pesos, mientras que se propone un gasto de inversión física por 831 mmdp. Esto implica que, con la propuesta de presupuesto, de cada peso de endeudamiento, 59 centavos se irán al gasto de inversión física, y los restantes 41 centavos a gasto corriente que, como vimos anteriormente, lo más probable es que sea para cubrir intereses de la deuda. Todo esto sugiere que el Gobierno se estará endeudando para pagar los intereses de la deuda. Es como pagar una tarjeta de crédito con otra: insostenible.

Al proponer un gasto de inversión física por 831 mmdp, que representa una caída real del 12.6% frente al monto aprobado para 2024, se ve complicado que se cumpla el estimado de crecimiento para 2025. Sin inversión, no hay un impulso al crecimiento económico.

Como vemos, se espera el mayor déficit para un inicio de administración. Incluso, podría ser mayor de no cumplirse el superávit de las empresas públicas. Por otro lado, hay un gran costo financiero que quita recursos al presupuesto y todo indica que el Gobierno se endeudará para pagar intereses de la deuda.

Ante este contexto, surge la siguiente pregunta: ¿Es responsable el presupuesto 2025? La respuesta es no, no es responsable el presupuesto 2025. Vamos por partes.

En México, el presupuesto se debe presentar bajo los criterios de responsabilidad fiscal que establece la Ley Federal de Presupuesto y Responsabilidad Hacendaria (LFPRH). Los artículos 16 y 17 de la LFPRH establecen como principal principio de responsabilidad fiscal el equilibrio presupuestario. Esto implica que los ingresos y los gastos deben ser iguales, sin considerar el gasto en inversión.

Para esto se proponen como metas fiscales el balance presupuestario sin gasto de inversión, y los Requerimientos Financieros del Sector Público (RFSP), o el déficit público como lo conocemos.

Con estos dos indicadores, se establecen las siguientes dos metas que todo presupuesto elaborado con responsabilidad debe seguir:

- Que el balance presupuestario sin inversión sea igual a cero y,

- Que los RFSP sean de tal magnitud que se mantenga estable el saldo de la deuda pública frente al año anterior.

De acuerdo con el paquete económico 2025, se propone un déficit público o RFSP por 3.9% del PIB, el cual sí es consistente con mantener constante el saldo de la deuda pública en 51.4% del PIB estimado para el cierre de este año. Ello cumple con una de las dos condiciones de la responsabilidad fiscal.

Sin embargo, no es posible confirmar el cumplimiento de la primera condición, ya que en los CGPE no se incluyó el indicador de balance presupuestario sin inversión, lo cual no ocurría desde 2010 cuando se comenzó a aplicar esta regla. En otras palabras, Hacienda omitió publicar el principal indicador para evaluar el equilibrio fiscal, lo que impide verificar si el presupuesto propuesto, cumple con los principios de responsabilidad fiscal establecidos en la legislación vigente.

Nosotros nos dimos a la tarea de calcular este indicador y el resultado podría justificar el por qué no fue incluido dentro del paquete. Se propone que el gasto de inversión total (inversión en infraestructura e inversión financiera) sea de 996 mmdp, mientras que se espera un déficit presupuestario por 1,170 mmdp, por lo que al restarle al déficit presupuestario los 996 mmdp, queda un déficit presupuestario sin inversión por 173 mmdp. Esto implica que no se está cumpliendo el principio de equilibrio presupuestario sin inversión, lo cual podría ser la razón de que a Hacienda se le “olvidó” poner que no está cumpliendo con el principio de responsabilidad hacendaria.

Se trata del peor déficit sin inversión total para un inicio de sexenio desde que se da seguimiento a esta métrica. Por ejemplo, en su primer año de gobierno, Peña Nieto reportó un déficit sin inversión por 81 mmdp, los cuales se justifican debido a la desaceleración económica que se observaba en esos años. Por otro lado, AMLO inició su sexenio con un superávit por 126 mmdp, presentando un primer paquete muy responsable. Sin embargo, con Sheinbaum su primer paquete es presentado sin el principal indicador de responsabilidad hacendaria, que al calcularlo da un déficit sin inversión por 173 mmdp, faltando al principio de presupuesto equilibrado.

Hay que aclarar que de acuerdo con el reglamento de la LFPRH es posible presentar un presupuesto con un déficit presupuestario sin inversión, solo bajo las siguientes circunstancias:

- La previsión de un aumento en el costo financiero del sector público, derivado de un incremento en las tasas de interés, que exceda el equivalente al 25% del costo financiero aprobado en el Presupuesto de Egresos del ejercicio fiscal inmediato anterior.

- El costo de la reconstrucción provocada por desastres naturales, una vez agotados los recursos del Fondo de Desastres Naturales del ejercicio fiscal anterior, que exceda el equivalente al 2.0% del gasto programable aprobado en el Presupuesto de Egresos del ejercicio fiscal inmediato anterior.

- La previsión de un costo mayor al 2%del gasto programable aprobado en el Presupuesto de Egresos del ejercicio fiscal inmediato anterior que origine la implantación o modificaciones de ordenamientos jurídicos o medidas de política fiscal que en ejercicios fiscales posteriores contribuyan a mejorar ampliamente el déficit presupuestario ya sea porque generen mayores ingresos o menores gastos permanentes; es decir, que el valor presente neto del beneficio fiscal de dicha medida supere ampliamente el costo de la misma en el ejercicio fiscal que se implemente.

- La previsión del pago de pasivos correspondientes a ejercicios fiscales anteriores que superen el 2% del gasto programable aprobado en el Presupuesto de Egresos del ejercicio fiscal inmediato anterior.

- La previsión de una caída de los ingresos tributarios no petroleros que exceda el 2.5% real del monto aprobado en la Ley de Ingresos del ejercicio fiscal inmediato anterior que resulte de una previsión de un débil desempeño de la economía que se refleje en una estimación del Producto Interno Bruto que lo sitúe por debajo del Producto Interno Bruto potencial estimado, así como las previsiones de una caída en el precio del petróleo mayor a 10% respecto al precio previsto en la Ley de Ingresos de la Federación del ejercicio fiscal inmediato anterior, o de una caída transitoria de la plataforma de producción de petróleo en el país.

Empecemos punto por punto. El primer punto no se cumple, ya que de acuerdo con los CGPE 2025, se espera que disminuya la tasa de interés de los Certificados de la Tesorería (Cetes) del 10.0% esperada al cierre del año, baje a 8.0% para 2025. Además, el crecimiento del costo financiero respecto al monto aprobado es de 6.4% y de 8.5% frente al estimado.

Respecto al segundo punto, es cierto que durante 2024 México ha sufrido el impacto de varios fenómenos naturales, el más reciente fue el huracán John. Sin embargo, de acuerdo con el PEF aprobado para este año, la función de desastres naturales tiene un monto aprobado por 18,445 mdp, de los cuales al tercer trimestre se han ejercido 211 mdp. Para que el costo de reconstrucción por el huracán John y otros desastres naturales observados durante el año, sean la razón del déficit presupuestario, éste tendría que ser mayor al 2.0% del gasto programable, lo cual equivale a 134,506 mdp. Para 2025 se propone un monto para desastres naturales por 19,133 mdp, lo cual sigue siendo inferior al 2.0% del gasto programable aprobado para 2024.

Respecto al tercer punto, el Paquete 2025 no contempla la creación de algún proyecto o política pública nueva que tenga por finalidad incrementar los ingresos en el mediano o largo plazo. Incluso, más de la mitad de las secretarías presentan un recorte presupuestario, por lo que no hay una nueva medida o aplicación de política pública que justifique el déficit de acuerdo con la tercera cláusula de escape de la ley.

Por otro lado, en la exposición de motivos o los CGPE 2025 no se menciona el pago de pasivos contraídos durante el ejercicio anterior, que sean diferentes del pago de intereses de la deuda. Incluso, el pago de Adeudos de Ejercicios Fiscales Anteriores (Adefas) se proyecta en 45,800 mdp, que también es inferior al 2.0% del gasto programable aprobado para 2024, de 134,506 mdp.

Por último, se espera que los ingresos tributarios no petroleros aumenten 2.9% frente al monto aprobado en 2024, y 3.0% frente al monto ejercido. Mientras que se espera que los ingresos petroleros aumenten 4.5% (50 mmdp) más que lo aprobado en 2024 y 4.3% (47 mmdp) más de lo estimado al cierre de 2024. Además, se espera que la plataforma de producción promedio de petróleo aumente para 2025 y 2026, a 1891 mbd y 1902 mbd, respectivamente.

Como podemos observar, no se cumple ninguna de las condiciones que permiten presentar un paquete con un déficit presupuestario sin inversión. Aún así, en la exposición de motivos se hace mención de ser un paquete con responsabilidad fiscal, lo cual claramente no se está cumpliendo. Se trata de un punto de quiebre en la responsabilidad fiscal que muestra el agotamiento del artículo 16 de la LFPRH del equilibrio presupuestario. Con este paquete queda demostrado que no tiene ninguna utilidad al momento de presupuestar, y que no blinda la inversión ni tampoco el equilibrio fiscal.

Si bien el déficit no es malo, sí lo es no cumplir con la Ley. Hay alternativas al momento de presupuestar y de buscar una consolidación fiscal, y el camino no es olvidar presentar los indicadores fiscales, sino transparentar el proceso. Este debería ser un momento para aprovechar y discutir las reglas de responsabilidad fiscal. De esta manera, se puede plantear un nuevo marco legal que lleve a las finanzas públicas a una consolidación factible.

Con este presupuesto que no cumple con el equilibrio presupuestario sin inversión, la deuda pública asciende a 18.59 billones de pesos para 2025, es decir 51.4% del PIB. Se trata de un máximo histórico para el saldo de la deuda pública desde que se tiene registro. Ni siquiera durante la crisis por el Covid-19 la deuda pública había representado tanto porcentaje de la economía.

Si se analiza la variación porcentual del saldo de la deuda pública como porcentaje de la economía, se pueden identificar los componentes que explican su evolución para 2024 y 2025. Se espera que para el cierre del año la deuda pública ascienda al 51.4% del PIB, esto es un incremento de 4.6 puntos del PIB frente al saldo de la deuda en 2023.

Este aumento de la deuda pública para el cierre de este año responde a los siguientes componentes y su impacto: 1.6% del PIB por las tasas de interés, 1.9% del PIB por la depreciación del peso, 1.4% del PIB por el déficit primario y 0.7 % del PIB por otros conceptos, como es el uso de activos financieros.

Por su parte, para 2025 el principal concepto que explica el anclaje de la deuda en 51.4% del PIB es la estimación del crecimiento económico, seguido de la apreciación esperada del tipo de cambio. Pero el efecto que tendrá la tasa de interés será el más alto desde 2003, esto presiona al alza el saldo de la deuda en 1.7% del PIB.

Así, el anclaje de la deuda pública a 51.4% del PIB para 2025 depende de variables macroeconómicas que suelen tener alto grado de volatilidad. De no cumplirse el crecimiento económico esperado de 2.3% y presentarse un crecimiento de 1.3% como lo estima el FMI, el saldo de la deuda pública ascendería a 52% del PIB, manteniendo todo lo demás constante. Hay que recordar, que las variables que tienen mayor peso son el crecimiento económico, el tipo de cambio y las tasas de interés.

En conclusión

El Paquete Económico 2025 refleja un preocupante retroceso en la responsabilidad fiscal, pues los ajustes al gasto social e inversión, aunque significativos, no garantizan la sostenibilidad de las finanzas públicas. La falta de fortalecimiento de los ingresos propios del Gobierno federal y la persistente dependencia del endeudamiento para financiar gasto corriente revelan una gestión que sacrifica el futuro financiero del país. Además, la propuesta incumple principios fundamentales, como la Regla de Oro de la deuda y el equilibrio presupuestario. Sin reformas estructurales que atiendan las crecientes presiones en pensiones y aseguren ingresos sostenibles, los riesgos fiscales no sólo persisten, sino que se agravan, poniendo en duda la capacidad del Estado para cumplir sus obligaciones y derechos fundamentales.