Análisis de las finanzas a agosto 2018

Las cifras de finanzas públicas del Gobierno federal a agosto de 2018 ya están disponibles.

Puntos clave

- El ritmo de crecimiento del gasto corriente del Gobierno federal (4.5% real) respecto al año anterior supera por mucho el de sus ingresos tributarios[1] (0.9% real). El aumento del gasto fue impulsado en gran medida por el incremento del gasto no programable, que presentó un aumento de 10% real respecto al mes de agosto 2017. Preocupa que el gasto corriente creció mucho más que los ingresos recurrentes del Gobierno federal.

- Los ingresos totales del Gobierno federal tuvieron un incremento importante proveniente de los ingresos no recurrentes. Esto se reflejó en el crecimiento de ingresos petroleros e ingresos no tributarios no petroleros “Aprovechamientos”. Esto último puede explicarse por la necesidad de ingresos y la ausencia de un Remanente de Operación del Banxico (ROBM).

- La deuda pública en su más amplia expresión (SHRFSP) se incrementó respecto al mes anterior en 157 mil millones de pesos. La deuda sumó al mes de mayo 10 billones 166 mil millones de pesos. La propia SHCP espera que para 2018 cierre en 10 billones 661 mil millones de pesos, por lo que se espera que incremente 494.6 mil millones de pesos en lo que resta del año.

El balance primario es positivo, pero el déficit sigue

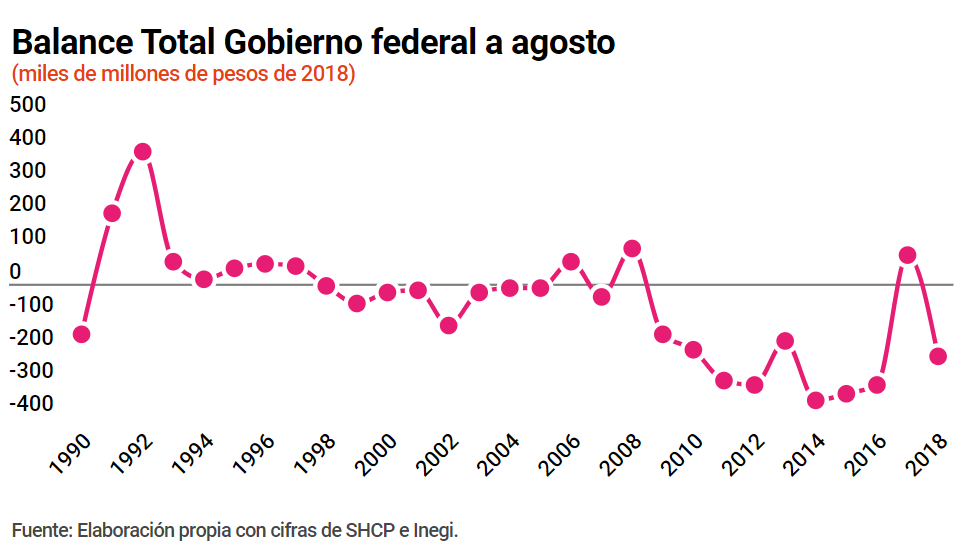

Los ingresos del Gobierno federal fueron menores a sus gastos a agosto de 2018, por lo que, su balance total[2] fue negativo; presentó un déficit de 1% del PIB[3].

Lo anterior muestra que, continúa existiendo un faltante de recursos para que el Gobierno federal pueda cubrir los intereses de la deuda sin tener que recurrir a financiamiento. Las presiones para que el endeudamiento del Gobierno federal siga en incremento son una realidad.

Balance total del Gobierno federal (agosto)

[visualizer id=»4234″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

Preocupa la composición del gasto público. Mientras que cada vez es menor la proporción de gasto que se destina a inversión física, continúa en aumento el gasto corriente del Gobierno federal. Para agosto de 2018, el porcentaje de inversión física respecto al gasto corriente fue 16%. En esta administración, desde 2014, se observó un franco retroceso en la proporción Inversión física / Gasto corriente. Situación que no sucedió con el gasto corriente, el cual únicamente disminuyó en 2017, para recuperar su trayectoria ascendente en 2018.

El gasto corriente a agosto de 2018 se incrementó en 143 mil millones de pesos respecto al mismo mes del año anterior. En el mismo periodo, el gasto en inversión física se incrementó 21 mil millones de pesos.

Por otro lado, el balance primario es positivo, lo cual es una buena noticia. Sin embargo, su tamaño continúa siendo insuficiente. Esto significa que los ingresos del gobierno no son suficientes para cubrir los intereses de la deuda. Es decir, el Gobierno federal debe pedir prestado para pagar el monto de intereses de su deuda. El balance primario, positivo y suficiente para pagar dichos intereses, es el primer paso para aspirar a tener finanzas balanceadas. De lo contrario, seguirán las presiones para que el endeudamiento del Gobierno federal siga en aumento.

La deuda aumentó y así seguirá

La deuda pública federal en su más amplia versión (Saldo Histórico de los Requerimientos Financieros del Sector Público, SHRFSP) ascendió a 10 billones 166 mil millones de pesos, al mes de agosto 2018. Esto significó un incremento de 157 mil millones de pesos comparado con lo observado el mes pasado de este mismo año.

Sigue aumentando el costo financiero de la deuda, presentó un incremento de 10% real respecto al mismo mes del año anterior. Esto quiere decir que, de continuar con la misma tendencia, en 7 años este monto se duplicaría.

- El gasto total del Gobierno federal observó un incremento de 3% real respecto a agosto 2017. Este aumento estuvo impulsado por el gasto no programable. El incremento de 10% real (89 mil millones de pesos) del gasto no programable -pagos de obligaciones en los que destaca el pago de intereses de la deuda- fue impulsado principalmente por el costo financiero, que registró un incremento de 10% comparado con el mismo mes del 2017.

- El gasto programable[5], el que se destina a financiar los programas y servicios públicos, tuvo una disminución de 0.5% real (9.8 mil millones de pesos) respecto al mismo periodo del año anterior. Si no se considerara el gasto en inversión financiera realizado en 2017 por la recepción y uso de una parte del ROBM, el gasto programable hubiera presentado un aumento. Esto debido a que todos los otros rubros de gasto dentro del gasto programable se incrementaron respecto al año previo.

Los Ramos presupuestarios que más incrementaron su gasto respecto al mismo mes del año anterior fueron los relacionados con el pago de obligaciones del Gobierno federal: Adefas, Participaciones a Entidades y municipios, Aportaciones a Seguridad Social y sobresale Sagarpa.

Consulta el gasto por cada Ramo presupuestario aquí: https://www.mexicoevalua.org/numerosdeerario/portfolio/gasto-acumulado-por-dependencia/

Mientras que los Ramos que presentaron los mayores recortes al mes de agosto 2018 respecto a agosto 2017 fueron: Salud, Educación Pública, Comunicaciones y Transporte y Hacienda y Crédito Público. Preocupa el recorte para la provisión de servicios públicos en salud, transporte y educación.

¿Cuántos recursos ingresaron?

- Los ingresos del Gobierno federal a agosto de 2018 disminuyeron en 8% real (-225 mil millones de pesos), respecto a lo observado en agosto de 2017. El efecto preponderante fue impulsado por ingresos no tributarios no petroleros y el IEPS. Los ingresos del Gobierno federal a agosto 2018 no fueron suficientes para cubrir el nivel de gasto observado en el mismo periodo.

- Sin considerar la recepción del Remanente de Operación del Banco de México (ROBM)[6] en 2017, los ingresos totales del Gobierno federal aumentaron respecto al mes de agosto del año anterior (4.5% real). Respecto a los ingresos estimados en la Ley de Ingresos 2018 (LIF 2018), estos si incrementaron en mayor proporción al octavo mes de este año (11%).

- El incremento en los ingresos con respecto a agosto del año anterior estuvo impulsado por el aumento en los ingresos petroleros (16%) y especialmente el IVA (7%). En cambio el IEPS presentó una caída de 17% real respecto al mismo mes del 2017, debido al desplome del IEPS a gasolinas y diésel de -29% real en el mismo periodo. Los ingresos no tributarios no petroleros del Gobierno federal presentaron un incremento de 35% con respecto a agosto de 2017, sin considerar la recepción del Remanente de Operación de Banxico en 2017.

- En relación a la Ley de Ingresos 2018 (LIF), el Gobierno federal obtuvo más ingresos de los aprobados para julio 2018. (Tributarios 5% arriba, “no tributarios no petroleros” 116% más y petroleros 20% adicionales). Esto le permitió asignar ingresos excedentes por 264 mil millones de pesos, un 11% mayor a lo estimado y aprobado en la LIF. Se puede ver que la subestimación de ingresos continúa como práctica recurrente.

Más información de indicadores de ingresos en : https://www.mexicoevalua.org/numerosdeerario/indicadores-de-ingreso/

Para volver a los Números de Erario y ver los indicadores principales del mes de agosto da click aquí

[1] Sin considerar el ROBM recibido por el Gobierno federal, acumulado al mes de abril de 2017.

[2] El balance total del Gobierno Federal mide la cantidad de recursos sobrantes o faltantes después de realizar su gasto total por año. A los ingresos del gobierno federal se le resta el gasto total que ejerció en el año. Este balance excluye al sector paraestatal (Pemex, CFE, IMSS e ISSSTE).

[3] Producto Interno Bruto al segundo semestre de 2018 cifras anualizadas a precios corrientes.

[4] El tipo de cambio (USD / MXN) es la equivalencia de pesos por un dólar.

[5] Tanto el gasto programable como el no programable del gobierno federal excluyen a las empresas productivas del estado (Pemex y CFE) y entes de control directo (IMSS e ISSSTE). El gasto programable es aquel que usa el gobierno para proveer bienes y servicios a la población, así como el gasto en programas sociales y todo aquello necesario para la operación de las instituciones gubernamentales.

El gasto no programable del gobierno federal es aquel que usa para financiar el pago de sus obligaciones. No corresponden de manera directa a la provisión de bienes y servicios públicos a la población.

[6] Los ingresos adicionales por el ROBM dependen del valor del peso mexicano respecto al dólar. Son básicamente ganancias cambiarias que se obtienen por las reservas que tiene el Banco de México en dólares.

Los Números de Erario: agosto 2018

¿Qué hay detrás de éstos números? Conoce el análisis completo aquí

Los Números de Erario: julio 2018

Las cifras de finanzas públicas a julio de 2018 ya están disponibles. ¿Qué nos dicen los principales indicadores de finanzas públicas al cierre del primer mes de la transición de gobierno?

Puntos clave

- El ritmo de crecimiento del gasto de operación del Gobierno federal respecto al año anterior (3.1% real) supera por mucho el de sus ingresos tributarios[1] (1.2% real). El aumento del gasto fue impulsado en gran medida por el incremento del gasto no programable, que presentó un aumento de 10% real respecto al mes de julio 2017. Preocupa que el gasto recurrente creció mucho más que los ingresos recurrentes del Gobierno federal.

- Los ingresos totales del Gobierno federal tuvieron un incremento importante proveniente de ingresos no recurrentes. Esto derivado del crecimiento de ingresos petroleros e ingresos no tributarios no petroleros “Aprovechamientos”. Esto último puede explicarse por la necesidad de aumentar el balance primario y la ausencia de un Remanente de Operación del Banxico.

- La deuda pública en su expresión más amplia (SHRFSP) se incrementó respecto al mes de julio 2017 en 271.7 mil millones de pesos. Al mes de julio 2018, la deuda sumó 9 billones 995 mil millones de pesos. La propia Secretaría de Hacienda (SHCP) espera que al cierre de 2018, la deuda total ascienda a 10 billones 661 mil millones de pesos. Es decir, se espera que incremente 665.3 mil millones de pesos en lo que resta del año.

Hay déficit, pero el balance primario es positivo

Los ingresos del Gobierno federal fueron menores a sus gastos durante julio de 2018, por lo que su balance total[2] fue negativo, presentó un déficit de 205 mil millones de pesos ó 0.9% del PIB[3].

A pesar de que el balance primario es positivo, éste es claramente insuficiente, pues el Gobierno federal tiene que recurrir a financiamiento para el pago de intereses de la deuda. Esto genera presiones para que el endeudamiento del Gobierno federal siga en incremento.

Balance total del Gobierno federal a julio

[visualizer id=»4197″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

Preocupa la sostenibilidad del gasto público.

A julio de 2018, los ingresos recurrentes (tributarios) sólo alcanzaron para cubrir el 74% del gasto recurrente[4] del Gobierno federal. Si bien, durante esta administración se mejoró año con año la sostenibilidad, en julio de 2018 se vio un franco retroceso.

El crecimiento anual del gasto recurrente en julio de 2018 superó por primera vez el crecimiento de los ingresos recurrentes o tributarios[5]durante la actual administración. El gasto recurrente creció 5.5% real, mientras que los ingresos por impuestos 1.5% real. Posiblemente lo anterior fue resultado de los signos de agotamiento que exhibió el crecimiento de los ingresos tributarios. Esta situación nos sugiere que el Gobierno requerirá aumentar su financiamiento en el mediano y largo plazo.

¿Cuanto del gasto recurrente se financia con ingreso tributarios?

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP. Reforma Hacendaria de 2014 incremenetó la sostenibilidad sin alcanzar el objetivo final.

Por otro lado, el balance primario es positivo, lo cual es una buena noticia, pero es de tamaño insuficiente, esto significa que continúa existiendo un faltante de recursos. Es decir, los ingresos del gobierno no son suficientes para cubrir sus gastos y los intereses de la deuda, entonces el Gobierno federal debe pedir prestado para pagar el monto faltante. El balance primario positivo y suficiente para pagar dichos intereses es el primer paso para aspirar a tener finanzas balanceadas, de lo contrario seguirán las presiones para que el endeudamiento del Gobierno federal siga en incremento.

La deuda se espera que aumente 665 mil 346 millones de pesos en los últimos 5 meses del año.

La deuda pública federal en su más amplia versión (Saldo Histórico de los Requerimientos Financieros del Sector Público-SHRFSP) al mes de julio 2018 se encuentra en 9 billones 996 mil millones de pesos. Aunque ésta disminuyó ligeramente durante el mes de julio 2018, aumentó en 272 mil millones de pesos en comparación con lo observado el mismo mes del año pasado.

Se espera que dicho monto continúe en ascenso durante el año. Lo anterior, debido a que al séptimo mes del año aún no se observa el pago más importante de intereses de la deuda, y porque la mayor parte del gasto se realiza al final del año. La propia SHCP estima en su informe mensual que al cierre del 2018 la cifra de deuda sea de 10 billones 661 mil millones de pesos. (Monto que se incrementó 11.8 mil millones de pesos respecto a lo estimado en el primer trimestre del año).

Deuda pública federal (SHRFSP)

[visualizer id=»4200″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

El incremento en la deuda puede seguir presionando las finanzas públicas del Gobierno federal y a la economía en su conjunto al retirar y volver más costoso el obtener recursos para financiamiento. El porcentaje de deuda pública en monedas extranjeras es superior al 36%, un incremento respecto al cierre de la administración anterior, cuando representaba 26%. Es importante tener bajo vigilancia este indicador y las variables que lo afectan, como el aumento en el precio del dólar, el cual genera que el monto de deuda se incremente[6]. Dicha situación se repite con los intereses que se tienen que pagar en moneda extranjera. Cuando el dólar gana valor respecto al peso, los intereses que se tienen que pagar significan más pesos por cada dólar que se debe.

Sigue aumentando el costo financiero de la deuda

- El gasto total del Gobierno federal observó un incremento de 3% real respecto a julio 2017. Este aumento estuvo impulsado por el gasto no programable -pagos de obligaciones en los que destaca el pago de intereses de la deuda-. El incremento de 5.5% real (74.7 mil millones de pesos) del gasto no programable fue impulsado principalmente por el costo financiero, que registró un incremento de 7.6% comparado con el mismo mes de 2017.

- El gasto programable[7], el que se destina a financiar los programas y servicios públicos, tuvo una disminución de 0.7% real (11.5 mil millones de pesos) respecto al mismo periodo del año anterior. Si no se considerara el gasto en inversión financiera realizado en 2017 por la recepción y uso de una parte del ROBM, el gasto programable hubiera presentado un aumento. Esto debido a que todos los otros rubros de gasto dentro del gasto programable se incrementaron respecto al año previo.

Llama la atención que el aumento del gasto de operación superó al del gasto en inversión física. El incremento del gasto de operación estuvo impulsado por los mayores recursos canalizados a Subsidios y Transferencias, en Ramos Presupuestarios como Sagarpa y Sedatu. Esto puede generar dudas y ruido, especialmente por la coincidencia de las elecciones y el uso de los programas públicos con fines políticos.

- El gasto de inversión física del Gobierno federal incrementó 7.3% con respecto a julio de 2017, alcanzó una cifra de 227.9 mil millones de pesos. Este gasto en inversión representó un 13.6% del gasto programable. Preocupa que una gran cantidad de este gasto se destina a fideicomisos públicos. Por la naturaleza de los fideicomisos, los recursos en ellos no necesariamente han sido erogados a la fecha y resulta difícil saber el monto gastado en inversión física.

- En lo que se refiere al gasto por responsable, las Secretarías o Ramos presupuestarios que más aumentaron a julio 2018 respecto al mismo periodo del año anterior fueron:

[visualizer id=»4201″]

Fuente: Elaborado por México Evalúa con información de Estadísticas Oportunas de la SHCP e Inegi.

Mientras que los Ramos que presentaron los mayores recortes al mes de julio 2018 respecto a julio 2017 fueron:

[visualizer id=»4202″]

Fuente: Elaborado por México Evalúa con información de Estadísticas Oportunas de la SHCP e Inegi.

Menos ingresos por IEPS y más por IVA

Los ingresos del Gobierno federal a julio de 2018 disminuyeron en 9% real (-231 mil millones de pesos), respecto a lo observado en julio de 2017. Esto fue impulsado, principalmente, por la caída de los ingresos no tributarios no petroleros y el IEPS. Los ingresos del Gobierno federal a julio 2018 no fueron suficientes para cubrir el nivel de gasto observado en el mismo periodo.

- Sin considerar la recepción del ROBM[8] en 2017, los ingresos totales del Gobierno federal aumentaron en julio 2018 respecto al mismo mes de 2017 (4.8% real). En relación a los ingresos estimados en la Ley de Ingresos 2018 (LIF 2018), éstos si incrementaron en mayor proporción al séptimo mes de este año (12.5%).

- El incremento en los ingresos con respecto a julio del año anterior estuvo impulsado por el aumento en los ingresos petroleros (12%) y especialmente el IVA (9.5%). En cambio el IEPS presentó una caída de 15% real respecto al mismo mes del 2017, debido al desplome del IEPS a gasolinas y diésel de -29% real en el mismo periodo. Los ingresos no tributarios no petroleros del Gobierno federal presentaron un incremento de 39% con respecto a julio de 2017, sin considerar la recepción del ROBM en 2017.

- En relación con la Ley de Ingresos de la Federación (LIF) 2018, el Gobierno federal obtuvo más ingresos de los aprobados para julio 2018. (tributarios 6% arriba, “no tributarios no petroleros” 120% más y petroleros 20% adicionales). Esto le permitió asignar ingresos excedentes por 257.8 mil millones de pesos, un 12.5% mayor a lo estimado y aprobado en la LIF. Se puede ver que la subestimación de ingresos continúa siendo una práctica recurrente.

[1] Sin considerar el ROBM recibido por el Gobierno federal, acumulado al mes de abril de 2017.

[2] El balance total del Gobierno Federal mide la cantidad de recursos sobrantes o faltantes después de realizar su gasto total por año. A los ingresos del gobierno federal se le resta el gasto total que ejerció en el año. Este balance excluye al sector paraestatal (Pemex, CFE, IMSS e ISSSTE).

[3] Producto Interno Bruto al primer semestre de 2018 cifras anualizadas a precios corrientes.

[4] Gasto programable y no programable, excluyendo el gasto de capital (inversión) directo, del Gobierno federal.

[5] Comparando gasto recurrente acumulado al mes de julio e ingresos tributarios.

[6] El tipo de cambio (USD / MXN) es la equivalencia de pesos por un dólar.

[7] Tanto el gasto programable como el no programable del gobierno federal excluyen a las empresas productivas del estado (Pemex y CFE) y entes de control directo (IMSS e ISSSTE). El gasto programable es aquel que usa el gobierno para proveer bienes y servicios a la población, así como el gasto en programas sociales y todo aquello necesario para la operación de las instituciones gubernamentales.

El gasto no programable del gobierno federal es aquel que usa para financiar el pago de sus obligaciones. No corresponden de manera directa a la provisión de bienes y servicios públicos a la población.

[8] Los ingresos adicionales por el ROBM dependen del valor del peso mexicano respecto al dólar. Son básicamente ganancias cambiarias que se obtienen por las reservas que tiene el Banco de México en dólares.

Los Números de Erario: junio 2018

Con las cifras de finanzas públicas disponibles correspondientes al segundo trimestre de 2018, ¿qué nos dicen los principales indicadores a junio 2018?

Puntos clave

- La presente administración continúa exhibiendo un déficits de tamaño considerable en 2018. El déficit observado al segundo trimestre de 2018 (-1.2% del PIB), es el segundo más grande desde 1994, sólo el segundo trimestre de 2015 lo superó.

- El Balance primario, los ingresos menos los gastos antes de pagar intereses, fueron negativos por tercera vez en esta administración a un mes de junio. Desde 1994, sólo en 6 ocasiones se ha observado este comportamiento durante un segundo trimestre: 2009- 2012, 2014, 2015 y 2018.

- La medida más amplia de la deuda pública (SHRFSP) se estima en 46.8% del PIB[1], se reportó un monto de 10 billones 427 mil millones de pesos. Su componente en monedas extranjera se incrementó para representar el 37.5% del total.

- El gasto creció a ritmos acelerados al 2T18, se gastó por arriba del promedio observado al segundo trimestre de las tres administraciones anteriores.

- Preocupa lo siguiente: 1) Siguen incrementando los pagos de diversas obligaciones como intereses de la deuda, pensiones, y pagos de otros pasivos como los “Adeudos de ejercicios fiscales anteriores” (Adefas), 2) El gasto de Salud y de Desarrollo Social se vio disminuido en relación al año anterior y puede afectarse el financiamiento de servicios públicos de salud y de programas sociales. Los programas que sufrieron un recorte respecto al año anterior mayor de 2 mil millones de esta índole fueron Prospera, el Seguro Popular, Pensión para adultos mayores[2].

- Los ingresos totales del Gobierno federal tuvieron un virtual estancamiento, mientras que el componente del IEPS gasolinas tuvo una disminución importante respecto al año anterior debido a la disminución del impuesto federal.

- Balance negativo

El balance total del Gobierno federal fue negativo al cierre del 2T18, estuvo cerca de romper récord de déficit en un segundo trimestre desde 1994, solo superado por junio de 2015. Esta situación nos obliga a vigilar y revisar a profundidad el gasto, así como la toma de decisión sobre su asignación en el último año de esta administración.

A pesar de que la Secretaría de Hacienda haya presumido un balance primario del Sector público superavitario al 2T18, el Gobierno federal presenta cifras muy distintas. Lo anterior, se explica debido a los balances positivos del IMSS, ISSSTE y de Pemex que reciben transferencias del Gobierno federal ya que sus ingresos son insuficientes para sostener su gasto. A continuación se analiza el balance, deuda, gasto e ingresos del Gobierno federal al segundo trimestre del 2018.

Balance total del Gobierno federal al segundo trimestre

[visualizer id=»4180″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

A junio de 2018, los ingresos del Gobierno federal fueron menores a sus gastos, casi rompiendo récord para un segundo trimestre. El balance total del Gobierno federal –en junio- fue negativo, con un déficit de -1.2% del PIB (-276 mil millones de pesos).

Balance primario y costo financiero del Gobierno federal al segundo trimestre

[visualizer id=»4182″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

Al revisar el Balance primario vemos que la situación es negativa -total de ingresos menos gastos antes de pagar el costo financiero-. Esto significa que al segundo trimestre los ingresos no fueron suficientes para cubrir el gasto antes del pago de los intereses de la deuda. (-24 mil millones de pesos). El costo financiero para el Gobierno federal de este año fue el más alto desde 1994 para un segundo trimestre (252 mil millones de pesos).

¿Cómo va la deuda?

La medida más amplia del saldo de la deuda pública a junio de 2018 se encuentra en 10 billones 427.5 mil millones de pesos- Saldo Histórico de los Requerimientos Financieros del Sector Público (SHRFSP)-. Dicho monto representa el 46.8%* del PIB al segundo trimestre de 2018, con la estimación oportuna del Inegi. A pesar que la SHCP en su comunicado refiere a que espera una tendencia decreciente no se ve tan factible por una falta de restricción del gasto y virtual estancamiento de los ingresos.

El monto de la Deuda pública, en su expresión más amplia –SHRFSP-, parece retomar una trayectoria ascendente. En tan sólo un mes se incrementó en 268.7 mil millones de pesos. Lo anterior puede incrementar aún más las presiones en las finanzas públicas en cuestión de incrementar el costo financiero.

Saldo Histórico de Requerimientos Financieros del Sector Público

[visualizer id=»4183″]

Fuente: Elaborado por México Evalúa con información de Estadísticas Oportunas de la SHCP.

¿Cuánto se gastó?

- El gasto total del Gobierno federal al segundo trimestre del año estuvo por arriba de los observado a un segundo trimestre desde 1994 (2 billones 203 mil millones de pesos). El gasto total del Gobierno federal incrementó 3.8% real a junio 2018 respecto a junio 2017. Este aumento estuvo impulsado en mayor medida por el incremento del gasto no programable se incrementó 10% real. El gasto programable[3] aumentó 0.5% real en el mismo periodo.

- El costo financiero del Gobierno federal a junio de 2018 fue de 252 mil millones de pesos, lo que significó un aumento de 12% real respecto a junio 2017. El apoyo a deudores y ahorradores de la banca presentó un incremento de 51.6% real respecto al mismo mes del año anterior.

- El gasto de inversión física del Gobierno federal mostró un incremento con respecto a junio de 2017 presentó una cifra de 198.3 mil millones de pesos. Este gasto se incrementó respecto a junio del año anterior, 12% real. El 18% de la inversión física se realizó en aportaciones a fideicomisos públicos, este gasto pudiera no verse reflejado al segundo trimestre.

La lupa de Erario en el gasto federal al segundo trimestre 2018: recortes y aumentos.

Al segundo trimestre de 2018, 32 Ramos presupuestarios tuvieron un incremento en su gasto, respecto a lo gastado al segundo trimestre de 2017. Por el contrario, 12 Ramos presupuestarios sufrieron un recorte, respecto a lo gastado al mismo trimestre del año anterior.

Los Ramos presupuestarios que tuvieron un incremento en su gasto mayor a 2 mil millones de pesos respecto al mismo periodo del año anterior fueron 13. Entre ellos están el Ramo de “Adeudos de Ejercicios Fiscales Anteriores (ADEFAS)” fue el que tuvo el mayor incremento, con 164.7% real de aumento. Otros dos Ramos que tuvieron un fuerte incremento respecto al año anterior fueron los Ramos de “Aportaciones a Seguridad Social” (26.4 mil millones de pesos-7.5% real) y “Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación” (22.5 mil millones de pesos-78% real).

Los Ramos presupuestarios “Ramo 23”, “Comunicaciones y Transportes”, “Desarrollo Social”, “Hacienda y Crédito Público” y “Salud” tuvieron recortes respecto al mismo trimestre del año anterior.

Gran parte de la disminución del gasto observada en el Ramo 23 se debe a que en 2017 se erogó por medio de este Ramo gran parte del Remanente de Operación del Banco de México.

Ramos presupuestarios del Gobierno Federal con incrementos o disminuciones importantes

Al segundo trimestre de 2018 se registró un incremento del gasto corriente del Gobierno federal relacionado con el pago a servidores públicos (servicios personales y servicios generales) de 4% real. El gasto en servicios generales se incrementó en 19% real (15.7 mil millones de pesos), respecto al mismo trimestre del año anterior. Esto impulsó a que el gasto de operación del Gobierno federal se incrementara en 3% real respecto al mismo periodo del año previo.

Gasto del Gobierno federal al segundo trimestre por capítulo de gasto

[visualizer id=»4179″]

Fuente: Elaborado por México Evalúa con información del portal de Transparencia Presupuestaria de la SHCP e Inegi.

En qué se gastó más y en qué se recortó. Se observa que respecto al mismo trimestre del año previo predominaron gastos relacionados con obligaciones (pensiones, jubilaciones, pago de intereses, aportaciones y participaciones federales). De igual manera el gasto referente a Subsidios, Servicios profesionales, remuneraciones al personal transitorio y otras prestaciones sociales aumentaron en más de mil millones de pesos respecto a lo gastado al mismo mes del año 2017. (Ver tabla- el gasto aprobado y ejercido es Anual)

Se observa que se realizó un fuerte recorte al gasto relacionado con las transferencias fideicomisos públicos, esto debido a que el año pasado se realizaron transferencias a Fondos de Estabilización de Ingresos Presupuestarios (FEIP) por el ingreso extraordinario del Remanente de Operación de Banco de México.

Los siguientes conceptos que presentaron un recorte mayor de 2.5 mil millones de pesos respecto al año previo, fueron Obra pública y equipos de transporte.

Descarga la Tabla de gasto por concepto de gasto con mayores aumentos o recortes

Once programas presupuestarios presentaron incrementos mayores a 5 mil millones de pesos respecto al año anterior. De estos tres programas fueron de subsidios y tuvieron un alza en su gasto superior a 7 mil millones de pesos respecto al año anterior que resaltaron fueron programas del Ramo presupuestario “Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación- Ramo 8” y del “Provisiones Salariales y Económicas- Ramo 23”. Estos incrementos se presentan en un entorno electoral muy complejo.

Descarga la Tabla de Programas presupuestarios gasto con mayores aumentos o recortes

De los programas discrecionales del Ramo 23 se observa que el gasto se incrementó de manera muy importante. Estos dos programas –Fortafin y Programas Regionales- ejercieron a junio de 2018 28.6 mil millones de pesos, superando el gasto del año anterior en 8 mil millones de pesos (39% real).

Al segundo trimestre se tuvo que 26 programas presupuestarios del Gobierno federal sin presupuesto aprobado ejercieron un total de 8.7 mil millones de pesos. Además se 16 programas a la mitad del año ya gastaron más de su presupuesto anual aprobado, ejerciendo 85 mil millones por arriba de lo aprobado por el Congreso. (342%)

Fuente: Elaborado por México Evalúa con información de Transparencia Presupuestaria de la SHCP.

Fuente: Elaborado por México Evalúa con información de Transparencia Presupuestaria de la SHCP.

¿Cuántos recursos ingresaron?

- A pesar de no ser suficientes para cubrir el nivel de gasto observado en junio, la cifra de ingresos del Gobierno federal (1 billón 927 mil millones de pesos). Al segundo trimestre de 2018 apenas aumentaron 0.8% (15 mil millones de pesos) con relación a junio de 2017 y sin considerar el Remanente de Banxico. Así, los ingresos totales del Gobierno federal resultaron 9.8% mayores respecto a los ingresos estimados al segundo trimestre de este año. Lo que sigue conformando que los ingresos aprobados en la LIF se subestiman sistemáticamente.

- Los ingresos a junio de 2018 incrementaron, por el aumento en los ingresos petroleros (9%), y especialmente del IVA (9.8%).

- Sin embargo, el IEPS presentó una caída de -17% real debido al desplome del IEPS a gasolinas y diésel de -27% real en el mismo periodo y el ISR un virtual estancamiento 0.2% real respecto al mismo mes del 2017.

- En relación a la Ley de Ingresos, el Gobierno federal obtuvo más ingresos de los aprobados al segundo trimestre de 2018. (Tributarios 6% arriba, “no tributarios no petroleros” 54% más y petroleros 20% adicionales). Esto le permitió asignar ingresos excedentes por 172.2 mil millones de pesos un 0.8% mayor a lo observado a marzo del año anterior, si no se considera el ROBM.

La disminución de los ingresos del Gobierno federal por el impuesto especial a gasolinas y diésel sucede en medio de un ambiente electoral. La tasa del impuesto federal se modificó (reducción o eliminación) de manera semanal en los meses previos a la elección, y pasada la elección esto se modificó mensualmente.[4] Esto pudo estar motivado para reducir el costo político del candidato presidencial apoyado por el partido en el poder.

[1] Con la estimación oportuna del PIB del Inegi al segundo trimestre del 2018.

[2] Recorte de 1.9 mil millones de pesos.

[3] Tanto el gasto programable como el no programable del gobierno federal excluyen a las empresas productivas del estado (Pemex y CFE) y entes de control directo (IMSS e ISSSTE). El gasto programable es aquel que usa el gobierno para proveer bienes y servicios a la población, así como el gasto en programas sociales y todo aquello necesario para la operación de las instituciones gubernamentales.

El gasto no programable del gobierno federal es aquel que usa para financiar el pago de sus obligaciones. No corresponden de manera directa a la provisión de bienes y servicios públicos a la población.

[4] Decretos publicados en el Diario Oficial de la Federación.

Los números de Erario: mayo 2018

Las cifras de finanzas públicas correspondientes a mayo de 2018 ya están disponibles, ¿qué nos dicen los principales indicadores?

Puntos clave

- Continúa un elevado ritmo de crecimiento del gasto del Gobierno federal respecto al año anterior (9% real) el cual supera por mucho el de sus ingresos[1] (1.1% real). El aumento del gasto fue impulsado en gran medida por el incremento del costo financiero, que presentó un aumento de 22% real respecto al mes de mayo de 2017. Sin embargo, preocupa que el gasto programable también creció –incluso más que él no programable en términos de monto-. Lo anterior debido principalmente al aumento del gasto de Sagarpa y del Ramo 23. Esto puede reflejar el uso de recursos y programas públicos con fines político-electorales.

- Los ingresos totales del Gobierno federal tuvieron un ligero incremento. Esto es resultado de la decisión del Gobierno actual de recaudar menos por el IEPS a las gasolinas, pues este impuesto representaba un costo político importante para la actual administración en época de elecciones.

- La deuda pública en su más amplia expresión (Saldo Histórico de los Requerimientos Financieros del Sector Público-SHRFSP) se incrementó respecto al mes de abril 2018 en 164.8 mil millones de pesos. La deuda sumó al mes de mayo 10 billones 156 mil millones de pesos. La propia Secretaría de Hacienda y Crédito Público espera que para 2018 ésta cierre en 10 billones 649 mil millones de pesos, por lo que todavía falta que se incremente.

- ¿Hay más ingreso o gasto?

Durante el mes de mayo de 2018, los ingresos del Gobierno federal fueron menores a sus gastos, por quinto año consecutivo en la presente administración. El balance total del Gobierno federal[2] –a mayo de 2018- fue negativo, con un déficit de -112.6 mil millones de pesos o -0.5% del PIB[3].

Balance total del Gobierno federal a mayo

[visualizer id=»4149″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

La diferencia entre el ingreso y el gasto del Gobierno federal –Balance total- al mes de mayo fue negativa y mostró un deterioro importante respecto a lo observado durante los cinco años previos y las administraciones anteriores. En este último año de la administración se observa un fuerte incremento en el gasto total que ha ampliado el déficit del Gobierno federal a pesar del aumento importante de ingresos que se han recaudado.

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

¿Cómo va la deuda pública?

La deuda pública federal en su versión más amplia (Saldo Histórico de los Requerimientos Financieros del Sector Público) al mes de mayo ya se encuentra en 10 billones 156 mil millones de pesos. Ésta aumentó en 164.8 mil millones de pesos en un mes y se espera que dicho monto continúe en ascenso en lo que resta del año. Lo anterior, debido a que al quinto mes del año aún no se observa el pago más importante de intereses de la deuda, y porque la mayor parte del gasto se realiza al final del año. La propia SHCP estima en su informe mensual que al cierre del 2018 la cifra de deuda sea de 10 billones 649.5 mil millones de pesos.

Deuda pública federal (SHRFSP)

[visualizer id=»4150″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

El incremento en la deuda puede seguir presionando las finanzas públicas del Gobierno federal y a la economía en su conjunto al retirar y volver más costoso el obtener recursos para financiamiento. Adicionalmente, la depreciación del tipo de cambio peso/ dólar genera que tanto el monto de deuda como el costo de tenerla se incrementen. Lo anterior debido a que el saldo de la deuda, por estar denominada en moneda extranjera, aumenta cuando el dólar se aprecia respecto al peso mexicano[4]. Dicha situación se repite con los intereses que se tienen que pagar en moneda extranjera. Cuando el dólar gana valor respecto al peso, los intereses que se tienen que pagar significan más pesos por cada dólar que se debe. Hay que recordar que el porcentaje de deuda pública en monedas extranjeras es superior al 37%, por lo que es importante tener bajo vigilancia este indicador.

¿Cuánto se gastó?

- El gasto total del Gobierno federal estuvo por arriba del promedio observado para el periodo de 2013 a 2017 (207.2 mil millones de pesos), presentando una cifra de 1 billón 726 mil millones de pesos al mes de mayo de 2018. El gasto total del Gobierno federal observó un incremento de 9% real respecto a mayo 2017. Este aumento estuvo impulsado casi en partes iguales por el gasto programable y el no programable. El incremento de 13% real (62.2 mil millones de pesos) del gasto no programable -pagos de obligaciones en los que destaca el pago de intereses de la deuda- fue impulsado principalmente por el costo financiero, que registró un incremento de 22% comparado con el mismo mes del 2017.

- El gasto programable[5], el que se destina a financiar los programas y servicios públicos, tuvo un aumento de 7% real (77.7 mil millones de pesos) en el mismo periodo. Llama la atención que el aumento del gasto programable supero al monto que incrementó el gasto no programable. El incremento del gasto programable estuvo impulsado por los mayores recursos canalizados a Subsidios y Transferencias, en distintos Ramos Presupuestarios como Sagarpa y al Ramo 23 “Provisiones Salariales y Económicas”. Esto puede estar relacionado con las elecciones y el uso de los programas públicos con fines políticos.

- El gasto de inversión física del Gobierno federal incrementó 16% con respecto a mayo de 2017, alcanzó una cifra de 163.9 mil millones de pesos. Este gasto en inversión representó un 13.7% del gasto programable. A pesar del incremento, preocupa que una gran cantidad de este gasto se destina a fideicomisos públicos. Por la naturaleza de los fideicomisos, los recursos en ellos no necesariamente han sido erogados a la fecha y resulta difícil saber el monto gastado en inversión física.

- Ramos presupuestarios que más aumentaron a mayo 2018 respecto al mismo periodo del año anterior fueron:

[visualizer id=»4152″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

- Ramos que presentaron los mayores recortes al mes de mayo 2018 respecto a mayo 2017 fueron:

[visualizer id=»4153″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

¿Cuántos recursos ingresaron?

- Los ingresos del Gobierno federal a mayo 2018 no fueron suficientes para cubrir el nivel de gasto observado en el mismo periodo. Los ingresos totales del Gobierno federal aumentaron de manera marginal respecto al mes de mayo del año anterior (1.1% real), sin considerar la recepción del Remanente de Operación del Banco de México (ROBM)[6] en 2017. Respecto a los ingresos estimados en la Ley de Ingresos 2018 (LIF 2018), estos sí incrementaron en mayor proporción al quinto mes de este año (10.1%).

- El incremento en los ingresos con respecto a mayo del año anterior estuvo impulsado por el aumento en los ingresos tributarios (0.7%), especialmente IVA (9.2%). En cambio el IEPS presentó una caída de -13.3% real respecto al mismo mes del 2017, debido al desplome del IEPS a gasolinas y diésel de -21% real en el mismo periodo. Los ingresos no tributarios no petroleros del Gobierno federal presentaron una disminución de 79% con respecto a mayo de 2017, debido a la recepción del Remanente de Operación de Banxico en 2017.

- En relación a la Ley de Ingresos 2018 (LIF), el Gobierno federal obtuvo más ingresos de los aprobados para mayo 2018. (Tributarios 6% arriba, “no tributarios no petroleros” 71% más y petroleros 17% adicionales). Esto le permitió asignar ingresos excedentes por 148.6 mil millones de pesos, un 10.1% mayor a lo estimado y aprobado en la LIF. Se puede ver que la subestimación de ingresos continúa siendo una práctica recurrente.

[1] Sin considerar el ROBM recibido por el Gobierno federal, acumulado al mes de abril de 2017.

[2] El balance total del Gobierno Federal mide la cantidad de recursos sobrantes o faltantes después de realizar su gasto total por año. A los ingresos del gobierno federal se le resta el gasto total que ejerció en el año. Este balance excluye al sector paraestatal (Pemex, CFE, IMSS e ISSSTE).

[3] Producto Interno Bruto al primer trimestre de 2018 cifras anualizadas a precios corrientes.

[4] El tipo de cambio (USD / MXN) es la equivalencia de pesos por un dólar.

[5] Tanto el gasto programable como el no programable del gobierno federal excluyen a las empresas productivas del estado (Pemex y CFE) y entes de control directo (IMSS e ISSSTE). El gasto programable es aquel que usa el gobierno para proveer bienes y servicios a la población, así como el gasto en programas sociales y todo aquello necesario para la operación de las instituciones gubernamentales. El gasto no programable del gobierno federal es aquel que usa para financiar el pago de sus obligaciones. No corresponden de manera directa a la provisión de bienes y servicios públicos a la población.

[6] Los ingresos adicionales por el ROBM dependen del valor del peso mexicano respecto al dólar. Son básicamente ganancias cambiarias que se obtienen por las reservas que tiene el Banco de México en dólares.

Los Números de Erario: abril 2018

Las cifras de finanzas públicas correspondientes al mes de abril de 2018 ya están disponibles, ¿qué nos dicen los principales indicadores?

Puntos clave

- El Gobierno federal, nuevamente, registró un gasto mayor a sus ingresos al mes de abril de 2018. En ese sentido, preocupa que el déficit a abril sea negativo (-0.4% del PIB), mientras que las tres administraciones anteriores exhibieron balances positivos (0.24% del PIB) en el mismo mes del último año de su gestión.

- El Balance primario del Gobierno federal -los ingresos menos los gastos antes de pagar intereses- fue positivo (14.4 mil millones de pesos), aunque todavía insuficiente para cubrir el costo financiero de la deuda (105 mil millones de pesos).

- Inquieta que el ritmo de crecimiento del gasto del Gobierno federal (9% real) supera por mucho el de sus ingresos[1] (0.5% real), respecto al año anterior. Al final del año, esto podría traducirse en más deuda que no esté financiando inversión, sino gasto corriente.

- La deuda pública en su más amplia expresión (SHRFSP[6]) se incrementó respecto al mes anterior en 68.7 mil millones de pesos. Por lo que, la deuda total al mes de abril sumó 9 billones 997 mil millones de pesos. La deuda pública todavía va a incrementarse más. La SHCP espera que en 2018 cierre en 10 billones 649 mil millones de pesos.

- El aumento del gasto fue impulsado en gran medida por el incremento del costo financiero, que fue de 24% real respecto al mes de abril 2017. Con la nueva depreciación del peso, se espera que este costo continúe creciendo de manera importante.

- El gasto en pensiones del Gobierno federal continúa presionando al gasto público, al mes de abril 2018 este creció en 5.4% real respecto al mismo mes del año 2017.

- Siguen incrementando los pagos de otras obligaciones como los pagos de “Adeudos de ejercicios fiscales anteriores” (Adefas), que son básicamente gasto que no se alcanzó a pagar el año en el que fue ejercido, y puede considerarse un vehículo de deuda.

- El gasto de la Secretaría de Salud sigue con una trayectoria descendente, presentó una caída más en relación al año anterior y, esto, puede afectar el financiamiento de servicios públicos de salud.

- Los ingresos totales del Gobierno federal tuvieron un incremento casi nulo. Mientras que los ingresos tributarios provenientes del IVA se incrementaron en 9.7% respecto al año anterior, el componente del IEPS gasolinas tuvo una disminución importante de 10.7% respecto al año anterior debido a su estímulo fiscal[2].

- ¿Hay más ingreso o gasto?

Durante el mes de abril de 2018, los ingresos del Gobierno federal fueron menores a sus gastos. El balance total del Gobierno federal[3] –en abril 2018- fue negativo, con un déficit de 90.8 mil millones de pesos o -0.4% del PIB.

Balance total del Gobierno federal a abril

[visualizer id=»4083″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

Asimismo, el balance total al mes de abril 2018 mostró un deterioro (-0.4%) equivalente al doble del promedio observado en esta administración al primer trimestre (0.4%). Esta administración mostró en promedio un balance positivo en los primeros trimestres, explicado en parte por el ROBM recibido en 2017 (1.6% del PIB).

¿Cómo va la deuda pública?

La deuda pública federal en su más amplia expresión (Saldo Histórico de los Requerimientos Financieros del Sector Público), al mes de abril, ascendió a 9 billones 997 mil millones de pesos. Se espera que dicho monto continúe en ascenso durante el año. Lo anterior debido a que, al cuarto mes del año, aún no se observa el pago más importante de intereses de la deuda, y porque la mayor parte del gasto se realiza al final del año. La propia SHCP estima -en su informe mensual- que al cierre del 2018 la deuda total será de 10 billones 649.5 mil millones de pesos.

Deuda pública federal – SHRFSP

[visualizer id=»4115″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

El incremento en la deuda pública puede seguir presionando tanto a las finanzas públicas del Gobierno federal como a la economía en su conjunto, a esta última al retirar y volver más costoso el financiamiento. Adicionalmente, la depreciación del tipo de cambio peso/ dólar puede generar que tanto el monto de deuda como el costo de tenerla se incrementen. Hay que tomar en cuenta que el porcentaje de deuda pública en monedas extranjeras es superior al 35%, por lo que será importante vigilar este indicador.

¿Cuánto se gastó?

- El gasto total del Gobierno federal estuvo por arriba del promedio observado para el periodo de 2013 a 2018 (por un monto de 168.9 mil millones de pesos), presentando una cifra de 1 billón 411 mil millones de pesos al mes de abril de 2018. El gasto total del Gobierno federal observó un incremento de 9% real respecto a abril 2017. Este aumento estuvo impulsado en mayor medida por el gasto no programable -pagos de obligaciones en los que destaca el pago de intereses de la deuda- que presentó un incremento de 15% real comparado con el mismo mes del 2017.

- El gasto programable[1], el que se destina a financiar los programas y servicios públicos, tuvo un aumento de 6.3% real en el mismo periodo.

- El costo financiero del Gobierno federal al mes de abril 2018 fue de 105.2 mil millones de pesos, lo que significó un aumento de 24% real respecto a abril 2017. Se espera que continúe aumentando por la depreciación del peso frente al dólar, la tasa de interés y el déficit del Gobierno federal. El mercado internacional tiene la expectativa del incremento gradual de la tasa de interés por parte del Reserva Federal (Banco Central de los Estados Unidos), eso motivará al Banco central de México a incrementar la tasa de interés interna para evitar una salida de capitales. El incremento de las tasas de interés en EUA se da en un contexto de anuncios previos al respecto. Un elemento adicional que puede motivar a que el Banxico incremente la tasa de interés es la depreciación observada del tipo de cambio, esto debido al efecto que pueda llegar a tener en la inflación. Habrá que esperar a ver qué es lo que sucede. Sin embargo, ambos efectos hacen que el costo financiero para el Gobierno federal se incremente, presionando así el gasto público y dejando menos espacio para otros tipos de gasto.

- El gasto de inversión física del Gobierno federal incrementó 19% con respecto a abril de 2017, alcanzando una cifra de 131.3 mil millones de pesos. Sin embargo, al primer trimestre, el 22% del total de gasto en inversión correspondió a aportaciones a fideicomisos públicos. Aunque dicho gasto se registra como pagado, en la práctica no necesariamente se ejerció, ya que, los recursos pueden estar guardados en los fideicomisos, sin utilizarse.

En lo que se refiere al gasto por responsable, las Secretarías o Ramos presupuestarios que más aumentaron en abril 2018 respecto al mismo mes del año anterior fueron:

- “Adeudos de Ejercicios Fiscales Anteriores” (Ramo 30) con 40.5 mil millones de pesos (160% real);

- “Aportaciones a seguridad social” (Ramo 19) con 19.3 mil millones de pesos (7.9% real)

- “Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación” (Ramo 8) con 16.8 mil millones de pesos (117.9% real)

- “Apoyo a ahorradores y deudores de la banca” (Ramo 34) con 12.9 mil millones de pesos (51.3% real);

- “Provisiones salariales y económicas” (Ramo 23) con 12.2 mil millones de pesos (23.7% real)

Mientras que los Ramos que presentaron los mayores recortes al mes de abril 2018 respecto a abril 2017 fueron:

- “Poder judicial” (Ramo 3) con 889 millones de pesos (-5.3% real)

- “Previsiones y Aportaciones para los Sistemas de Educación Básica, Normal, Tecnológica y de Adultos” (Ramo 25) con 1 mil millones de pesos (-11.2% real)

- “Salud” (Ramo 12) con 1.8 mil millones de pesos (-4.3% real)

- “Hacienda y Crédito Público” (Ramo 6) con 2.4 mil millones de pesos (-19.6% real)

Principales Ramos con mayor gasto o recorte respecto a su gasto aprobado (abril 2018)

[visualizer id=»4110″]

Fuente: Elaborado por México Evalúa con información de Estadísticas Oportunas de la SHCP e Inegi.

¿Cuántos recursos ingresaron?

- Los ingresos del Gobierno federal a abril 2018 no fueron suficientes para cubrir el nivel de gasto observado en el mismo periodo. Los ingresos totales del Gobierno federal aumentaron de manera marginal respecto al mes de abril del año anterior (0.5% real), sin considerar la recepción del Remanente de Operación del Banco de México (ROBM)[5] en 2017. Respecto a los ingresos estimados en la Ley de Ingresos 2018 (LIF 2018), estos si incrementaron en mayor proporción al cuarto mes de este año (10.6%).

- El incremento en los ingresos con respecto a abril del año anterior estuvo impulsado por el aumento en los ingresos tributarios (1.3%), especialmente IVA (9.7%). En cambio el IEPS presentó una caída de -10.7% real respecto al mismo mes del 2017, debido al desplome del IEPS a gasolinas y diésel de -11% real en el mismo periodo. Los ingresos no tributarios no petroleros del Gobierno federal presentaron una disminución de 89% con respecto a abril de 2017, debido a la recepción del Remanente de Operación de Banxico en 2017.

- En relación a la Ley de Ingresos 2018 (LIF), el Gobierno federal obtuvo más ingresos de los aprobados para abril 2018. (Tributarios 1.3% arriba, “no tributarios no petroleros” 64% más y petroleros 12% adicionales). Esto le permitió asignar ingresos excedentes por 117.3 mil millones de pesos, un 9.7% mayor a lo estimado y aprobado en la LIF. Se puede ver que la subestimación de ingresos continúa siendo una práctica recurrente.

[1] Sin considerar el ROBM recibido por el Gobierno federal, acumulado al mes de abril de 2017.

[2] Se refiere a la disminución del impuesto del IEPS a gasolina y diésel.

[3] El balance total del Gobierno Federal mide la cantidad de recursos sobrantes o faltantes después de realizar su gasto total por año. A los ingresos del gobierno federal se le resta el gasto total que ejerció en el año. Este balance excluye al sector paraestatal (Pemex, CFE, IMSS e ISSSTE).

[4] Tanto el gasto programable como el no programable del gobierno federal excluyen a las empresas productivas del estado (Pemex y CFE) y entes de control directo (IMSS e ISSSTE). El gasto programable es aquel que usa el gobierno para proveer bienes y servicios a la población, así como el gasto en programas sociales y todo aquello necesario para la operación de las instituciones gubernamentales.

El gasto no programable del gobierno federal es aquel que usa para financiar el pago de sus obligaciones. No corresponden de manera directa a la provisión de bienes y servicios públicos a la población.

[5] Los ingresos adicionales por el ROBM dependen del valor del peso mexicano respecto al dólar. Son básicamente ganancias cambiarias que se obtienen por las reservas que tiene el Banco de México en dólares.

[6] Saldo Histórico de los Requerimientos Financieros del Sector Público.

Los Números de Erario: marzo 2018

Las cifras de finanzas públicas correspondientes al primer trimestre de 2018 nos revelan una historia. ¿Qué nos dicen los principales indicadores a marzo 2018?

Puntos clave

- El Gobierno federal nuevamente registró, en el mes de marzo 2018, una brecha entre gasto e ingreso. Así, la presente administración continua exhibiendo un déficit, a diferencia de las últimas tres administraciones que en promedio mostraron superávit en este mes del año.

- El Balance primario – ingresos menos gastos antes de pagar intereses- fue negativo por segunda vez en esta administración a un mes de marzo. Desde 1990, sólo en 4 ocasiones se ha observado este comportamiento durante un primer trimestre: 2009, 2012, 2014 y 2018.

- La medida más amplia de la deuda pública (SHRFSP) se estima en 45.9% del PIB[1]. Respecto al cierre de 2017, se redujo su monto a 9 billones 928 mil millones de pesos. Su componente en monedas extranjeras se mantiene arriba del 35% del total.

- El gasto continúa pisando fuerte. A marzo de 2018 se gastó por arriba del promedio observado en el primer trimestre de las tres administraciones anteriores.

- Preocupa lo siguiente: 1) Siguen incrementando los pagos de diversas obligaciones como intereses de la deuda, pensiones, y pagos de “Adeudos de ejercicios fiscales anteriores” (Adefas) -vehículo informal de deuda- 2) El gasto de Salud cayó en relación al año anterior y, como resultado, puede afectarse el financiamiento de servicios públicos de salud, así como, el de educación, 3) El gasto en programas discrecionales del Ramo 23 continúa distrayendo el uso de recursos públicos en un año electoral.

- Los ingresos totales del Gobierno federal tuvieron un incremento marginal, mientras que el componente del IEPS gasolinas tuvo una disminución importante respecto al año anterior debido a su estímulo fiscal.

¿Gastamos más de lo que ingresamos?

El balance total del Gobierno federal sólo había presentado cifras de déficit similares, en un primer trimestre, en 1990, 2009 y 2012. En 2009 se atravesó una crisis económica, pero no así en 2012 y 2018. Sin embargo, los dos se caracterizan por ser años de elección presidencial. Esta situación nos obliga a vigilar y revisar a profundidad el gasto y la toma de decisión sobre su asignación.

A pesar que la Secretaría de Hacienda haya presumido un balance primario del Sector público superavitario, el Gobierno federal presenta cifras muy distintas. Lo anterior, se explica debido a los balances positivos del IMSS, ISSSTE y de las entidades de control presupuestario que reciben transferencias del Gobierno federal, ya que, sus ingresos son insuficientes para sostener su gasto. A continuación se analiza el balance, deuda, gasto e ingresos del Gobierno federal con intención de deshilar las finanzas públicas al primer trimestre del 2018.

Balance total del Gobierno federal al primer trimestre

[visualizer id=»4069″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

Al mes de marzo de 2018, los ingresos del Gobierno federal fueron menores a sus gastos, por quinto año consecutivo en la presente administración. El balance total del Gobierno federal –en marzo 2018- fue negativo, con un déficit de -95 mil millones de pesos.

Balance primario del Gobierno federal al primer trimestre

[visualizer id=»4070″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP. Sin considerar los recursos del ROBM para 2015 y 2017.

La brecha entre el ingreso y el gasto del Gobierno federal al mes de marzo ha sido mayor en la presente administración, respecto a administraciones anteriores. Esto se refleja en su balance total negativo versus el saldo positivo de los tres sexenios anteriores, esto sin considerar, los remanentes de operación del Banco central recibidos en los meses de marzo 2015 y 2017, por 31 mil millones y 321 mil millones, respectivamente[2]. Al revisar el total de ingresos menos gastos antes de pagar el costo financiero -Balance primario- vemos que la situación es negativa. Esto significa que al primer trimestre, los ingresos no fueron suficientes para cubrir el gasto antes del pago de los intereses de la deuda.

Ingreso, gasto y balance total del Gobierno federal promedio al primer trimestre

[visualizer id=»4076″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

¿Cómo va la deuda?

La medida más amplia del saldo de la deuda pública -a marzo de 2018- se encuentra en 9 billones 928 mil millones de pesos- Saldo Histórico de los Requerimientos Financieros del Sector Público (SHRFSP)-. Dicho monto representa el 45.9%* del PIB al primer trimestre de 2018, utilizando la estimación oportuna del Inegi. El Congreso aprobó un nivel de endeudamiento para el 2018 de 46.2% del PIB. Sin embargo, la SHCP estima que dicho monto cerrará en 45.5%.

A pesar de las cifras anteriores, y de que existe una disminución de la deuda pública, comparada con las cifras de cierre de 2016 y 2017, el porcentaje que representan los requerimientos financieros externos respecto al total, es mayor al 35%. Esto puede representar un un riesgo. En un escenario de alta volatilidad del tipo de cambio e incertidumbre por el tema electoral, las finanzas públicas podrían verse presionadas vía el costo de pagar intereses en otras monedas. Podría ser necesario aumentar el endeudamiento para pagar este costo financiero.

Deuda pública del Sector Público -SHRFSP

[visualizer id=»4074″]

Fuente: Elaborado por México Evalúa con información de Estadísticas Oportunas de la SHCP e Inegi. Se refiere al Saldo Histórico de Requerimientos Financieros del Sector Público.

¿Cuánto se gastó?

- El gasto total del Gobierno federal, al primer trimestre del año, estuvo por arriba del promedio observado para el periodo de 2013 a 2018 (1 billón 071 mil millones de pesos). El gasto total del Gobierno federal incrementó 10% real a marzo 2018 respecto a marzo 2017. Este aumento estuvo impulsado en mayor medida por el incremento del gasto no programable, es decir, pagos de obligaciones en los que destaca el pago de intereses de la deuda y las participaciones a los gobiernos locales. El gasto programable[3], el que se destina a financiar los programas y servicios públicos, aumentó 7% real en el mismo periodo, mientras que el gasto no programable, presentó un aumento de 17% real a marzo de 2018 comparado con el mismo mes del 2017.

- El costo financiero del Gobierno federal -a marzo de 2018- fue de 70.9 mil millones de pesos, lo que significó un aumento de 15% real respecto a marzo 2017. El apoyo a deudores y ahorradores de la banca presentó un incremento de 40.1% real respecto al mismo mes del año anterior.

- El gasto de inversión física del Gobierno federal mostró un incremento con respecto a marzo de 2017, presentó una cifra de 95.9 mil millones de pesos. Este gasto se incrementó respecto a marzo del año anterior, 28.6% real.

La lupa de Erario en el gasto federal: recortes y aumentos.

Al primer trimestre de 2018, 12 Ramos presupuestarios tuvieron un incremento en su gasto superior a los mil millones de pesos, respecto a lo gastado al primer trimestre de 2017. Por el contrario, 3 Ramos presupuestarios sufrieron un recorte mayor a los mil millones de pesos, respecto a lo gastado al primer trimestre del año anterior.

Los cuatro Ramos presupuestarios que gastaron más respecto al primer trimestre del 2017 fueron Ramos Generales, cuyo papel está definido en varias leyes para el pago de obligaciones que no dependen de un organismo pero que realiza la SHCP. En total estos Ramos acumularon un incremento de 88 mil millones de pesos, lo que representó el 87% del incremento total del gasto del Gobierno federal respecto al mismo trimestre del año anterior.

El Ramo de Adeudos de Ejercicios Fiscales Anteriores (ADEFAS) fue el que tuvo el mayor incremento. Este Ramo ya gastó 300% más del total de su presupuesto aprobado para todo el 2018.

Los Ramos presupuestarios del “Poder Judicial”, “Hacienda y Crédito Público” y “Previsiones y Aportaciones para los Sistemas de Educación Básica, Normal, Tecnológica y de Adultos” tuvieron recortes respecto al mismo trimestre del año anterior.

Un Ramo que merece atención es Salud, dado que presenta un recorte de 936 millones de pesos respecto al primer trimestre de 2017 y su presupuesto de 2018 tuvo un recorte de 5.7 mil millones de pesos respecto al presupuesto aprobado en 2017. Esto nos puede indicar que el Ramo de Salud tendrá dicha tendencia de gasto en el año.

Hablando de los programas presupuestarios, los que tuvieron un mayor incremento fueron los relacionados con funciones de pago de obligaciones de deuda pública y pago de pensiones, esto respecto al mismo trimestre del año anterior. Cinco programas con la función de Educación tuvieron recortes mayores a mil millones de pesos, estos sumaron un recorte de 9.7 mil millones de pesos respecto al primer trimestre de 2017.

El programa “Pensión para adultos mayores” operado por la Secretaría de Desarrollo Social fue el que presentó el mayor ajuste a la baja, tuvo un recorte de 3.9 mil millones de pesos respecto al mismo trimestre del año anterior.

Descarga aquí la tabla de programas presupuestarios con mayores diferencias al primer trimestre de 2018

Sin presupuesto aprobado pero gastan (la mitad no es novedad)

Al primer trimestre de 2018, 14 programas presupuestarios del Gobierno federal registraron gasto pagado sin tener presupuesto aprobado. Estos programas sumaron un gasto total de 2.9 mil millones de pesos, entre los principales ejecutores de estos programas están Defensa Nacional-Ramo 7, ADEFAS-Ramo 30, Provisiones Salariales y Económicas-Ramo23 y Energía-Ramo18. Al primer trimestre del año anterior, 50% de estos programas tuvieron al gasto pagado.

El Gobierno federal gastó más al primer trimestre de 2018 en los intereses de la deuda, pago de pensiones, aportaciones a fideicomisos públicos, subsidios al consumo y capacitación respecto al primer trimestre de 2017.

Este análisis muestra que al primer trimestre de 2018, tanto en la clasificación más general como en la más específica, el incremento del gasto del Gobierno federal se realizó principalmente en ADEFAS y en el pago de obligaciones –intereses de la deuda y pensiones-.

La partida específica con mayor incremento al primer trimestre fue “Adeudos de ejercicios fiscales anteriores” con un incremento de 41 mil millones de pesos respecto al mismo trimestre del año anterior. En contraste, la partida “Otras construcciones de ingeniería civil u obra pesada” fue la que tuvo el mayor recorte (3 mil millones de pesos), comparando el primer trimestre 2018 respecto al mismo trimestre del año anterior.

Descarga aquí la tabla con las partidas específicas con mayores incrementos y recortes al primer trimestre de 2018

Preocupa que el rubro de adeudos de ejercicios fiscales anteriores haya incrementado en 151% real en el primer trimestre 2018 respecto al primer trimestre de 2017, y que haya superado su presupuesto anual en 300%. ¿Cuáles son los adeudos anteriores que se están pagando este año? ¿Por qué se pagan hasta ahora? ¿Por qué se presupuestó una cantidad tan inferior? Preguntas sin respuesta en el informe trimestral de la SHCP.

De los programas discrecionales del Ramo 23 , se observó que Fortafin gastó al primer trimestre de este año más de 10 mil millones de pesos, cuando sólo tenía aprobado un gasto de 2.5 mil millones, es decir, 295% arriba de su presupuesto aprobado por el Congreso. Sin embargo, su gasto incrementó 2.3% real (223 millones de pesos), relativamente poco si se compara con lo observado el trimestre del año anterior.

¿Cuántos recursos ingresaron?

- La cifra de ingresos del Gobierno federal (975 mil millones de pesos), al primer trimestre de 2018 apenas aumentó 1. 5% (14 mil millones de pesos) con relación a marzo de 2017 y sin considerar el Remanente de Banxico (ROBM). Así, los ingresos totales del Gobierno federal resultaron 12% mayores respecto a los ingresos estimados al primer trimestre de este año. Lo que sigue confirmando que los ingresos aprobados en la Ley de Ingresos de la Federación se subestiman sistemáticamente.

- El incremento en los ingresos con respecto a marzo del año anterior estuvo impulsado por el aumento en los ingresos tributarios (1.7%), especialmente del IVA (11%) y los ingresos no tributarios no petroleros del Gobierno federal que presentaron un incremento de 8.2% con respecto a marzo de 2017, si tomar en cuenta el ROBM.

- Sin embargo, el IEPS y el ISR presentaron caídas de -5.1% real y -0.9% real respecto al mismo mes del 2017, debido al desplome del IEPS a gasolinas y diésel de -21.9% real en el mismo periodo.

- En relación a la Ley de Ingresos, el Gobierno federal obtuvo más ingresos de los aprobados al primer trimestre de 2018. (Tributarios 8% arriba, “no tributarios no petroleros” 83% más y petroleros 14% adicionales). Esto le permitió asignar ingresos excedentes por 105.3 mil millones de pesos, un 1.5% mayor a lo observado a marzo del año anterior, si no se considera el ROBM.

Ingresos del Gobierno federal al primer trimestre (millones de pesos de 2018)

[visualizer id=»4073″]

Fuente: Elaborado por México Evalúa con información de Estadísticas Oportunas de la SHCP e Inegi.

[1] Con la estimación oportuna del PIB del Inegi al primer trimestre del 2018.

[2] El Remanente del año 2015 fue entregado al Gobierno federal en el segundo trimestre de 2016, por lo que no se consideró en el análisis.

[3] Tanto el gasto programable como el no programable del gobierno federal excluyen a las empresas productivas del estado (Pemex y CFE) y entes de control directo (IMSS e ISSSTE). El gasto programable es aquel que usa el gobierno para proveer bienes y servicios a la población, así como el gasto en programas sociales y todo aquello necesario para la operación de las instituciones gubernamentales.

El gasto no programable del gobierno federal es aquel que usa para financiar el pago de sus obligaciones. No corresponden de manera directa a la provisión de bienes y servicios públicos a la población.

Los números de Erario: febrero 2018

Las cifras de finanzas públicas correspondientes a febrero de 2018 ya están disponibles al público.

¿Qué nos dicen los principales indicadores a febrero de 2018?

Puntos clave

- El año arrancó con gran actividad en las finanzas públicas: en febrero de 2018, el Gobierno federal nuevamente registró una brecha entre gasto e ingreso. Así, la presente administración continúa exhibiendo un déficit en febrero, a diferencia de las últimas tres administraciones que en promedio mostraron superávit en este mes del año.

- Esto sucedió a pesar de que el Gobierno federal recibió el monto máximo de ingreso mensual desde 1990 para un febrero. También obtuvo más ingresos de los previstos en la Ley de Ingresos 2018.

- El gasto continúa pisando fuerte, en febrero 2018 se gastó por arriba del promedio observado en esta misma administración y en las tres anteriores.

- Preocupa lo siguiente: 1) A pesar de que al cierre de 2017 la deuda disminuyó, siguen incrementando los pagos de diversas obligaciones como intereses de la deuda y pensiones, 2) El gasto de la Secretaría de Educación Pública (SEP), la Secretaría de Salud y la Secretaría de Comunicaciones y Transportes (STC) se vio disminuido en relación con el año anterior y puede afectarse el financiamiento de servicios públicos. 3) Los pagos de Adeudos de ejercicios fiscales anteriores (Adefas) -vehículo informal de deuda- aumentaron de manera significativa.

¿Hay más ingreso o gasto?

Durante el mes de febrero de 2018, los ingresos del Gobierno federal fueron menores a sus gastos, por quinto año consecutivo en la presente administración. El balance total del Gobierno federal –en febrero- fue negativo, con un déficit de 75 mil millones de pesos.

Situación financiera del Gobierno federal a febrero

[visualizer id=»4008″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

La diferencia entre el ingreso y el gasto del Gobierno federal en el mes de febrero ha sido mayor en la presente administración. Esto se refleja en su balance total negativo versus el saldo positivo de los tres sexenios anteriores.

¿Cuánto se gastó?

- El gasto total del Gobierno federal estuvo por arriba del promedio observado para el periodo de 2013 a 2018, presentando una cifra de 735.7 mil millones de pesos en febrero de 2018. El gasto total del Gobierno federal observó un incremento de 10% real en febrero 2018 respecto a febrero de 2017. Este aumento estuvo impulsado en mayor medida por el incremento del gasto no programable, es decir, pagos de obligaciones en los que destacan el pago de intereses de la deuda y las participaciones a los gobiernos locales. El gasto programable[1]– que es el que se destina a financiar los programas y servicios públicos- tuvo un aumento de 4% real en el mismo periodo, mientras que el gasto no programable, presentó un aumento de 23% real en febrero 2018 comparado con el mismo mes de 2017.

- El costo financiero del Gobierno federal en febrero 2018 fue de 47.2 mil millones de pesos, lo que representa un aumento de 21% real respecto a febrero de 2017. El apoyo a deudores y ahorradores de la banca presentó un incremento de 39.9% real respecto al mismo mes del año anterior.

- El gasto en inversión física del Gobierno federal fue de 53.2 mil millones de pesos: un aumento respecto a febrero del año anterior de 19.8% real.

En lo que se refiere al gasto por responsable, las Secretarías o Ramos presupuestarios que registraron mayores aumentos en febrero 2018 respecto al mismo mes del año anterior fueron:

- “Adeudos de Ejercicios Fiscales Anteriores” (Ramo 30) con 41.4 mil millones de pesos (153% real);

- “Aportaciones a seguridad social” (Ramo 19) con 17.4 mil millones de pesos (13% real)

- “Provisiones salariales y económicas” (Ramo 23) con 8.2 mil millones de pesos (38% real)

- “Apoyo a ahorradores y deudores de la banca” (Ramo 34) con 5.4 mil millones de pesos (39.9% real);

- “Desarrollo Social” (Ramo 20) con 4.6 mil millones de pesos (20.1% real)

Mientras que los Ramos que presentaron los mayores recortes en febrero 2018 respecto al mismo mes de 2017 fueron:

- “Educación” (Ramo 11) con 4.8 mil millones de pesos (-9.4% real)

- “Salud” (Ramo 12) con 4.6 mil millones de pesos (-20.1% real)

- “Comunicaciones y transportes” (Ramo 9 ) con 1.9 mil millones de pesos (-18.7% real)

- “Poder judicial” (Ramo 3) con -1.4 mil millones de pesos (-19% real)

Principales ejecutores con mayor gasto o recorte respecto a febrero 2017

[visualizer id=»4009″]

Fuente: Elaborado por México Evalúa con información de Estadísticas Oportunas de la SHCP e Inegi.

¿Cuántos recursos ingresaron?

- A pesar de no ser suficientes para cubrir el nivel de gasto observado en febrero, la cifra de ingresos del Gobierno federal, a febrero de 2018, fue la cifra mensual más alta en términos reales observada en un mes de febrero en los últimos 28 años, con 660.3 mil millones de pesos. Así, los ingresos totales del Gobierno federal aumentaron de manera significativa respecto al mismo mes del año anterior (5.1% real), así como respecto a los ingresos estimados al segundo mes de este año (15.6%).

- Este incremento estuvo impulsado por el aumento en los ingresos tributarios (5.4%), especialmente en el IVA (10.7%) e ISR (5.2%). En cambio, el IEPS presentó una caída de -4.5% real respecto al mismo mes de 2017, debido al desplome del IEPS a gasolinas y diésel de -24% real en el mismo periodo. Los ingresos no tributarios no petroleros del Gobierno federal presentaron un incremento de 25% con respecto a febrero de 2017.

- En relación con lo previsto en la Ley de Ingresos, el Gobierno federal obtuvo más ingresos de los aprobados para febrero de 2018. (12% más en los tributarios, 178% más en los “No tributarios, no petroleros” y 9% más en los petroleros). Esto le permitió asignar ingresos excedentes por 89.3 mil millones de pesos, 5.1% más de lo observado en febrero del año anterior.

[1] Tanto el gasto programable como el no programable del gobierno federal excluyen a las empresas productivas del estado (Pemex y CFE) y entes de control directo (IMSS e ISSSTE). El gasto programable es aquel que usa el gobierno para proveer bienes y servicios a la población, así como el gasto en programas sociales y todo aquello necesario para la operación de las instituciones gubernamentales.

El gasto no programable del gobierno federal es aquel que usa para financiar el pago de sus obligaciones. No corresponden de manera directa a la provisión de bienes y servicios públicos a la población.

Los números de Erario: enero 2018

Las cifras de finanzas públicas correspondientes a enero de 2018 ya están disponibles al público.

¿Qué nos dicen los principales indicadores a enero 2018?

Puntos clave

- El año arrancó con gran actividad en las Finanzas Públicas, el Gobierno federal nuevamente registró en el mes de enero 2018 una brecha entre gasto e ingreso, así la presente administración continua exhibiendo un déficit en enero, a diferencia de las últimas dos administraciones que en promedio mostraron superávit en este mes del año.

- Esto sucedió a pesar de que el Gobierno federal recibió el monto máximo de ingreso mensual desde 1990 para un enero. También obtuvo más ingresos de lo “esperado” en la Ley de Ingresos 2018.

- El gasto empezó también pisando fuerte, en enero 2018 se gastó por arriba del promedio observado en esta misma administración y en las dos anteriores.

- Preocupa lo siguiente: 1) A pesar de que al cierre de 2017 la deuda disminuyó, siguen incrementando los pagos de diversas obligaciones como intereses de la deuda y pensiones, 2) El gasto de la SEP y SCT se vio disminuido en relación al año anterior y puede afectarse el financiamiento de servicios públicos.

- ¿Hay más ingreso o gasto?

Durante el mes de enero de 2018, los ingresos del Gobierno federal fueron menores a sus gastos, por cuarto año consecutivo en la presente administración. El balance total del Gobierno federal –en enero- fue negativo, con un déficit de -24 mil millones de pesos.

Situación financiera del Gobierno federal a enero

[visualizer id=»3988″]

Fuente: Elaborado por México Evalúa con información de Inegi y Estadísticas Oportunas de la SHCP.

La diferencia entre el ingreso y el gasto del Gobierno federal en el mes de enero ha sido mayor en la presente administración. Esto se refleja en su balance total negativo versus el saldo positivo de los dos sexenios anteriores.

¿Cuánto se gastó?

- El gasto total del Gobierno federal estuvo por arriba del promedio observado para el periodo de 2013 a 2018, presentando una cifra de 379.9 mil millones de pesos en enero de 2018. El gasto total del Gobierno federal observó un incremento de 3.6% real en enero 2018 respecto a enero 2017. Este aumento estuvo impulsado en mayor medida por el incremento del gasto no programable, es decir, pagos de obligaciones en los que destaca el pago de intereses de la deuda y las participaciones a los gobiernos locales. El gasto programable[1], el que se destina a financiar los programas y servicios públicos, tuvo un ligero aumento de 0.5% real en el mismo periodo, mientras que el gasto no programable, presentó un aumento de 9.8% real en enero 2018 comparado con el mismo mes del 2017.

- El costo financiero del Gobierno federal en enero 2018 fue de 36.5 mil millones de pesos, lo que significó un aumento de 23% real respecto a enero 2017. Las Participaciones presentaron un aumento respecto al mismo mes del año anterior de 8.1% real.

- El gasto de inversión física del Gobierno federal se muestra sin cambios importantes con respecto a enero de 2017 presentó una cifra de 19.3 mil millones de pesos. Este gasto Incrementó respecto a enero del año anterior, 3.5% real.

- En lo que se refiere al gasto por responsable, las Secretarías o Ramos presupuestarios que más aumentaron en enero 2018 respecto al mismo mes del año anterior fueron:

- “Apoyo a ahorradores y deudores de la banca” (Ramo 34) con 5.4 mil millones de pesos (39.8% real);

- “Participaciones” (Ramo 28 )con 5.1 mil millones de pesos (8.1% real)

- “Aportaciones a seguridad social” (Ramo 19) con 5.1 mil millones de pesos (5.6% real)

- “Provisiones salariales y económicas” (Ramo 23) con 2.9 mil millones de pesos (22.5% real)

Mientras que los Ramos que presentaron los mayores recortes en enero 2018 respecto a enero 2017 fueron: