La incertidumbre política provocada por las reformas constitucionales —entre ellas, la del Poder Judicial—, podría llevar al país a perder su grado de inversión, con consecuencias adversas para todos los mexicanos.

Por Jorge Cano (@Jorge_eCano), Carlos Vázquez (@VazquezAviud) y Laura Cabañas

Las banderas rojas son más que evidentes: el 71% de los analistas del sector privado encuestados por el Banco de México (Banxico) consideran que la economía mexicana empeoraría en los siguientes seis meses y el 63% opina que es un mal momento para invertir. Se trata de las peores expectativas para un proceso de cambio de gobierno desde que se tiene registro. La principal culpable es la incertidumbre política interna.

Las calificadoras de riesgo como Fitch, Moody’s y Standard & Poor’s (S&P) han advertido que el paquete de reformas constitucionales, y en particular la del Poder Judicial, podría reducir la gobernanza de México y afectar la calificación crediticia del país. De materializarse un recorte, se perderían las mejoras logradas en los últimos 20 años y llevaría a una situación de aversión de parte de los inversionistas no observada desde la década de 1990.

A nivel internacional, hay evidencia de que los países que pierden su calificación enfrentan mayores costos de financiamiento, lo cual les resta recursos para invertir en otras áreas. En el caso de que México pierda el grado de inversión, estimamos que su costo financiero podría aumentar entre 14,023 millones de pesos (mdp) y hasta en 73,861 mdp de forma anual dependiendo de cuántas agencias calificadoras recorten la nota crediticia.

Esta situación podría desestabilizar el pago de los intereses de la deuda, los cuales ya están en máximos históricos. Al cierre de 2023, el servicio de la deuda pública —también llamado el costo financiero de la deuda— rompió el techo del billón de pesos y cerró el año en 1,045 miles de millones de pesos (mmdp), lo cual no se había visto desde 1990 cuando la economía mexicana iba saliendo de la crisis de deuda de los años 80.

Riesgo político en aumento

El pesimismo de los analistas sobre el futuro de la economía en México está en sus peores niveles desde la pandemia. La razón es la incertidumbre política. Las perspectivas negativas sobre el país pueden impactar las decisiones de inversión, el crecimiento económico, la recaudación y, por consiguiente, la sostenibilidad financiera.

La proporción de analistas que piensan que la economía empeorará en los próximos 6 meses llegó, en agosto, a 71%, según la Encuesta de Expectativas de los Especialistas en Economía del Sector Privado del Banco de México (Banxico)1. En los últimos años, un nivel semejante de pesimismo sólo se ha registrado durante la pandemia, con la llegada de Donald Trump a la presidencia de Estados Unidos (y su amenaza de renegociar el T-MEC) y durante la crisis de 2008-2009.

Frente a otros procesos de cambio de Gobierno, el desánimo de los inversores es mayor. En agosto de 2018 sólo el 16% consideraba que la economía empeoraría con el sexenio de López Obrador. En 2012, previo al inicio del gobierno de Peña Nieto, el 13%. En 2006, cuando Calderón iba a ser presidente, también un 13%. Por último, en agosto del 2000, con Fox, sólo un 10%. Es decir, nunca en la historia reciente del país una transición política había causado tanta incertidumbre o desánimo para los inversores.

Según esta misma encuesta, en agosto de este año, 63% de los analistas considera que es un mal momento para realizar inversiones, un nivel incluso más bajo que el de septiembre de 2022, cuando la inflación en México llegó a niveles históricos de 8.7%. En una comparativa sexenal, la aversión a invertir también es, por mucho, la mayor que se haya tenido en un contexto de cambio de Gobierno: en agosto de 2018 sólo el 29% de los analistas consideraba que era mal momento para invertir, en agosto de 2012 un 10%, en agosto de 2006, 14% y en agosto del 2000, 10%.

La incertidumbre política interna se ha vuelto el principal factor que podría obstaculizar el crecimiento económico de México, según la misma encuesta de Banxico. En agosto de 2024, el 21% de los analistas consideró a la incertidumbre política interna como el principal factor de riesgo económico, la mayor proporción desde mayo de 2021, cuando se buscaba cambiar la Ley de la Industria Eléctrica.

En un contexto de cambio de gobierno, desde las elecciones de 2006 y las acusaciones de fraude electoral, el factor político no había causado tanta preocupación a los inversionistas. En agosto de 2018, sólo el 11.8% de los encuestados consideraba a la incertidumbre política como un factor de preocupación económica; en 2012 sólo el 1.1%, en 2006 el 25.3% y en el 2000 el 2.3%.

Al hacer un análisis histórico de las principales preocupaciones de los inversionistas sobre los factores que podrían obstaculizar el crecimiento de la actividad económica de México en los próximos seis meses en los años de elecciones presidenciales (encuestas realizadas en los meses de agosto 2000-2024), se observa que tales preocupaciones evolucionan de acuerdo a las dinámicas políticas, económicas y sociales de cada periodo.

En agosto del 2000, las preocupaciones se centraban en el financiamiento interno: en su disponibilidad (18.2%) y en su elevado costo (13.6%). Esto refleja un entorno en el que el acceso al crédito y el costo del capital eran factores cruciales para la actividad económica. México, tras la crisis financiera de 1994-1995 (el “error de diciembre”), todavía enfrentaba un entorno financiero frágil, donde la estabilidad monetaria y las tasas de interés elevadas preocupaban a los inversionistas. A pesar de que el país estaba a punto de vivir su primera alternancia política después de 70 años de hegemonía priista, la incertidumbre política no era una preocupación central.

Para agosto de 2006, las preocupaciones dieron un giro significativo. El ausentismo de cambio estructural en México se colocó como la mayor inquietud (27.6%), lo que refleja el sentir de que las reformas necesarias para impulsar el crecimiento económico no se estaban implementando de manera suficiente. Asimismo, la incertidumbre política interna (25.3%) aumentó drásticamente debido a las tensiones electorales. Ese año, la elección presidencial que ganó Felipe Calderón fue altamente disputada con acusaciones de fraude electoral por el entonces candidato Andrés Manuel López Obrador, hecho que generó un ambiente de inestabilidad.

En agosto de 2012, la preocupación principal fue la debilidad del mercado externo y la economía mundial (30.4%), seguida por la inestabilidad financiera internacional (25%). Estas preocupaciones están directamente relacionadas con el contexto global en ese momento: la crisis financiera de 2008 había dejado una huella profunda en las economías globales, y la lenta recuperación, especialmente en Europa y Estados Unidos, afectaba negativamente las exportaciones y el comercio internacional de México.

En agosto de 2018, el foco de las preocupaciones cambió nuevamente. Los problemas de inseguridad pública fueron la principal inquietud (14.7%), lo cual es un reflejo de la creciente violencia y criminalidad que México enfrentaba tras años de lucha contra los cárteles de drogas. A esto se sumó la política comercial exterior (11.8%) debido a las renegociaciones del Tratado de Libre Comercio de América del Norte (TLCAN) bajo la presión del presidente estadounidense Donald Trump. Esto generó incertidumbre en las relaciones comerciales clave de México. En tercer lugar, la incertidumbre política interna (11.8%) volvió a ser relevante por la llegada al poder de Andrés Manuel López Obrador y la percepción de un cambio drástico en la dirección política y económica del país.

En agosto de 2024, las preocupaciones se mantuvieron consistentes respecto a 2018, excepto que ahora la incertidumbre política interna fue el factor más importante (21%). Por otro lado, los problemas de inseguridad pública (13.8%) siguen presentes, ya que, a pesar de los esfuerzos de las administraciones anteriores, la violencia y la criminalidad continúan afectando significativamente a varias regiones del país.

Las expectativas negativas sobre el país pueden provocar un recorte en la calificación crediticia de México. En este escenario, habría impactos inmediatos a las finanzas públicas debido al incremento del costo financiero.

Calificadoras y grado de inversión

La confianza del sector financiero es determinante en la tasa de interés que deben pagar los países para acceder al financiamiento. Uno de los principales indicadores que analizan los prestamistas e inversores es la nota crediticia —o calificación de riesgo— que asignan las agencias calificadoras. Cuando los gobiernos pierden la confianza del sector financiero, irremediablemente enfrentan mayores costos de financiamiento, lo que les resta recursos para invertir en otras áreas.

A nivel internacional existen varias agencias calificadoras enfocadas a evaluar la capacidad de los gobiernos y empresas de pagar sus deudas a tiempo. Las principales son Standard & Poor’s (S&P), Moody’s y Fitch Ratings. Sus calificaciones crediticias sirven a los prestamistas para medir el nivel de riesgo de impago de las instituciones evaluadas. A mayor riesgo, mayor es la tasa de interés que se exige a los solicitantes de préstamos.

Cada agencia tiene distintos grados de calificación, pero pueden agruparse en dos categorías principales: grado de inversión y grado de no inversión (bonos basura). Las calificaciones dentro del grado de inversión son consideradas de bajo riesgo y sus escalas van desde AAA (en el caso de Fitch y S&P) que se otorga a las entidades con la mejor capacidad de pago hasta la calificación BBB- para las entidades con capacidad de pago, pero menor. Por su parte, los bonos de no inversión, son aquellos donde hay alta posibilidad de que un deudor no devuelva el crédito y su escala va de BB+, para entidades cuya capacidad de pago está en duda (especulativa) hasta D, para aquellas que dejaron de pagar su deuda, es decir, que entraron en default.

Si dos agencias calificadoras sitúan el nivel de riesgo de un país por debajo del nivel de inversión, se pierde dicho estatus a nivel internacional. Además de enfrentar mayores tasas de interés2, puede haber salida de capitales. La razón es que, por ley, los fondos internacionales de inversión de bajo riesgo —como los fondos de pensiones y de renta fija— sólo pueden tener activos en países con grado de inversión.

Evolución de la calificación crediticia de México ¿de vuelta al pasado?

Las recientes amenazas de reducción de la calificación crediticia de México podría dinamitar las mejoras logradas en los últimos 20 años y llevar al país a una situación de aversión de parte de los inversionistas no observada desde la década de 1990.

Es reciente que los mercados financieros consideren seguro prestarle al Gobierno mexicano. No fue sino hasta el año 2001 —en el contexto de la transición democrática y el boom de la producción petrolera— que México recuperó su grado de inversión crediticia. Durante toda la década de 1990, luego de varias crisis económicas, las calificadoras de riesgo habían considerado que los préstamos al gobierno eran especulativos, o de no inversión.

Durante el sexenio de Calderón, las calificaciones de riesgo se mantuvieron estables, pero sólo uno o dos escalones por arriba del grado de inversión. No fue sino hasta el inicio de la administración de Peña Nieto que las agencias calificadoras percibieron una mejora significativa en el desarrollo económico del país y su capacidad de pago de la deuda debido al paquete de reformas en materia tributaria, energética, telecomunicaciones, y competencia económica3. En 2014, Moody’s mejoró la calificación crediticia de México de Baa1 a A3, tres escalones por encima del grado de inversión y el mayor nivel jamás otorgado por alguna calificadora. Ese mismo año S&P, aunque no mejoró la nota crediticia, colocó su calificación en perspectiva positiva. Es decir, con posibilidad de incrementarse en el corto plazo.

No obstante, con el incremento del déficit público entre 2015 y 2016, las calificadoras amenazaron con reducir la calificación de México: tanto Moody’s como S&P colocaron la nota del país en perspectiva negativa. Ante la presión de las calificadoras, el gobierno de Peña Nieto aplicó severas medidas de austeridad en 2017 y 2018, que permitieron que la perspectiva de la nota de México regresara a un nivel considerado estable.

En 2019, con la entrada de López Obrador a la presidencia, Moody’s y S&P volvieron a colocar la nota crediticia de México en perspectiva negativa. Esto debido a la desaceleración económica y el deterioro financiero de Pemex. Por su parte, la calificación crediticia otorgada por Fitch se redujo de BBB+ a BBB, en enero de 20194. El principal factor de la rebaja fue el mal manejo de las finanzas de la petrolera.

En 2020, S&P redujó su calificación crediticia de la deuda mexicana de BBB+ a BBB. Además del factor Pemex, la razón de la rebaja fue el impacto que tuvo la pandemia de COVID-19 sobre el crecimiento del país. También se acusó al gobierno de un manejo irregular de las políticas públicas y debilitamiento en las finanzas del gobierno federal5.

La rebaja en la calificación crediticia de la deuda soberana por S&P fue seguida de una rebaja, por Fitch, de BBB a BBB-, es decir, sólo un nivel por encima del grado de inversión. La rebaja en la calificación por parte de Fitch respondió a la percepción de un debilitamiento institucional y un ambiente de negocios poco favorable para fortalecer el crecimiento económico.

La acción más reciente fue en 2022 de parte de Moody’s quien redujó la calificación crediticia de Baa1 a Baa2 también por una debilidad institucional y de gobernanza, además del incremento que se comenzaba a ver en el costo financiero para el nivel de deuda del gobierno. De acuerdo con Moody’s, los principales motivos de la debilidad institucional fueron la menor independencia de las entidades regulatorias6. En otras palabras, desde 2022 Moody’s comenzaba a ver el peligro sobre la desaparición de entidades necesarias para el correcto funcionamiento de la economía.

Advertencias recientes de calificadoras sobre México

En los últimos años, las calificadoras han manifestado que existen distintos riesgos que podrían socavar la calificación crediticia de México. A continuación, se analizan los principales elementos que influyen en la calificación crediticia de México según las evaluaciones más recientes de Fitch Ratings7, S&P Global Ratings8 y Moody’s9.

- Finanzas Públicas y Déficit Fiscal

Uno de los factores críticos para las agencias evaluadoras es el déficit fiscal de México, que ha sido motivo de creciente preocupación.

Fitch Ratings proyecta que el déficit del gobierno alcanzará el 5.4% del producto interno bruto (PIB) en 2024, el más alto en más de tres décadas, antes de reducirse al 4.0% en 2025. Esta tendencia, influenciada por un aumento en el gasto social y mayores costos de endeudamiento, podría incrementar la deuda gubernamental al 49% del PIB en 2024, desde el 46% en 2023. Aunque estos niveles se mantendrán por debajo de la mediana de países con calificación ‘BBB’ (55%), el déficit significativo heredado por la próxima administración genera incertidumbre.

S&P Global Ratings coincide con esta visión y señala que el déficit podría superar el 5% del PIB en 2024, en comparación con el 3% del año anterior. La agencia advierte que la nueva administración podría no seguir con el plan fiscal de corrección proyectado por el gobierno saliente, lo que aumentaría el riesgo de un deterioro en las finanzas públicas.

Por su parte, Moody’s destaca que, si bien México ha mantenido una gestión fiscal prudente, la carga de intereses es mayor que en países con calificaciones crediticias similares. La rigidez del gasto público, por apoyos a empresas estatales como Pemex, pensiones y gastos de capital, junto con los “colchones financieros” (fondos de estabilización) casi agotados, reduce la capacidad del gobierno para enfrentar shocks económicos.

Las empresas estatales, especialmente Pemex y la Comisión Federal de Electricidad (CFE), representan otro aspecto clave en las evaluaciones. Fitch señala que los pasivos contingentes de Pemex continúan limitando la calificación de México, ya que los riesgos fiscales asociados son significativos. S&P Global Ratings agrega que Pemex y CFE seguirán siendo fuentes de presión para las finanzas públicas, y que la futura administración tendrá que decidir el nivel de apoyo que proporcionará a estas empresas, lo que podría afectar la estabilidad fiscal del país.

Moody’s enfatiza que los apoyos a empresas estatales como Pemex incrementan la rigidez del gasto público y reducen la fortaleza fiscal del país.

Fitch Ratings considera que, aunque la deuda del gobierno es manejable, su aumento reciente, impulsado por programas sociales y grandes proyectos de infraestructura, plantea riesgos. Si el crecimiento económico sigue siendo limitado y las obligaciones financieras aumentan, la sostenibilidad de la deuda podría verse comprometida en el mediano plazo.

S&P Global Ratings, aunque reconoce que México ha mantenido una trayectoria fiscal prudente, señala que los desafíos estructurales, como la baja recaudación y el crecimiento económico moderado, representan riesgos para el control de la deuda. Si no se implementan reformas para aumentar la base tributaria y mejorar el crecimiento, la relación deuda-PIB podría deteriorarse.

Moody’s coincide en que la deuda ha aumentado debido a los compromisos sociales y la respuesta fiscal ante la pandemia. Aunque se mantiene en niveles sostenibles, la limitada capacidad de generar ingresos y el bajo margen fiscal representan un riesgo a largo plazo si no se toman medidas correctivas.

Concluyen que el incremento de la deuda es motivo de preocupación, ya que un mayor endeudamiento sin reformas fiscales estructurales podría presionar la sostenibilidad de la deuda.

- Actividad Económica y Crecimiento

El crecimiento económico es otro factor crítico para las calificaciones. Fitch prevé que el PIB de México se desacelerará al 2.0% en 2024, afectado por una economía estadounidense más lenta y políticas monetarias restrictivas. No obstante, señala que el “nearshoring” ofrece oportunidades significativas para impulsar el crecimiento.

S&P Global Ratings estima un crecimiento del PIB del 2.5% en 2024, pero advierte que la falta de inversión pública y cuestiones de fondo tales como la escasez de agua y energía eléctrica, limitan el potencial de crecimiento del país. Moody’s coincide en que el bajo crecimiento se debe a una inversión débil y a la rigidez estructural que sigue restringiendo el crecimiento potencial del PIB, lo que debilita las expectativas de una recuperación sólida post pandemia.

El potencial de desarrollo económico de México sigue siendo un desafío importante. Las agencias consideran que, si no se resuelven estos obstáculos estructurales, el país podría ver afectada su calificación a largo plazo, ya que el crecimiento limitado afecta la capacidad del gobierno para aumentar la recaudación fiscal y reducir su dependencia del endeudamiento.

- Gobernanza y Calidad Institucional

La gobernanza y la calidad institucional son aspectos que influyen directamente en las calificaciones soberanas. Fitch Ratings otorga a México una puntuación baja en estabilidad política y control de corrupción, subrayando que la debilidad institucional sigue siendo una limitación significativa para la calificación. S&P Global Ratings también advierte que problemas como la baja competencia y la violencia afectan negativamente la productividad y el dinamismo económico.

Moody’s señala que las debilidades estructurales e institucionales continúan limitando la capacidad de México para mejorar su perfil crediticio, lo que afecta la percepción de estabilidad y gobernabilidad del país.

- Reformas Constitucionales

Uno de los factores que ha generado incertidumbre en las agencias calificadoras es la posibilidad de reformas constitucionales que puedan afectar la estabilidad institucional del país. Fitch Ratings y S&P Global Ratings han señalado que la administración entrante, liderada por Claudia Sheinbaum, podría impulsar reformas en sectores clave como el sistema electoral y el sector energético.

La advertencia más clara ha venido de Fitch10 quien asegura que la reforma judicial y las demás reformas constitucionales, afectarán el perfil institucional de México. Para Fitch, la débil gobernanza en el país ya es un factor que afecta la calificación crediticia de México, pero que de momento ha sido contrarrestada por un manejo macroeconómico consistente y creíble. No obstante, anticipó que será hasta la presentación del Paquete Económico 2025 que se reflejarán las verdaderas metas fiscales de la próxima administración.

Pérdida del grado de inversión y su impacto en otros países

En los últimos diez años, los países que han perdido su grado de inversión han enfrentado de forma inmediata o en el corto plazo mayores costos de financiamiento, los cuales se ven reflejados en el mayor pago de intereses de su deuda pública. Muchas veces han respondido con recortes en inversión para hacer frente a esos pagos. Por el contrario, los países con grado de inversión han mantenido o reducido su costo de financiamiento.

Por ejemplo, Brasil perdió su grado de inversión en 2015 cuando dos calificadoras (S&P) y Fitch redujeron la calificación del país sudamericano a nivel especulativo11. Desde entonces no ha logrado recuperar su grado de inversión. El cambio de calificación tuvo un impacto directo en su pago de intereses: pasó de pagar 4.3% del PIB en 2014 a 6.2% en 2015. ¿Cómo respondió? Recortó su gasto de inversión de 2.8% del PIB en 2014 a 2.1 en 2015 y luego 1.5% en 2017.

Costa Rica perdió su grado de inversión en 2014, cuando Moodys recortó su calificación a nivel especulativo (de Baa3 a Ba1)12. Con la calificadora S&P, el país ya mantenía un grado especulativo desde 2008 cuando le fue asignada la calificación BB. El impacto en el costo financiero no fue inmediato —posiblemente porque el país tenía la mayor parte de su deuda a tasa fija— no obstante, pasó de 1.1% del PIB en 2013 a 2% en 2019 y 2.7% en 2021.

Colombia perdió su grado de inversión en 2021, luego de una década de ser considerado un lugar seguro para invertir. El cambio se dió cuando Fitch redujo su calificación a nivel especulativo, seguido de la agencia S&P13. Su costo de financiamiento evolucionó rápidamente de 1.7% del PIB en 2019, a 2.3% en 2020 hasta 2.9% en 2021. A la par, su inversión en infraestructura cayó de 3.4% del PIB en 2019 hasta 2.3% en 2021.

Asimismo, Sudáfrica perdió su grado de inversión desde 2017 cuando S&P y Fitch calificaron su bonos como especulativos14. Además, en 2020, Sudáfrica perdió por completo la confianza de los inversionistas cuando Moody’s también recortó su nivel crediticio a nivel especulativo. El costo de la deuda del país africano no ha dejado de crecer: pasó de 3.1% del PIB en 2016 a 3.3% en 2017, 4.3% en 2020 hasta 5.5% en 2022. ¿Su inversión? Cayó de 3.4% del PIB en 2016 hasta 2.4% en 2022.

El incremento en el costo financiero de los países que perdieron su grado de inversión va en contra de la tendencia internacional.

En promedio, los 38 países de la Organización para la Cooperación y el Desarrollo Económico (OCDE), de la que México forma parte, enfrentaron su mayor pago de intereses en los últimos 15 años en 2012, cuando destinaron el 1.8% del PIB a este concepto y progresivamente fueron reduciendo su pago hasta llegar al 1.1% en 2021. En el mismo periodo, su gasto en inversión creció de 3.6% del PIB a 3.7%.

Un caso destacable es Japón, cuya deuda supera varias veces el tamaño de su economía, pero ha reducido su pago de intereses de la deuda de 0.85% del PIB en 2013 a 0.4% en 2021. Este país cuenta con grado de inversión en todas las principales calificadoras.

Otro ejemplo es Estados Unidos, cuyo costo financiero se ha reducido constantemente desde 3.7% del PIB en 2012 hasta 3.1% en 2021. Pese a que el tamaño de su deuda supera el total del valor de su economía, su grado de inversión es de los más altos en el mundo.

¿Cuál sería el impacto presupuestario de perder el grado de inversión?

No es seguro que las calificadoras degraden la nota crediticia del país, aunque ya hay varias advertencias. De hacerlo, el costo sería enorme. En el caso de que México pierda el grado de inversión, su costo financiero anual podría aumentar entre 14,023 mdp y hasta 73,861 mdp, dependiendo de cuántas agencias calificadoras recorten la nota crediticia.

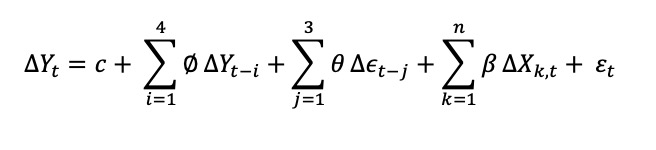

Para modelar el impacto presupuestario de la pérdida del grado de inversión sobre el costo financiero de la deuda pública, se estimó un modelo Autorregresivo Integrado de Media Móvil con Variables Exógenas, o ARIMAX15 por sus siglás en inglés, siguiendo una metodología similar a la presentada por Hanusch et. al (2016)16.

De acuerdo con los resultados del modelo, el impacto dependerá de cómo se muevan las calificaciones crediticias. Tendría mayor impacto la degradación de la calificación de Moody’s y S&P, ya que sería un cambio más drástico. Actualmente se cuenta con una calificación que está dos escalones por arriba del grado de inversión por parte de estas calificadoras. Mientras que en Fitch la calificación está solo un escalón arriba.

Si se pierde el grado de inversión por parte de Fitch, esto es que se pase la calificación de BBB- a BB+, entonces el costo financiero de la deuda pública aumentaría en 3,505 mdp ó 1.0% durante el trimestre en que se dé la noticia; esto es de manera inmediata. Ahora, si asumimos que en adelante se estará pagando esta prima de riesgo adicional, entonces en un año se estaría hablando de un incremento de 14,023 mdp. Este impacto presupuestario es moderado debido a que la calificación crediticia se encuentra a nada de perder el grado de inversión, por lo cual es un resultado hasta cierto punto esperado por el mercado.

Sin embargo, el impacto será mayor en caso de que se pierda el grado de calificación por parte de Moody’s o S&P. En ambas calificadoras, México está a dos escalones de perder el grado de inversión. En caso de que se pierda el grado de calificación en una de estas dos calificadoras, pero se mantenga la calificación en Fitch, entonces el costo financiero de la deuda aumentaría de manera inmediata en 7,100 mdp ó 2.05% debido a la pérdida del grado de inversión. De igual manera, si asumimos que en adelante se estará pagando esta prima de riesgo, entonces en un año el costo financiero de la deuda habrá incrementado a 28,402 mdp debido a la pérdida del grado de inversión por parte de alguna de las dos calificadoras mencionadas.

Un tercer escenario es que se pierda el grado de inversión por parte de dos calificadoras. Un caso plausible es que se pierda el grado de inversión por parte de Fitch, ya que México solo se encuentra un escalón arriba del grado de inversión, y que esto genere que alguna de las calificadoras, ya sea Moody’s o S&P, degraden también la calificación de México. En este caso se vería un incremento inmediato en el costo financiero de la deuda por 10,788 mdp ó 3.11% debido a la pérdida del grado de inversión en dos calificadoras. En un año, esto implicaría un incremento de 43,155 mdp en el costo financiero de la deuda pública.

Sin embargo, en caso de que se pierda el grado de inversión en las tres principales agencias calificadoras, se observaría un incremento inmediato por 18,465 mdp ó 5.33% debido a la pérdida del grado de inversión. Asumiendo la prima de riesgo para los siguientes tres trimestres, implicaría un incremento anual por 73,861 mdp ó 5.33% en el costo financiero de la deuda pública.

Estos resultados muestran el impacto presupuestario en el corto plazo, considerando la estructura actual del financiamiento de la deuda pública donde la mayor parte es a largo plazo y tasa fija. Sin embargo, el impacto podría ser mayor si se contagian las tasas de interés de largo plazo y las calificadoras consolidan su perspectiva negativa de la economía mexicana. Para dar una magnitud del impacto presupuestario, los 73,861 mdp que podría aumentar el costo financiero de la deuda, sería el triple del presupuesto del programa Jóvenes Construyendo el Futuro, o equivalente al 87% del presupuesto aprobado de la Secretaría de Infraestructura Comunicaciones y Transportes, o el 98% del presupuesto del Poder Judicial.

Implicaciones y conclusiones

Existe un riesgo importante de una disminución en la calificación crediticia de México. Las agencias calificadoras han advertido que, sin reformas fiscales correctivas, la calificación soberana del país podría deteriorarse.

Además, la incertidumbre política interna ha sido identificada como un factor de riesgo tanto por las agencias evaluadoras como por los inversionistas del país. El nuevo gobierno debe enfocarse en mantener la estabilidad política e institucional, preservar un marco legal sólido y evitar reformas que puedan desestabilizar el equilibrio de poderes. Garantizar que las instituciones de justicia permanezcan independientes y funcionales es crucial para asegurar la confianza de los inversionistas y evitar riesgos asociados con la pérdida de autonomía.

Otro factor crítico es la dependencia financiera de las empresas estatales, como Pemex y CFE, que sigue siendo un desafío importante para las finanzas públicas. Si continúa la política de apoyo, estas empresas seguirán ejerciendo una presión considerable sobre el presupuesto nacional. El gobierno debe buscar estrategias para mejorar la rentabilidad de estas empresas y reducir su dependencia de subsidios estatales. Con esto se aseguraría un manejo más sostenible y eficiente de los recursos públicos.

Anexo metodológico

El impacto en el costo de la deuda pública de la pérdida del grado de inversión depende de factores relacionados con cómo se financia el gobierno federal. Por ejemplo, si es deuda en moneda nacional, extranjera, así como si está a corto o largo plazo y, por otro lado, si es a tasa variable o fija. Como señalamos al principio, la estrategia de financiamiento del gobierno ha sido la preferencia por la emisión de instrumentos de deuda en el mercado interno y, en su mayoría a tasa fija y a largo plazo.

Al cierre de 2023 el 76.1% del saldo de la deuda pública está denominada en moneda nacional y, el 94.8% de esta deuda está financiada mediante emisión de cetes, bonos y udibonos. Además, el 94.5% de la deuda interna está a largo plazo. El restante 23.9%, que representa la deuda externa, se financia en un 77.3% mediante colocación de bonos en los mercados internacionales.

Para modelar el impacto presupuestario se siguió una metodología similar a la presentada por Hanusch et. al (2016). Su estudio analiza el efecto de la pérdida del grado de inversión en los costos de endeudamiento a corto plazo de los gobiernos, utilizando una muestra de 20 países entre 1998 y 2015. Sus resultados sugieren que una rebaja de la calificación crediticia a un nivel inferior al de inversión, por parte de una de las principales agencias de calificación, aumenta los rendimientos de las letras del Tesoro en 138 puntos base.

Para analizar el impacto, utilizaron el promedio de las tasas de interés a 90 días de los países seleccionados. Además, para capturar el movimiento de la calificación crediticia, incorporaron el promedio de las calificaciones crediticias por las tres agencias de calificación más importantes: S&P, Moody’s y Fitch. Dado que las calificaciones están dadas por letras alfabéticas, éstas se convierten en valores numéricos entre 0 y 19, y posteriormente se calcula el promedio de la calificación.

Para modelar el impacto presupuestario, siguiendo esa metodología, en México Evalúa utilizamos los siguientes datos: 1) El costo financiero de la deuda pública en periodo trimestral. 2) El promedio trimestral de las tasas de rendimiento internas, estimado como el promedio trimestral del rendimiento de los Cetes, Bonos y Udibonos. 3) La tasa de interés efectiva de la deuda externa, que se calculó como el cociente entre el pago de intereses y servicio de la deuda externa, entre el saldo total de la misma; posteriormente, esta tasa se hizo trimestral mediante la fórmula de interés compuesto. 4) El promedio trimestral del saldo total de la deuda pública17. 5) Siguiendo a Hanusch et. al (2016), se construyó el promedio de la calificación crediticia de S&P, Moody’s y Fitch. El promedio se construyó al pasar a valores numéricos las diferentes calificaciones, las cuales quedaron enumeradas en un rango de 1 a 22. La amplitud del periodo abarca del cuarto trimestre del año 2000 al segundo trimestre del año 2024.

Con estos datos, se realizó un ejercicio econométrico para medir el impacto de la pérdida del grado de inversión sobre la evolución del costo financiero de la deuda pública. La estimación se realizó mediante un modelo Autorregresivo Integrado de Media Móvil con Variables Exógenas, o ARIMAX18 por sus siglás en inglés.

El modelo ARIMAX permite predecir valores futuros de datos que cambian a través del tiempo, como es el costo financiero de la deuda, mediante lo observado en su comportamiento pasado, pero además agregando datos adicionales que permiten modelar la evolución de los datos que queremos explicar, lo cual corresponde a las variables exógenas. En otras palabras, se predice el movimiento del costo financiero de la deuda con base en lo observado históricamente, el impacto de la evolución de la calificación crediticia, las tasas de rendimiento y el saldo de la deuda pública.

La selección del modelo ARIMAX responde a que las series de tiempo trimestral del costo financiero, las tasas de rendimiento y el saldo de la deuda pública, tienen raíz unitaria y por lo tanto no son estacionarias. Para evitar resultados espurios, se modelaron las series como la primera diferencia del logaritmo natural, lo que garantiza la estacionariedad de las series de tiempo. Aclarando que la primera diferencia del logaritmo natural de una serie de tiempo es equivalente a la tasa de variación de la serie19.

Se realizaron las pruebas de rutina habituales para observar la presencia de raíz unitaria, a saber: la prueba Dickey-Fuller20 aumentada para series con intercepto, e intercepto y tendencia21, así como la prueba Phillips-Perron también para series con intercepto e intercepto y tendencia. Los resultados de las pruebas señalaron que las series de tiempo en primera diferencia del logaritmo del costo financiero, la deuda pública, las tasas de rendimiento y el promedio de las calificaciones, no cuentan con raíz unitaria, por lo cual son integradas de orden I(1).

Una vez identificado el orden de integración se especificó el siguiente modelo ARIMAX (4,1,3):

Donde:

El primer término a la derecha representa el término constante de la regresión, el segundo término representa la suma de los términos autorregresivos, posteriormente se encuentra la suma de los términos de promedio móvil hasta el tercer retraso; después se define la suma de las primeras diferencias del vector de variables exógenas y, por último, el término de error estocástico.

En el siguiente cuadro se muestran los resultados de la estimación del impacto de la variación en la calificación crediticia, sobre la variación porcentual del costo financiero de la deuda. Se puede observar que todas las variables explicativas son estadísticamente significativas, ya que la probabilidad asociada al estadístico t-student de los coeficientes es menor a .05, rechazando la hipótesis nula a un nivel de significancia del 1% ó un nivel de confianza del 99%, en la mayoría de los casos.

Al ser un modelo estimado en primeras diferencias del logaritmo, los coeficientes señalan la variación porcentual del costo financiero de la deuda pública ante una variación porcentual de 1.0% en las variables explicativas. Por ejemplo, de acuerdo con el modelo, un incremento de 1.0% en la tasa de interés de los cetes, incrementa en 0.31% el costo financiero de la deuda pública.

El modelo cuenta con un nivel de ajuste ó R-cuadrada del 97.8% ó 97.5% observando la R-Cuadrada ajustada, lo cual indica un buen ajuste del modelo. Además, se presenta el resultado de la prueba Jarque-Bera para los residuos. Ésta permite identificar si los residuos siguen una distribución normal, indicando que son ruido blanco. En esta prueba, la hipótesis nula es que los residuos siguen una distribución normal, por lo tanto se busca aceptar la hipótesis nula. De acuerdo con los resultados, el estadístico Jarque-bera de los residuos es por 5.01 con una probabilidad asociada de 0.081. De acuerdo con la probabilidad asociada, no hay evidencia para rechazar la hipótesis nula, lo que sugiere que los residuos siguen una distribución normal.

Además, se presenta la prueba Breusch-Pagan-Godfrey para identificar problemas de heteroscedasticidad en el modelo, lo cual implica que la media y la varianza se mueven a través del tiempo, violando uno de los supuestos del modelo de Mínimos Cuadrados Ordinarios (MCO) En este caso, la hipótesis nula es que hay homocedasticidad en el modelo, por lo que se busca que la probabilidad asociada al estadístico de prueba sea mayor a .0522. Los resultados señalan que no hay evidencia para afirmar la presencia de heteroscedasticidad. El estadístico de prueba es 1.13 con una probabilidad asociada de 0.3, por lo que no se puede rechazar la hipótesis nula de homocedasticidad.

De igual forma, los resultados señalan la no presencia de autocorrelación en el modelo, lo cual se puede inferir a partir del estadístico Durbin-Whatson. El cual arroja un valor por 1.81. Como es cercano a 2, indica que no hay señales de autocorrelación serial grave. Además, se corrió la prueba Breusch-Godfrey para verificar la presencia de autocorrelación serial de orden superior. La hipótesis nula de la prueba es la no autocorrelación serial23. Los resultados arrojaron un estadístico-F de 1.7998 con una probabilidad asociada de 0.1725, por lo que es mayor a .05, lo cual sugiere que no hay evidencia para rechazar la hipótesis nula de no autocorrelación serial de los residuos.

Con base en las pruebas realizadas se puede afirmar que el modelo ARIMAX se ajusta adecuadamente al costo financiero de la deuda pública, y explica casi el 98% de la variabilidad con las siguientes variables explicativas: las tasas de interés (Cetes, Bonos, Udibonos), así como la tasa de interés externa, la calificación crediticia y el saldo de la deuda pública. Las pruebas de normalidad, autocorrelación y heterocedasticidad indican que el modelo es robusto y no presenta problemas serios de autocorrelación ni heterocedasticidad.

Por último, para estimar el impacto de la pérdida del grado de inversión se calculó cuánto variaría el promedio de la calificación crediticia en caso de una degradación por una, dos o las tres agencias calificadoras, manteniendo lo demás constante. Posteriormente, esta variación se multiplicó por el coeficiente de impacto estimado en el modelo, lo cual arroja el efecto del movimiento en las calificaciones, sobre la variación del costo financiero de la deuda pública. Por último, se aplicó esta variación al último dato observado para obtener la variación en millones de pesos.